Proposte di investimento

La piattaforma web collaboration consente di gestire online le proposte di investimento del tuo Personal Financial Advisor e la tua interazione con lui, in modo semplice, veloce e sicuro.

Quando il tuo Personal Financial Advisor decide di presentarti una proposta, riceverai una notifica già nella home page clienti in area riservata del sito; potrai visionarla, accettarla e confermare l’ordine direttamente online in completa autonomia.

Tutte le proposte di investimento hanno una scadenza che ti invitiamo a tenere presente perché oltre a tale termine le proposte non saranno più valide.

mente dal sito Fineco, sezione APRI IL CONTO > Tutte le condizioni > Condizioni generali.

Piani di Accumulo

Con i Piani di Accumulo del Capitale (PAC) puoi investire pochi Euro al mese e costruire un capitale per il futuro.

Ti consentono di:![]() suddividere l'investimento in base alla tua capcità di risparmio (versamento mensile, bimestrale, trimestrale..)

suddividere l'investimento in base alla tua capcità di risparmio (versamento mensile, bimestrale, trimestrale..)

![]() diminuire il rischio, di investire un'intera somma di denaro una sola volta, magari nel momento sbagliato.

diminuire il rischio, di investire un'intera somma di denaro una sola volta, magari nel momento sbagliato.

Con gli acquisti programmati medi il prezzo di investimento al rialzo e al ribasso del mercato

![]() diversificare, e non solo a livello temporale, gli investimenti attraverso i PAC in Fondi di Fondi

diversificare, e non solo a livello temporale, gli investimenti attraverso i PAC in Fondi di Fondi

![]() accumulare un capitale nel tempo con le comodità di investire in modo automatico direttamente online

accumulare un capitale nel tempo con le comodità di investire in modo automatico direttamente online

Investire in PAC con Fineco significa avere:![]() più scelta: hai a disposizione tanti prodotti di marche leader nel settore, anche Fondi di Fondi

più scelta: hai a disposizione tanti prodotti di marche leader nel settore, anche Fondi di Fondi

![]() più libertà: decidi tu il numero dei versamenti

più libertà: decidi tu il numero dei versamenti

![]() più convenienza: solo 9 euro per l'apertura del PAC e solo 0,95 euro per ogni singolo versamento.

più convenienza: solo 9 euro per l'apertura del PAC e solo 0,95 euro per ogni singolo versamento.

Come costruire un PAC?

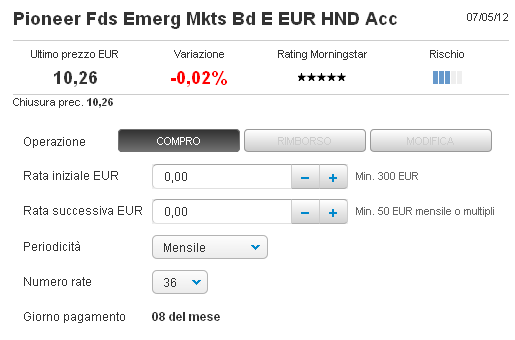

Sottoscrizione di un piano di accumulo

Partendo dal motore di ricerca fondi o dalla scheda del singolo fondo, cliccando sul bottone "piano di accumulo" si accede alla maschera di compilazione

Importo iniziale

Scegli l'importo della rata iniziale da versare rispettando il minimo richiesto (come da modulo di sottoscrizione). Ricorda che tale importo deve corrispondere ad un multiplo intero delle rate successive.

Importo periodico

Decidi l'importo delle rate successive. Il valore inserito definisce l'importo della rata iniziale.

Ad esempio, se scegli di versare €200 al mese e la rata minima iniziale, come da prospetto, è di € 1.500, allora la rata minima iniziale da versare deve essere pari a €1.600 (multiplo intero di €200 e ≥ di €1.500).

In caso di errore verrà visualizzato un messaggio con le indicazioni da seguire per una corretta compilazione.

Periodicità e numero di rate

Seleziona la periodicità dei prelievi automatici per il pagamento delle rate e inserisci il numero di rate.

In automatico viene suggerito il numero di rate minime in base alla periodicità scelta.

Giorno pagamento

Il PAC partirà automaticamente dalla seconda scadenza successiva alla data di regolamento della sottoscrizione iniziale. Ad esempio, immaginiamo che il 18 di ogni mese sia il giorno di pagamento della rate:

- se l'ordine di sottoscrizione iniziale viene regolato il 16 del mese corrente, la prima rata partirà il 18 del mese successivo.

- se l'ordine di sottoscrizione iniziale viene regolato il 20 del mese corrente, la prima rata partirà il 18 di due mesi dopo.

NOTA BENE

Per consentire la regolare esecuzione dell'ordine di pagamento della rata PAC, la disponibilità sul tuo C/C viene verificata il giorno precedente la scadenza della stessa.

Esempio: se il giorno di pagamento è il 18 del mese, la verifica di disponibilità sul C/C viene effettuata il giorno 17 durante il cutt off.

In caso di sospensione con riattivazione in prossimità del giorno di esecuzione la generazione della rata avverrà il giorno di esecuzione.

Esempio: se la data di riattivazione del piano sospeso è il 17 del mese e il giorno di pagamento è il 18 del mese, la verifica di disponibilità sul C/C viene effettuata il giorno 18 durante il cutt off e l’ordine verrà spedito al cut off del 19.

Durata

I PAC possono avere durate minime e massime, diverse a seconda delle case di investimento.

E' consigliabile leggere il prospetto informativo prima di definirla.

Per determinare la durata di un piano, in mesi o anni, bisogna considerare il numero di rate totali al netto delle rate anticipate.

Ad esempio: pensiamo a un piano di 5 anni, dal 1/1/07 al 31/12/2011, con prelevamenti mensili e importo della prima rata pari ad un anticipo di 12 rate successive.

Se costruisco un PAC con 60 rate, dopo il primo prelevamento, dovrò corrispondere ancora 48 rate mensili e il mio piano durerà 4 anni e un mese anzichè 5.

Quindi per costruire un PAC che mi duri 5 anni, sarà necessario indicare un numero di rate pari a di 71 rate.

In questa maschera disponibile anche la documentazione d'offerta relativa al fondo per la presa visione prima della sottoscrizione, nonchè il saldo disponibile sul conto corrente per l’investimento.

Per procedere con la sottoscrizione è necessario inserire il PIN e cliccare sul bottone "continua".

Nel passaggio successivo è disponibile il riepilogo dell'ordine con il dettagli dei costi.

Cliccando su "conferma" viene mostrato l’esito dell'ordine ricevuto da Fineco e inviato a mercato.

Quali sono i vantaggi dei PAC?

Scheda a cura di NORISK

Un PAC, acronimo di Piano di Accumulo del Capitale, è una forma di investimento che consiste nel versamento periodico di un somma di denaro all'interno di uno o più prodotti finanziari.

La finalità principale del PAC è quella di consentire di investire sistematicamente flussi di denaro, anche poco ingenti, che si rendono gradualmente disponibili nel tempo. Come tale si tratta di un prodotto ideale anche per piccoli investitori o per chi abbia comunque un flusso reddituale costante nel tempo, ad esempio dei flussi cedolari, da dovere impiegare in altre forme di investimento o semplicemente lo stipendio.

Di fatto un PAC possiede la duplice veste di prodotto di risparmio e di investimento, caratteristica questa che lo rende molto interessante anche in ottica pensionistica: ad esempio è possibile destinare mensilmente una quota del proprio stipendio ad un portafoglio di investimento predefinito, in modo da poter disporre, una volta terminata la fase di vita lavorativa, di un reddito previdenziale aggiuntivo.

Si tenga presente che investire anche piccole somme di denaro, ma in maniera costante e disciplinata, sui mercati finenziari permette comunque di accumulare nel tempo (da qui il nome di Piano di Accumulo del Capitale) valori interessanti. A titolo di esempio si consideri che chi avesse investito nell'indice Dow Jones Industrials, 10 dollari ogni mese negli ultimi 30 anni, si ritroverebbe ad oggi con un montante di circa 20.000 dollari... e senza tenere in considerazione i dividendi distribuiti nel periodo.

Diversificazione temporale

Dal punto di vista prettamente finanziario, il PAC si rivela molto interessante anche perché consente un ulteriore livello di diversificazione: quello temporale. La possibilità infatti di non concentrare l'investimento in un'unica soluzione, e quindi in un unico momento temporale, permette di scongiurare l'eventualità di legare l'entrata sul mercato ad un timing sbagliato: si pensi a cosa sarebbe accaduto al capitale se si fosse concentrato l'investimento nella fine del '99 o nel primo trimestre del 2000.

Attraverso il PAC, invece, è possibile mediare nel tempo i prezzi di carico delle posizioni: di fatto in alcune occasioni si acquisterà a quotazioni di mercato basse ed in altre elevate, ma rappresentando ciascun versamento una quota minima del capitale che verrà complessivamente impiegato, il prezzo medio di carico, ossia la media dei prezzi di acquisto, non risulterà mai troppo elevato. Chiaramente sarà impossibile acquistare sui minimi, ma si eviterà di comprare sui picchi di borsa, punto di centrale importanza data la finalità non speculativa di un PAC: di risparmio e crescita del capitale.

Il ribilanciamento del portafoglio

Come detto un PAC può avere come sottostante anche più di un prodotto finanziario, la cui scelta è direttamente determinata dalla decisione di asset allocation effettuata a monte del portafoglio.

L'asset allocation (si veda la scheda relativa), ossia la suddivisione del capitale investito tra le diverse attività finanziarie, rappresenta molto probabilmente la decisione più importante all'interno di un PAC, in quanto deve essere assolutamente coerente con il profilo di rischio-rendimento desiderato o con le finalità specifiche dell'investimento. A causa però delle fluttuazioni dei prezzi, il peso delle diverse attività finanziarie contenute nel portafoglio tende a variare nel tempo, a volte anche in modo molto considerevole. Se ad esempio un portafoglio fosse inizialmente costituito 60% azionario e 40% obbligazionario e durante l'anno le azioni guadagnassero il 10% mentre le obbligazioni perdessero il 10%, a fine periodo il portafoglio sarebbe costituito per circa il 65% di azioni e per approssimativamente il 35% di obbligazioni.

Diviene dunque necessario ribilanciare, ossia riportare il portafoglio all'originaria composizione, riducendo l'attività che si apprezzata e incrementando quella che ha perso di valore.

Nelle modalità di ribilanciamento esistono due differenti filosofie. La prima implica di intervenire sul portafoglio a scadenze prefissate, ad esempio ogni sei mesi o un anno. La secondo invece consiste nello stabilire uno scostamento massimo accettabile, oltre il quale effettuare il ribilanciamento.

Questo secondo approccio è forse preferibile in quanto assicura un migliore controllo del rischio: evita sia di effettuare operazioni marginali, sia che il portafoglio diventi molto sbilanciato rispetto alla scelta iniziale. E' bene però in questo caso che il cuscino entro il quale far fluttuare liberamente il portafoglio sia abbastanza ampio (10-20 per cento) in modo tale da non imporre interventi e transazioni troppo frequenti.

Cosa ancora più importante è però che, una volta decisa l'asset allocation e la legge di ribilanciamento, le si segua in modo assiduo e costante, senza modificarle nel tempo in base all'andamento dei mercati.

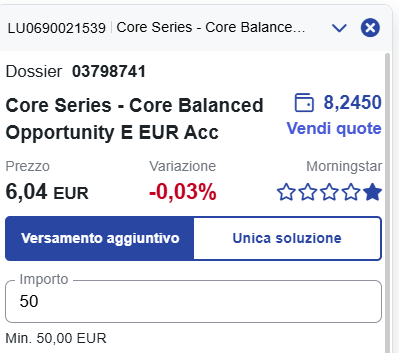

Come effettuare versamenti aggiuntivi di un piano PAC?

Il versamento aggiuntivo di un piano PAC è considerato un pagamento anticipato delle rate previste alla chiusura del piano. L'operatività di versamento è successiva alla sottoscrizione iniziale di un Fondo/Sicav in formula PAC e può essere effettuato solo su Piani di Accumulo sottoscritti in Euro.

Per poter eseguire un aggiuntivo il versamento iniziale deve essere valorizzato (ragione per cui le quote devono essere presenti all'interno del portafoglio).

Il versamento aggiuntivo dovrà essere pari o mutiplo alla rata prescelta per il PAC; tale operazione decurta in genere la durata del piano e non può essere fatto per un importo che ecceda l'importo delle rate residue, ad eccezione dei fondi di Fineco Asset Management dove tale operazione non decurta la durata del piano. Il versamento è libero, ovvero non è necessario che l’importo sia un multiplo della rata, ma deve essere rispettato il minimo previsto dal piano.

Come effettuare un versamento aggiuntivo

Dal portafoglio seleziona il tasto "Ordina" ed inserisci l'importo desiderato del versamento che desideri effettuare, ricordando che l'importo deve essere pari o mutiplo alla rata prescelta per il PAC.

Inserendo il PIN e cliccando sul bottone "continua" si accede al riepilogo dell'ordine, dove cliccando sul bottone "conferma" si procederà con l'invio a mercato.

ATTENZIONE:

Nella maschera verrà sempre evidenziata una nota che esplicita se il fondo/comparto prescelto prevede o meno la riduzione della durata del piano stesso a fronte di un versamento aggiuntivo.

Quanto costa sottoscrivere un piano PAC?

Sottoscrivere un Piano di Accumulo è facile, veloce ma soprattutto conveniente. Bastano solo 9,00/6,00 euro per aprire un PAC e solo 0,95/0,60 euro per ogni versamento successivo. Al momento della sottoscrizione puoi scegliere la durata del Piano di Accumulo, la periodicità e gli importi delle quote da versare.

La periodicità e gli importi, una volta definiti, non possono essere modificati, tuttavia è possibile interrompere, senza costi aggiuntivi, i versamenti sia per periodi brevi come un mese, per esempio per la mancanza di liquidità sul conto corrente, sia per un periodo più lungo come 5/6 mesi. La rata o le rate non pagate non vengono addebitate nel mese successivo (o in quello di riattivazione del piano), bensì si aggiungono in coda alle altre.

Nel caso, invece, di disinvestimento del Piano (sia parziale che totale), i costi da sostenere sono gli stessi per l'apertura: 9,00/6,00 euro.

I tempi necessari per l'attivazione e il disinvestimento di un PAC sono gli stessi previsti per gli investimenti in un'unica soluzione. Le tempistiche sono consultabili nella parte privata del sito seguendo il seguente percorso: area investimenti > sezione fondi > tempistiche.

Commissioni di ingresso

Per la sottoscrizione di PAC online su Sicav sono previste commissioni di ingresso pari a:

• Nessuna commissione per i comparti monetari

• 1% sui comparti obbligazionari/bilanciati

• 2% sui comparti azionari

Nota bene: le condizioni sui PAC online delle SGR sono differenti da quelle delle Sicav. Ogni singola SGR applica condizioni diverse consultabili nella rispettiva documentazione di offerta presente nella parte riservata del sito seguendo il seguente percorso: Area investimenti > Case di investimento.

Per i comparti di classe no load non sono previste commissioni d'ingresso.

Le commissioni di ingresso saranno ripartite come segue:

| PIANI DI ACCUMULO | |

| ALGORITMO | SOCIETA' |

|

LINEARE NO DIRITTI FISSI % DEL PIANO SU TUTTI I VERSAMENTI AL NETTO DEI DIRITTI FISSI |

ACMBERNSTEIN SICAV |

| ACMBERNSTEIN FCP | |

| ALGEBRIS INVESTMENTS SICAV | |

| AMUNDI SGR SPA | |

| ARCA FONDI SGR | |

| ARISTEA | |

| AVIVA INVESTOR SICAV | |

| BLACKROCK GLOBAL FUNDS | |

| BLACKROCK STRATEGIC FUNDS | |

| BNP PARIBAS PARIBAS EASY | |

| BNP PARIBAS PARIBAS FUNDS | |

| BNP PARIBAS PARIBAS FLEXI I | |

| CANDRIAM BONDS | |

| CANDRIAM EQUITIES L. | |

| CANDRIAM SUSTAINABLE | |

| CAPITAL INTERNATIONAL FUND | |

| EATON VANCE SICAV | |

| EURIZON CAPITAL SGR | |

| FINLABO | |

| H2O AM LLP | |

| H2O Invest | |

| HSBC | |

| JUPITER GLOBAL FUND | |

| INTERNATIONAL ASSET MANAGEMENT LIMITED | |

| INVESTEC GLOBAL STRATEGIC FUND | |

| LEMANIK SICAV | |

| M&G | |

| MFS MERIDIAN | |

| NAM FUNDS | |

| NATIXIS INTENATIONAL FUNDS (LUX)I | |

| NATIXIS INTERNATIONAL FUNDS (DUBLIN)IPLC | |

| GOLDMAN SACHS FUND SICAV III | |

| GOLDMAN SACHS FUND SICAV V | |

| OPENWORLD PLC | |

| PARWORLD SICAV | |

| PRAMERICA SGR | |

| RAIFFEISEN | |

| RUSSELL INVESTMENT COMPANY | |

| RUSSELL INVESTMENT COMPANY II | |

| SCHRODERS | |

| T. ROWE PRICE FOUNDS SICAV | |

| COLUMBIA THREADNEEDLE (LUX) I | |

| UNION INVEST LUXEMBO | |

| UNION INVEST PRIVFON | |

| WELLINGTON | |

| VONTOBEL FUND SICAV | |

|

LINEARE CON DIRITTI FISSI % DEL PIANO SU TUTTI I VERSAMENTI AL LORDO DEI DIRITTI FISSI |

DPAM |

| COMGEST A.M. SICAV | |

| CORE SERIES | |

| EPSILON FUND | |

| EURIZON EASY FUND | |

| FAM EVOLUTION ICAV | |

| FINECO ASSET MANAGEMENT DAC | |

| JANUS HENDERSON CAPITAL FUND | |

| JPMORGAN FUNDS SICAV | |

| JPMORGAN INVESTMENT FUNDS SICAV | |

| FRANKLIN TEMPLETON GLOBAL FUND | |

| MULTI STARS SICAV | |

| NORDEA | |

| COLUMBIA THREADNEEDLE INVESTMENT FUNDS (UK) ICVC | |

| COLUMBIA THREADNEEDLE SPECIALIST FUNDS (UK) ICVC | |

|

1/3 COMMISSIONI SULLA 1^ SOTTOSCRIZIONE+LINEARE 1/3 COMMISSIONI SULLA 1°SOTTOSCRIZIONE IL RESIDUO SARA' RIPARTITO IN MODO LINEARE SUI RESTANTI VERSAMENTI |

ALLIANZ GLOBAL INVESTORS EUROPE GMBH |

| AMUNDI FUND SOLUTIONS | |

| AMUNDI S.F. | |

| AMUNDI CPR | |

| AMUNDI FUNDS | |

| AMUNDI INDEX SOLUTIONS | |

| NEUBERGER BERMAN | |

| FIRST EAGLE AMUNDI | |

| FIDELITY FUNDS SICAV | |

| FRANKLIN TEMPLETON INVESTMENT | |

| FUNDQUEST SICAV | |

| LA FINANCIERE DE L'ECHIQUIER | |

| IMPG | |

| UBS BOND FUND MANAG | |

| UBS BOND SICAV | |

| UBS EQUITY FUND MANA | |

| UBS EQUITY SICAV | |

| UBS KEY SELECTION SI | |

| UBS MEDIUM TERM BOND | |

| UBS MONEY MARKET FUND | |

| UBS MONEY MARKET INVEST | |

| UBS MONEY MARKET SICAV | |

| UBS STRATEGY FUND | |

|

1/3 COMMISSIONI SULLA 1^ SOTTOSCRIZIONE+LIMITE 1/3 COMMISSIONI SULLA 1°SOTTOSCRIZIONE FINO AD UN MASSIMO DEL 30% DEL PRIMO VERSAMENTO, IL RESIDUO SARA' RIPARTITO IN MODO LINEARE SUI RESTANTI VERSAMENTI |

AMUNDI SGR SPA EX PIO |

| DEUTSCHE INVEST SICAV I | |

| DWS INVEST II | |

| DWS INVESTMENT SA LUX | |

| EUROMOBILIARE ASSET MANAGEMENT SGR | |

| NEXTAM PARTNERS SGR FONDI ATTIVI | |

| PIMCO FUNDS | |

|

1/3 COMMISSIONI SULLA 1^ SOTTOSCRIZIONE+LIMITE 1/3 COMMISSIONI SULLA 1°SOTTOSCRIZIONE FINO AD UN MASSIMO Di 1/3 DEL PRIMO VERSAMENTO, IL RESIDUO SARA' RIPARTITO IN MODO LINEARE SUI RESTANTI VERSAMENTI |

NEW MILLENIUM SICAV |

| abrdn Investments Luxembourg S.A. | |

| CARMIGNAC LUXEMBOURG | |

| CARMIGNAC PARIS | |

|

30% COMMISSIONI SULLA 1^ SOTTOSCRIZIONE+LINEARE 30% COMMISSIONI SULLA 1°SOTTOSCRIZIONE, IL RESIDUO SARA' RIPARTITO IN MODO LINEARE SUI RESTANTI VERSAMENTI |

BNY MELLON INVESTMENT MANAGEMENT |

| JUPITER ASSET MANAGEMENT SERIES PUBLIC L | |

| ROBECO CAPITAL GROWTH | |

| ROBECO GLOBAL DYNAMIC DURATION | |

| TCW FUNDS | |

|

30% COMMISSIONI SULLA 1^ SOTTOSCRIZIONE+LIMITE 30% COMMISSIONI SULLA 1°SOTTOSCRIZIONE FINO AD UN MASSIMO DEL 30% SUL PRIMO VERSAMENTO IL RESIDUO SARA' RIPARTITO IN MODO LINEARE SUI RESTANTI VERSAMENTI |

ANIMA FUNDS PLC |

| ANIMA SGR SPA | |

|

50% COMMISSIONI SULLA 1^ SOTTOSCRIZIONE+LINEARE 50% COMMISSIONI SULLA 1°SOTTOSCRIZIONE, IL RESIDUO SARA' RIPARTITO IN MODO LINEARE SUI RESTANTI VERSAMENTI |

GOLDMAN SACHS FUND SICAV |

|

50% COMMISSIONI SULLA 1^ SOTTOSCRIZIONE+LIMITE 50% COMMISSIONI SULLA 1°SOTTOSCRIZIONE FINO AD UN MASSIMO DI 1/3 DEL PRIMO VERSAMENTO, IL RESIDUO SARA' RIPARTITO IN MODO LINEARE SUI RESTANTI VERSAMENTI |

AXA FUND MGMT |

| AXA ROSENBERG -SICAV | |

|

50% COMMISSIONI SULLA 1^ SOTTOSCRIZIONE+LIMITE 50% COMMISSIONI SULLA 1°SOTTOSCRIZIONE FINO AD UN MASSIMO DEL 30% SUL PRIMO VERSAMENTO, IL RESIDUO SARA' RIPARTITO IN MODO LINEARE SUI RESTANTI VERSAMENTI |

GAM |

| EDMOND DE ROTSCHILD | |

| INVESCO FUND | |

| JANUS HENDERSON HORIZON FUND | |

| JANUS HENDERSON FUND | |

| LOMBARD ODIER FUNDS | |

| MORGAN STANLEY | |

| PICTET SICAV LUX | |

| PRIVILEDGE SICAV | |

Come si calcolano le commissioni di un piano PAC?

DISTRIBUZIONE LINEARE DELLE COMMISSIONI

Esempio SCHRODER

Il Sig. Rossi decide di sottoscrivere un PAC di 60 rate mensili, di 100 € ciascuna, sul fondo Schroder ISF Emerg Eur A Acc.

Sceglie di effettuare un versamento iniziale di 1.200 €, pari a 12 rate mensili.

Al momento dell'apertura del Piano al Sig. Rossi saranno quindi addebitate 1.209 €, pari a 1.200 € di versamento iniziale + 9 € quali spese di intervento; mentre per le rate successive al cliente verranno addebitate 100,95 Euro, pari a 100 € della rata prescelta + 0,95 € quali spese di intervento.

Calcolo delle commissioni

La prima cosa da fare per calcolare le commissioni d'entrata è determinare l'importo complessivo del PAC.

In questo esempio l'importo complessivo è pari a 6.000 €.

E' ottenuto come segue:

1.200 € (importo 1^ rata: 100 € x 12) + 48 (numero di rate rimanenti 60 - 12) x 100 € (importo rata singola) = 6.000 €.

Su questo importo viene applicata la commissione di entrata del 2% prevista per la sottoscrizione dei fondi azionari.

Moltiplicando quindi 6.000 € x 0,02 (la commissione del 2%) otteniamo 120 € cioè l'importo complessivo delle commissioni di entrata del piano.

120 € saranno distribuite in modo lineare fra tutte le rate del piano, tenendo conto che al momento della sottoscrizione, al fine del calcolo, sarà considerato il numero di rate investite.

Quindi:

120 € / 60 (12 rate iniziali + 48 rate successive) = 2 € (commissione su ogni rata)

Poichè il fondo prevede un importo pari a 2 € di commissioni di entrata, il controvalore investito al primo versamento sarà pari a 1.176 € (1.200 € - 2 € x 12).

Per le rate successive il Sig. Rossi verserà 100 € e investirà per ogni rata un controvalore pari a 98 € (100 € - 2 €).

DISTRIBUZIONE PROPORZIONALE DELLE COMMISSIONI

Esempio ROBECO CAPITAL GROWTH

Il Sig. Rossi decide di sottoscrivere un PAC di 60 rate mensili, di 100 € ciascuna, sul fondo Robeco Global Consumer Trends Equities E €.

Per quanto riguarda il versamento iniziale, il prospetto di Merrill Lynch prevede il versamento di 12 rate mensili pari ad un minimo di 1.200 €.

Al momento dell'apertura del Piano al Sig. Rossi saranno quindi addebitate 1.209 €, pari a 1.200 € di versamento iniziale + 9 € quali spese di intervento.

Il prospetto della Sicav prevede anche che al momento del primo versamento sia anticipato il 30% delle commissioni di entrata, calcolate sul valore complessivo del PAC.

Le commissioni di entrata calcolate sul valore complessivo saranno così applicate:

- il 30% delle commissioni applicate al primo versamento

- il 70% delle commissioni distribuite sulle restanti 48 rate

Calcolo delle commissioni

La prima cosa da fare per calcolare le commissioni d'entrata è determinare l'importo complessivo del PAC.

In questo esempio l'importo complessivo è pari a 6.000 €.

E' ottenuto come segue:

1.200 € (importo 1^ rata: 100 € x 12) + 48 (numero di rate rimanenti 60 - 12) x 100 € (importo rata singola comprensiva delle spese di intervento) = 6.000 €.

Su questo importo viene applicata la commissione di entrata dell'1,5% prevista per la sottoscrizione dei fondi azionari.

Moltiplicando quindi 6.000 € x 0,015 (la commissione del 1,5%) otteniamo 90 € cioè l'importo complessivo delle commissioni di entrata del piano.

Moltiplicando l'importo di 90 € per 0,3 (il 30% delle commissioni applicate sul versamento totale), otteniamo 27 € che sono le commissioni di entrata applicate al primo versamento.

Le commissioni applicate sulle rimanenti 48 rate del piano saranno determinate come segue:

90 € (importo complessivo delle commissioni di entrata) - 27 € (30% del valore complessivo delle commissioni di entrata) / 48 (rate rimanenti) = 1,3125 € (Commissioni per ogni rata).

Al momento del versamento delle 12 rate iniziali, il controvalore investito sarà pari a 1.173 € (1.200 € - 27 €). Mentre per le rate successive, il Sig. Rossi verserà 100 € e investirà per ogni rata un controvalore pari a 98,6875 € (100 € - 1,3125 €).

DISTRIBUZIONE LINEARE DELLE COMMISSIONI (no diritti fissi)

Esempio EURIZON CAPITAL SGR

Il Sig. Rossi decide di sottoscrivere un PAC di 36 rate mensili, di 50 € ciascuna, sul fondo EURIZON AZIONI PMI ITALIA.

Sceglie di effettuare un versamento iniziale di 50 €, pari a 1 rata mensili.

Al momento dell'apertura del Piano e alla generazione delle rate successive al Sig. Rossi saranno quindi addebitate 50 €.

Calcolo delle commissioni

Ricordiamo che per tutte le SGR i diritti fissi vengono applicati dalla stessa al ricevimento della sottoscrizione.

La commissione applicata (massima lorda prevista per il fondo scelto 1.50%) sarà così calcolata su ogni versamento:

50 € - 1 € diritti fissi previsti dalla SGR (importo soggetto a variazione da parte della SGR) = 49 € importo netto

49 € per 1,50% = 0,74 € importo commissione.

Rendicontazione Advice+

La rendicontazione del dossier Advice+ è suddivisa nei seguenti moduli:

- Performance rappresentata da Dati di Sintesi, Performance portafoglio, Andamento controvalore, Rendimento, Riepilogo performance, Indicatori finanziari

- Portafoglio

- Scomposizione Full HD del portafoglio e rapporto Rischio/Rendimento.

Performance

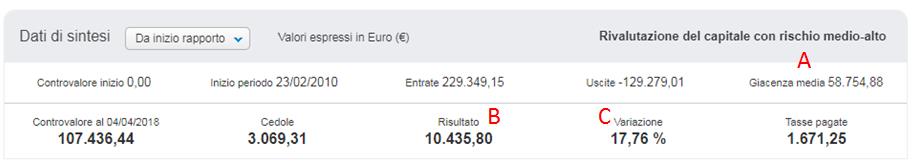

- Dati di sintesi

Mostra i principali dati dell’investimento e le performance dello stesso, calcolate dalla data di inizio periodo alla data attuale*. (La data di inizio periodo coincide con la data di apertura del dossier Advice+ mentre, nel caso di migrazioni da Stars o Plus, la data di inizio periodo coincide con data apertura dossier Stars o Plus).

*I valori indicati sono aggiornati quotidianamente a t-1. E’ possibile visualizzare gli investimenti Advice+ con aggiornamento in real time accedendo alla sezione Dettaglio Portafoglio presente espandendo il menù di sinistra.

![]()

Il Risultato è dato da Av + U – E + D dove:

- Av: Controvalore attuale

- U: Somma delle uscite

- E: Somma delle entrate

- D: Dividendi e cedole accreditati in conto corrente

La Variazione è calcolata come Performance MWRR (Money Weighted Rate of Return) ed indica la performance effettiva del portafoglio che include l’effetto del timing delle scelte di investimento e disinvestimento. Si basa sulla ponderazione di ogni flusso (conferimento o prelievo), dove i pesi sono rappresentati dal periodo che intercorre tra il momento in cui si verificano i conferimenti e/o prelievi e la fine del periodo oggetto di valutazione.

Viene calcolata al lordo della fiscalità per la quota parte del portafoglio ancora investito, ma al netto della fiscalità calcolata su dividendi e vedite di Sicav/SGR.

Per calcolare detto valore si adotta la formula Risultato/Giacenza media dove:

- Risultato: risultato di gestione calcolato secondo la formula descritta in precedenza;

- Giacenza media: giacenza media di periodo data dalla somma degli importi dei movimenti moltiplicati per i rispettivi giorni di possesso a fine periodo.

![]()

Il calcolo da effettuare è il seguente:

Risultato (A): 6.615,24 + 6.080,69 – 12.281,54 + 1,18= 415,57

Giacenza media (B): 5.960,00

Variazione MWRR % (C): (415,57/5.960,00)*100=6,97%

Tasse pagate corrisponde alla somma delle ritenute fiscali applicate sulle vendite e sui dividendi di Fondi/Sicav; il dettaglio dei singoli importi è visibile sulle contabili delle operazioni.

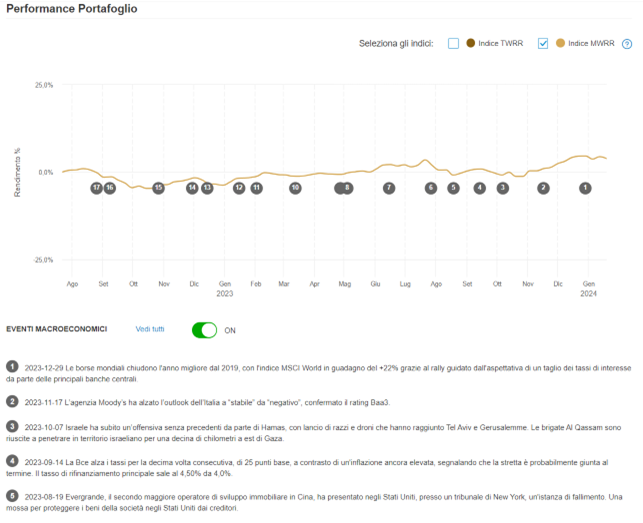

- Performance Portafoglio

Mostra l’andamento del portafoglio sulla base dell’indice MWRR. È possibile selezionare l’indice TWRR: Time Weighted Rate of Return è una metodologia di calcolo del rendimento utile a valutare l’andamento del portafoglio a prescindere dai movimenti di entrata e di uscita intervenuti nel periodo di analisi.

la parte sottostante del grafico sono riportati gli eventi macroeconomici intervenuti dalla data di inizio periodo. È possibile inibire la visualizzazione impostando OFF al tab “Vedi tutti”.

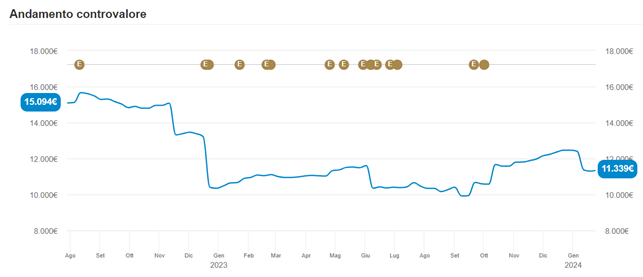

- Andamento Controvalore

Mostra l’andamento del portafoglio sulla base del controvalore.

I pallini posizionati in alto, nel grafico, rappresentano tutti gli eventi che hanno modificato il controvalore del portafoglio, quindi: trasferimenti in/out, ribilanciamenti tramite consulente finanziario, vendite effettuate in autonomia da sito:

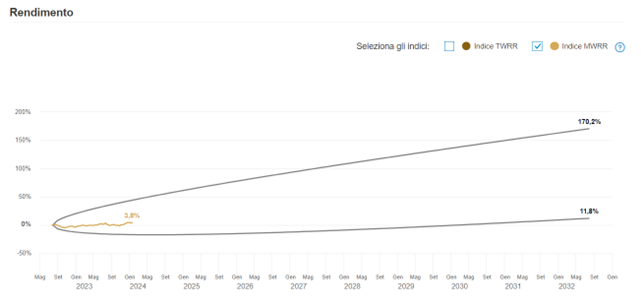

- Rendimento

Raffigura l’andamento del portafoglio in termini di performance MWRR (o TWRR) all’interno del cono di Ibbotson*.

Il cono di Ibbotson rappresenta l’evoluzione probabilistica nel medio lungo periodo dei rendimenti dell’asset allocation definita in base al profilo di rischio rendimento del cliente con un intervallo di confidenza statistica del 95% .

Il modello rappresenta una stima dei risultati prospettici su orizzonti temporali di medio lungo periodo, assumendo che i rendimenti attesi delle diverse asset class siano tutti maggiori di zero.

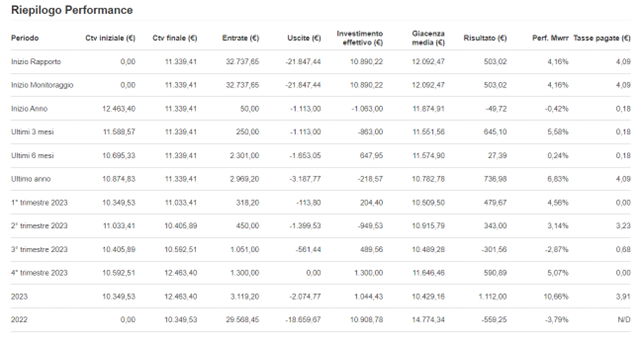

- Riepilogo Performance

Riporta, per periodi differenti, le performance di portafoglio, con indicazione del controvalore iniziale e finale del periodo, le entrate e le uscite che sono intercorse, l’investimento effettivo dato dalla somma algebrica tra entrate e uscite, il risultato in termini monetari, le performance del portafoglio nel periodo specifico in termini di Mwrr e le tasse pagate.

- Indicatori finanziari

Suddivisi in 3 livelli, Basso, Medio, Alto, rappresentano, nell’ordine, la Diversificazione, la Coerenza VaR (indica la coerenza del rischio del portafoglio (VaR) rispetto ai limiti previsti per il piano finanziario selezionato), l’ Efficienza (indica l’efficienza del portafoglio espressa in termini di rischio/rendimento), la qualità (indica la qualità del portafoglio determinata sulla base della metodologia* di valutazione definita dalla Banca) e ESG (Indica il grado di allineamento del portafoglio in ambito sostenibilità, misurato tramite Rating ESG, rispetto a valori soglia definiti dalla Banca)

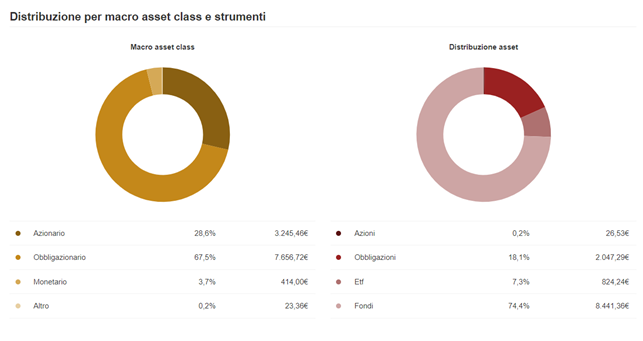

- Scomposizione Full HD del portafoglio e rapporto Rischio/Rendimento

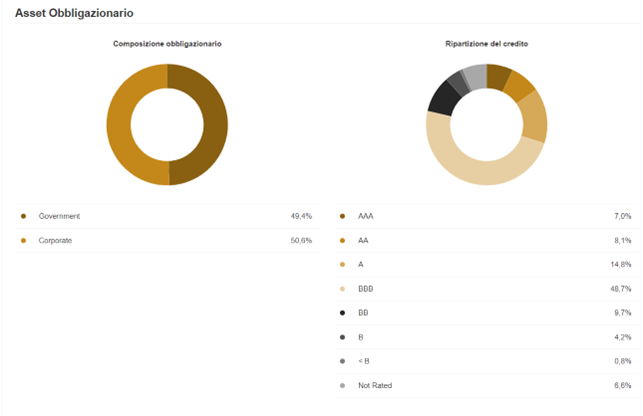

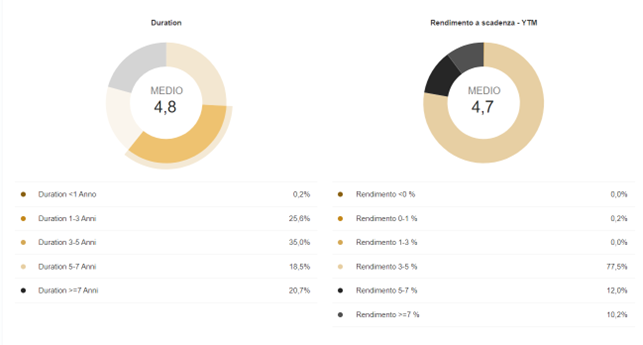

La sezione racchiude la scomposizione totale del portafoglio effettuata tramite la metodologia del look through di Morningstar. Tale metodologia consente di dettagliare a 360° ogni isin presente in portafoglio nelle sue componenti di asset class, valuta, settore.

Dalla macro-asset class viene estratta poi la componente obbligazionaria ed analizzata separatamente. In particolare viene mostrata la composizione dell’asset obbligazionario, tra government e corporate, il rating del credito, la duration e il rendimento a scadenza (Yield to Maturity)

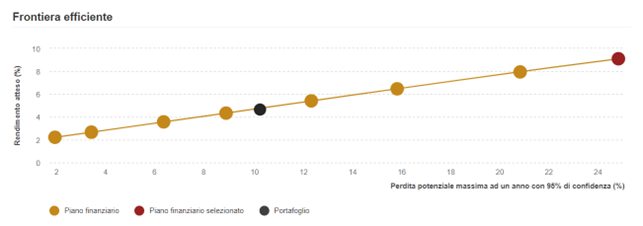

- Frontiera efficiente

È il luogo dei punti rappresentativi dei profili di Rischio/Rendimento di portafogli efficienti cioè quelli che, a parità di rischio, presentano il più alto rendimento ovvero quelli che a parità di rendimento presentano il più basso rischio.

I pallini color oro rappresentano i vari piani finanziari (da 1 a 8)

Il pallino bordeaux rappresenta il Piano finanziario scelto dal Cliente

Il pallino nero appresenta il portafoglio del Cliente

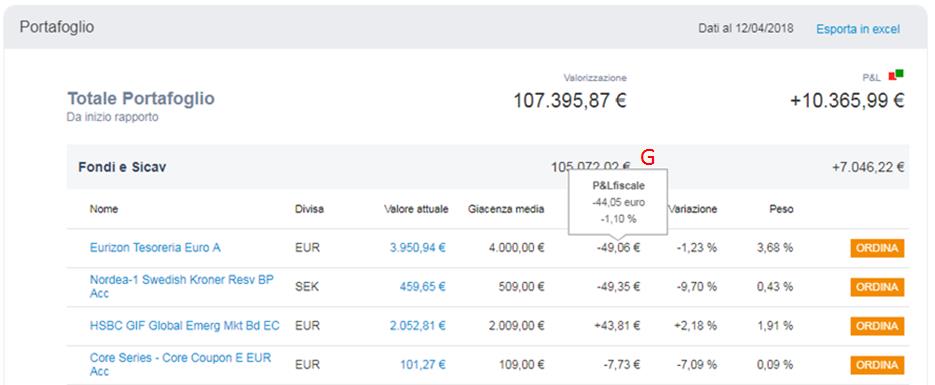

Portafoglio

In questa sezione sono indicati i valori relativi al totale portafoglio ed il dettaglio dei singoli strumenti in portafoglio.

![]()

La sezione racchiude i dettagli relativi al calcolo della MWRR sui singoli strumenti. Passando con il mouse sulla voce del P&L (inteso come il valore Risultato nel calcolo precedentemente evidenziato), appare il P&L fiscale dello strumento aggiornato a t-1.

Il nome degli strumenti in portafoglio è un link che rimanda direttamente alla scheda del prodotto.

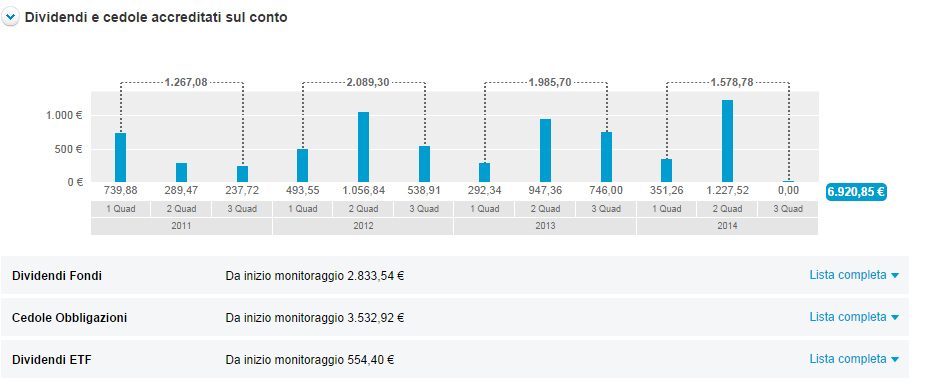

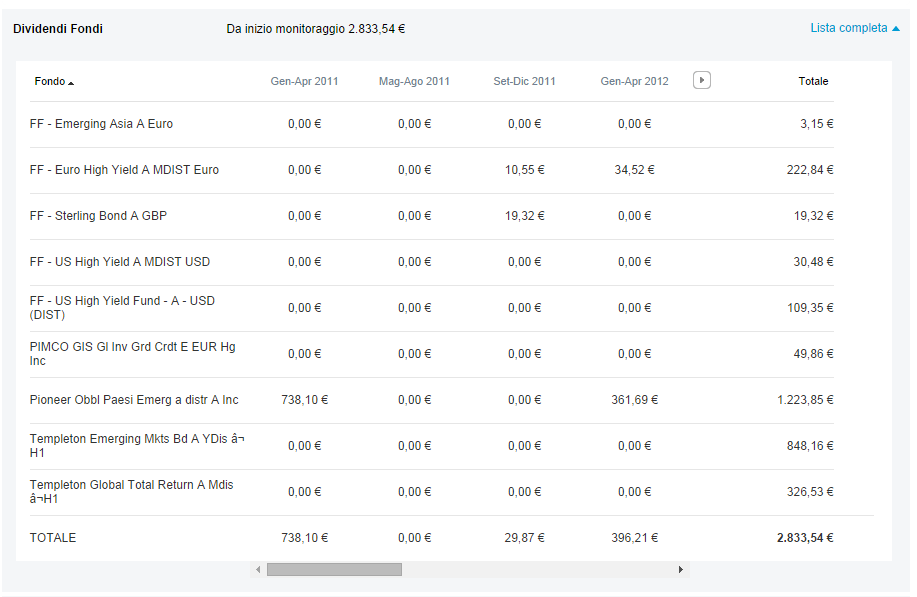

- Cedole e dividendi accreditati sul conto

Rappresenta i dividendi percepiti nel periodo (con possibilità di scelta anche del trimestre) e dettagliato tra posizioni aperte e posizioni chiuse.

![]()

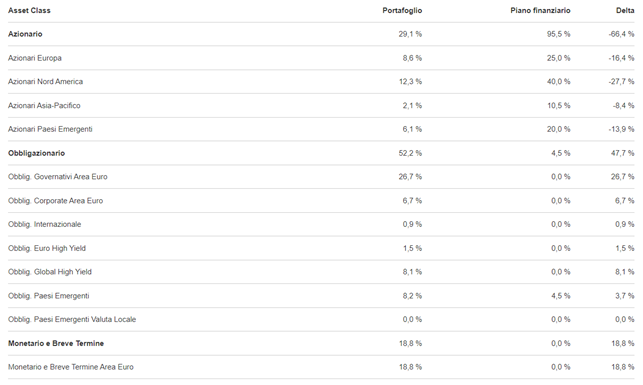

- Analisi per fattori di rischio

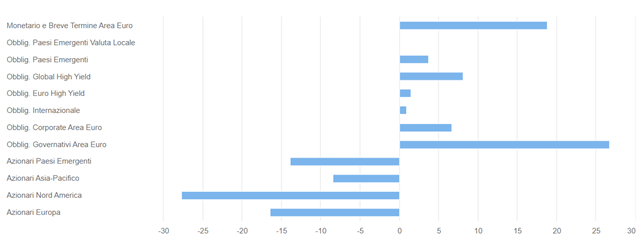

Di seguito la composizione del portafoglio ricostruito attraverso la combinazione di Asset Class che meglio rispecchia l’andamento storico delle performance del portafoglio stesso. La colonna relativa al piano finanziario rispecchia l’asset allocation ideale del piano finanziario e la colonna delta mostra la differenza per le singole asset class tra portafoglio e piano finanziario

Rendicontazione Advice

La rendicontazione del Dossier Advice è suddivisa in tre moduli:

1) Performance

2) Portafoglio

3) Distribuzione Area geografica, indicatori finanziari e indice di rischio.

1. Performance

Mostra i principali dati dell’investimento e le Performance Money Weighted dello stesso, calcolate in base al timeframe selezionato (da inizio monitoraggio o da inizio anno). Nello specifico i punti intermedi del grafico sono aggiornati settimanalmente ogni venerdì, mentre il punto finale del grafico, il valore alla voce “Controvalore al gg/mm/aaaa” e la varia zione (MWRR) sono aggiornati quotidianamente a T-1. I dati sono esposti sia in formato numerico, sia in formato grafico.

Il formato numerico riporta informazioni su numero Dossier, inizio time frame selezionato, controvalore inizio, controvalore alla data T-1, entrate, uscite, giacenza media, risultato, performance MWRR.

Il Risultato è dato da Pf-Pi+R-C+D dove:

- Pf: Controvalore Finale

- Pi: Controvalore Iniziale

- R: Somma delle uscite

- C: Somma delle entrate

- D: Dividendi e cedole accreditati in conto corrente

La Variazione è calcolata come Performance MWRR (Money Weighted Rate of Return), indica la performance effettiva del portafoglio ed include l’effetto del timing delle scelte di investimento e disinvestimento. Si basa sulla ponderazione di ogni flusso (conferimento o prelievo), dove i pesi sono rappresentati dal periodo che intercorre tra il momento in cui si verificano i conferimenti e/o prelievi e la fine del periodo oggetto di valutazione.

Viene calcolata al netto delle commissioni (ingresso e gestione) e dei diritti fissi eventualmente pagati successivamente all’attivazione del servizio, al lordo della fiscalità per la quota parte del portafoglio ancora investito, ma al netto della fiscalità per la parte venduta (vedi spiegazione P&L).

Puoi ancora visualizzare i tuoi investimenti Advice nella modalità precedente entrando nel Dettaglio Portafoglio che trovi espandendo il menù di sinistra.

Per calcolare detto valore si adotta la formula Risultato/Giacenza media dove:

- Risultato: risultato di gestione calcolato secondo la formula descritta in precedenza

- Giacenza media: giacenza media di periodo calcolata, come per i conti correnti, con il metodo dei Numeri generati dalla somma degli importi dei movimenti moltiplicati per i rispettivi giorni mancanti a fine periodo.

Utilizzando i dati dell’immagine, il calcolo da effettuare è il seguente:

Risultato (B): 107.436,44 - 0,00 + 129.279,01 - 229.349,15 + 3.069,31 = 10.435,61 (discrepanze dovute al tasso di cambio)

Giacenza media (A): 58.754,88

Variazione MWRR (C): (10.435,61/58.754,88)*100=17,76

Tasse pagate corrisponde alla somma delle ritenute fiscali applicate alle vendite e ai dividendi di Fondi/SIcav; il dettaglio dei singoli importi è visibile sulle contabili delle operazioni.

L’andamento del portafoglio viene anche visualizzato con un grafico. Tramite i tab si può decidere se visualizzare il Monitoraggi, la Performance o il Controvalore:![]()

Monitoraggio mostra nel grafico l’andamento dell’indicatore di performance MWRR (linea blu) all’interno del Cono di Ibbotson (area azzurra) e del canale di monitoraggio (area compresa tra le linee verde e rossa). Spuntando la casella D è possibile vedere nel grafico, contemporaneamente o alternativamente, anche l’andamento dell’indicatore di performance TWRR (linea oro).

Il cono di Ibbotson rappresenta l’evoluzione probabilistica nel medio lungo periodo dei rendimenti dell’asset allocation definita in base al profilo di rischio rendimento del cliente con un intervallo di confidenza statistica del 95% .

Il modello rappresenta una stima dei risultati prospettici su orizzonti temporali di medio lungo periodo, assumendo che i rendimenti attesi delle diverse asset class siano tutti maggiori di zero.

Il canale di monitoraggio rappresenta graficamente i limiti massimo e minimo entro i quali l’indicatore di performance TWRR del capitale investito si stima possa variare ad 1 anno con un livello di confidenza statistica del 95%.

La massima perdita e il massimo guadagno nel grafico sono indicati rispettivamente dalla linea rossa tratteggiata e dalla linea verde tratteggiata.

Il TWRR (Time Weigthed Rate of Return) è una metodologia di calcolo del rendimento utile a valutare l’andamento del portafoglio a prescindere dai movimenti di entrata e di uscita intervenuti nel periodo di analisi.

L’MWRR (Money Weigthed Rate of Return) rappresenta il rendimento del portafoglio ponderato per il capitale effettivamente investito. L’ MWRR tiene conto dei movimenti di entrata e di uscita effettuati nel periodo considerato.

Performance mostra l’andamento dell’indicatore di performance MWRR in modo cumulato E![]()

oppure più dettagliatamente quello mensile F

![]()

N.B: i dati dei grafici sono aggiornati settimanalmente

Cliccando su "Dividendi e cedole accreditati sul conto" si espande la sezione ed appare un grafico rappresentante appunto gli importi accreditati in conto derivanti da cedole e dividendi: ogni candela indica il cumulato di un quadrimestre (da inizio monitoraggio) o mese (da inizio anno), la riga tratteggiata il totale di ogni anno (da inizio monitoraggio) o di ogni quadrimestre (da inizio anno), mentre il valore nell’etichetta blu è il totale del periodo "da inizio monitoraggio" o "da inizio anno".

Alla base del grafico ci sono i dati del periodo suddivisi per gruppi di strumenti, cliccando su Lista completa si possono esplorare i dettagli strumento per strumento; l’elenco si può scorrere e ogni colonna è relativa o al quadrimestre (da inizio monitoraggio) o al mese (da inizio anno):

I dati vengono mostrati 6 colonne alla volta e si possono scorrere utilizzando i bottoni e o la barra in fondo all’elenco.

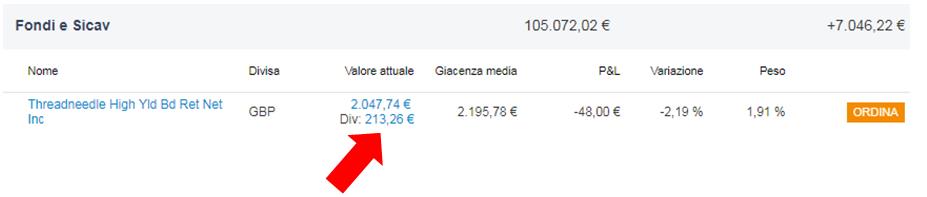

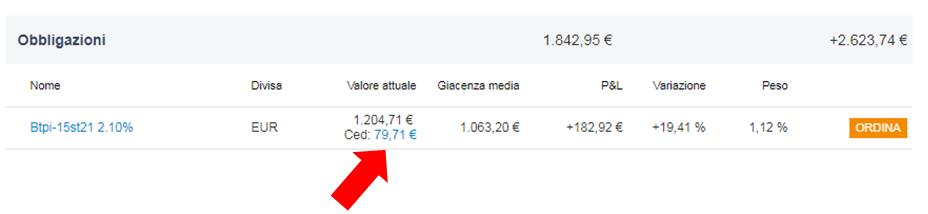

2. Portafoglio

In questo modulo sono indicati in dettaglio i dati relativi all’andamento di ciascuno strumento del portafoglio, aggiornati giornalmente.

Valore attuale è un link. Cliccando appare l’elenco dei movimenti di acquisto, vendita e switch effettuati sul fondo.

Per Fondi/Sicav e Etf a distribuzione nella seconda riga viene indicato il valore dei dividendi staccati dalla sottoscrizione ad oggi, cliccandolo comparirà l’elenco dei dividendi/cedole distribuiti.

Per le Obbligazioni nella seconda riga viene indicato il valore delle cedole staccate dall’acquisto ad oggi (non il rateo come nel dettaglio di portafoglio).

- P%L è formato dalla Plus/Minusvalenza potenziale (della parte di investimento ancora in essere al lordo della tassazione) + Plus/Minusvalenza realizzata (al netto della tassazione).

Esempio:

Acquisto 130,65 quote a 76,61€ per un importo pari a 10.009€.

Vendo 30,40 quote a 80,2€ e ricavo 2438,08€ di cui 109,13€ di Plusvalenza realizzata

Ipotizzando una tassazione del 20% la plusvalenza netta maturata è:

109,13 * 20%= 21,82

109,13 - 21,82 = 87,31

Il fondo oggi vale 81,12€ il P&L storico è calcolato in questo modo:

100,24(quote rimanenti) * 81,12€ = 8131,46€

Plus potenziale è pari a (81,12€-76,61€)*100,24 = 452,08€

P%L = 539,39 (452,08€ + 87,31€)

N.B: Nel caso in cui si tratti di un comparto a distribuzione in conto corrente dei dividendi andranno aggiunti:

Cliccando sul valore del P&L apparirà un tooltip indicante il P&L fiscale dei titoli, cioè il valore effettivo su cui verrà calcolata la fiscalità in caso di vendita.

- Variazione: è sempre calcolata con la metodologia MWRR;

- Peso: è il peso percentuale che quel titolo ha all’interno del portafoglio

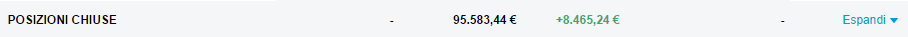

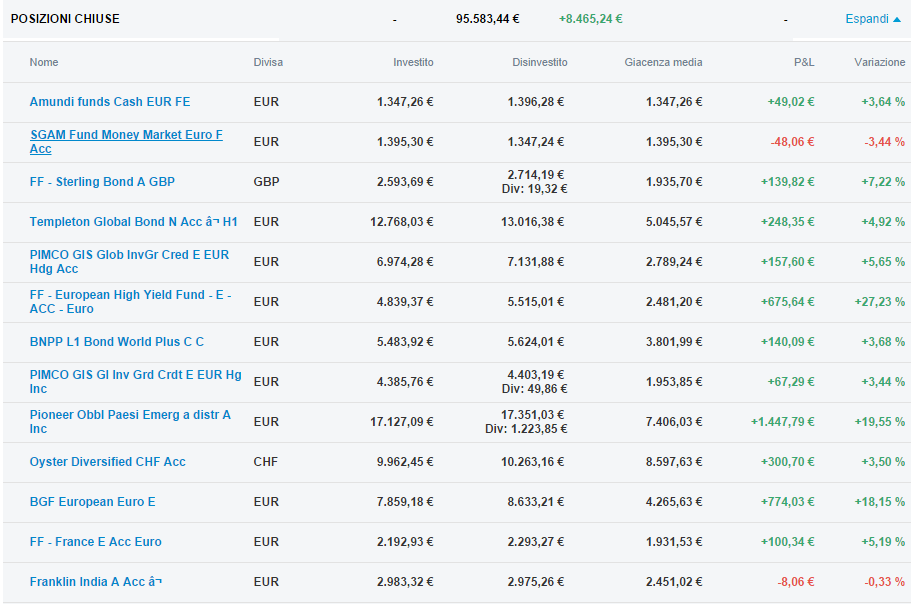

Posizioni chiuse: l’ultima riga di ogni gruppo di strumenti è relativa a quei titoli che sono già stati venduti totalmente, ma il cui risultato viene compreso nel rendimento totale della gestione.

Cliccando su "Espandi" si vede il dettaglio dei singoli comparti.

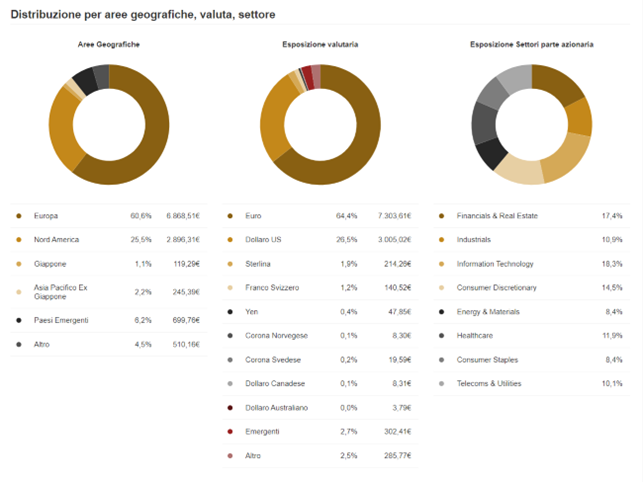

3. Distribuzione aree geografiche, indicatori di rischio, indicatori finanziari

L’ultimo modulo mostra la Distribuzione Aree Geografiche investimenti azionari, lo status degli Indicatori Finanziari con i relativi semafori (aggiornamento mensile) e un dettaglio indicatore di coerenza profilo di rischio/rendimento.

I valori assoluti e percentuali della Distribuzione Aree Geografiche sono calcolati tenendo conto della sola componente azionaria sottostante agli strumenti finanziari. ![]()