Obbligazioni

L'Obbligazione è un titolo di credito emesso da una società o da uno Stato per la raccolta di capitale di debito. La finalità è quella di raccogliere capitali da investire direttamente dai risparmiatori e a condizioni più vantaggiose rispetto a quelle dei prestiti bancari.

Contrariamente all'azionista, chi acquista obbligazioni non si assume il rischio d'impresa e non partecipa all'attività gestionale dell'emittente, non avendo diritto di voto nelle assemblee.

Le obbligazioni denominate "convertibili" possono però essere trasformate in azioni della stessa società emittente, a condizioni prestabilite.

Mentre l'azionista ha diritto al dividendo, l'obbligazionista diventa, creditore della società emittente ed ha diritto alla riscossione di un interesse e al rimborso del capitale a scadenza o sulla base di un piano di ammortamento predefinito.

L'interesse può essere fisso, variabile o strutturato, pagabile con una cedola avente periodicità trimestrale, semestrale o annuale.

Le obbligazioni possono essere emesse alla pari, sotto la pari e sopra la pari; spesso, per incentivare la sottoscrizione, l'emissione è sotto la pari: in questo caso, infatti, il fatto che il prezzo di sottoscrizione (che è quello che si paga) sia inferiore al valore nominale (che è il prezzo di rimborso a scadenza) aumenta il rendimento.

Per garantire i sottoscrittori dal rischio di insolvenza dell'emittente, l'emissione di obbligazioni può essere accompagnata da garanzie.

Le obbligazioni non possono essere emesse per un importo superiore al capitale sociale della società emittente, versato ed esistente secondo l'ultimo bilancio approvato; si può derogare a questo principio generale solo se l'emissione è accompagnata da garanzie.

Terminata la fase del collocamento iniziale (mercato primario), questi titoli possono essere trattati sul mercato primario e sul mercato secondario, dove vengono generalmente quotati in base al corso secco.

Investire in obbligazioni

Fineco offre una vasta gamma di emissioni con caratteristiche differenti di rischio, di scadenza e di rendimento con la lista dei prezzi sempre in real time.

Per operare è sufficiente:

- Selezionare il mercato su cui operare, scegliendo tra MOT ed EuroMOT, comparti telematici di Borsa Italiana dedicati agli strumenti obbligazionari, EuroTLX, mercato gestito direttamente da EuroTLX S.p.A. e Vorvel

- Verificare la scheda del singolo titolo, contenente il prezzo di emissione, di rimborso, il rendimento del titolo e tutte le altre caratteristiche

- Immettere o l'ordine sul titolo scelto inserendo soltanto l'ammontare (valore nominale) che si intende acquistare o vendere, o eventualmente anche il limite di prezzo (nel caso di ordini da eseguirsi su EuroTLX, MOT ed EuroMOT e su Vorvel segmento Order driven)

- Controllare che gli estremi dell'ordine siano corretti, verificando l'importo totale dell'operazione, comprensivo degli interessi maturati (Rateo)

- Confermare l'operazione.

Il portafoglio verrà sempre aggiornato in real time con le operazioni effettuate.

Come funziona la pagina Bond Center?

La pagina Bond Center del sito permette di avere una panoramica completa sui mercati obbligazionari.

In un'unica pagina è possibile infatti trovare:

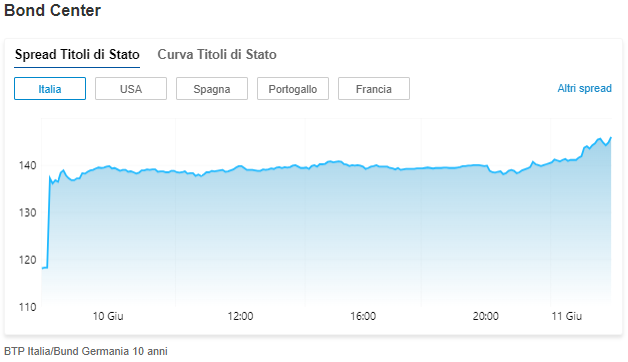

- Grafici degli Spread dei Titoli di Stato

Viene visualizzato il grafico, con frequenza 5 min e profondità giornaliera, del differenziale dei rendimenti offerti (spread) dai titoli di Stato a 10 anni di Italia, Spagna, Portogallo, Francia e USA e dal Bund tedesco a 10 anni.

Il link "Altri spread" consente di visualizzare le informazioni dettagliate sulle variazioni percentuali, valori minimi e massimi, sull'apertura e sulla chiusura degli spread dei principali paesi europei, nonché degli Stati Uniti e del Giappone, rispetto al Bund.

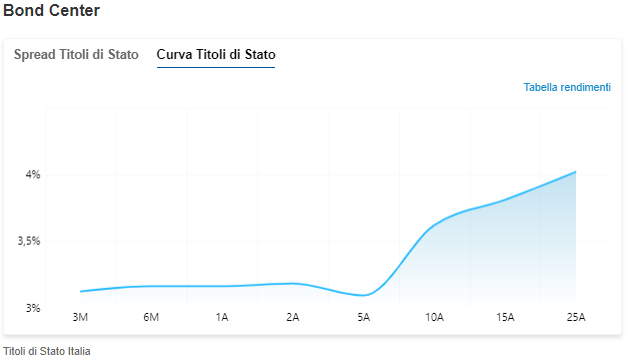

- Curva dei rendimenti dei Titoli di Stato Italia

La curva dei titoli di stato italiani rappresenta graficamente la relazione tra i rendimenti dei titoli di stato emessi dal governo italiano e le loro diverse scadenze. In altre parole, mostra quanto rendimento gli investitori possono aspettarsi per investimenti in titoli di stato italiani con varie maturità.

Come parametri di riferimento vengono utilizzati i BOT per le scadenze trimestrali, semetrali e annuali e i BTP per le altre scadenze.

Tracciamento della curva:

- Asse X (Ascissa): Rappresenta le diverse scadenze dei titoli di stato, ordinati da breve a lungo termine.

- Asse Y (Ordinata): Rappresenta i rendimenti, espressi in percentuale.

- Ogni punto sulla curva corrisponde al rendimento di un titolo di stato con una specifica scadenza.

- News aggiornate in tempo reale relative al mondo obbligazionario

- Tabella Top obbligazioni dove vengono riportati i Titoli di Stato italiani, esteri e le Obbligazioni corporate con il più alto rendimento netto % di giornata, con la possibilità di effettuare una ricerca avanzata più approfondita.

- I più popolari dove vengono riportati i prodotti più scelti dai clienti Fineco.

- Tabella dei Migliori e peggiori di giornata dove, in un'unica schermata in costante aggiornamento, si ha visibilità dei titoli obbligazionari che hanno perfomato o sotto performato durante la giornata di negoziazione.

Portafoglio e quotazioni

![]() Portafoglio

Portafoglio

Nel campo “Val di mercato €” del Portafoglio sono visualizzati separatamente il "corso secco" e il "rateo di interessi" dell'obbligazione.

Per ottenere il valore di mercato effettivo dell'obbligazione, ovvero quanto si incasserebbe vendendo oggi il titolo, bisogna sommare il primo valore ("corso secco") al secondo ("rateo di interesse").

Nota: In caso di trasferimenti da altri istituti di credito o di trasferimenti da altri depositi titoli Fineco, il raffronto tra il prezzo di mercato e il prezzo medio di carico potrebbe generare valori di plusvalenza/minusvalenza non veritieri, in quanto i due prezzi non sono omogenei tra loro. Il prezzo di mercato è al lordo di eventuali ritenute mentre il prezzo medio di carico in caso di trasferimenti da altri depositi o da altri istituto è al netto delle stesse.

![]() Quotazione: il prezzo delle obbligazioni

Quotazione: il prezzo delle obbligazioni

Nella pagina di quotazione delle obbligazioni trovi due prezzi: il Prezzo per chi vende (o corso secco denaro) e il Prezzo per chi compra (o corso secco lettera). Quando si acquista o si vende un'obbligazione è però necessario sommare al prezzo (corso secco) la quota parte di interessi maturata dall'ultimo stacco cedola (il cosiddetto rateo di interessi), ottenendo così il prezzo effettivo di acquisto o di vendita (Prezzo Tel quel):

Prezzo effettivo di compravendita (Tel quel) = Corso secco + Rateo di interessi

Se ad esempio acquisti il 04 gennaio 2006 una obbligazione con stacco cedola semestrale (il 1 febbraio - 1 agosto) pagherai oltre al prezzo di mercato ("corso secco") anche il rateo di interessi, cioè la parte della cedola già maturata tra il 1 agosto (ultimo stacco cedola) e il 9 gennaio (valuta dell'acquisto).

Il valore del rateo cambia ogni giorno per effetto dell'accumulo del rateo stesso e viene sempre sommato al prezzo del titolo al momento della negoziazione, generando quindi un esborso maggiore in caso di acquisto ma anche un incasso maggiore in caso di vendita.

Nel caso in cui l'acquisto avvenga nello stesso giorno dello stacco della cedola, il rateo sarà pari a zero ed il valore d'acquisto sarà dato dal solo "corso secco".

Esempio: supponiamo di acquistare 2.000 euro nominali del titolo ABC con rendimento annuo 5,25% e stacco cedola semestrale. Il titolo é soggetto oltre alla ritenuta del 12,50% sul rateo interessi anche alla ritenuta del 12,50% sul disaggio di emissione se emesso sotto la pari. La differenza tra il prezzo di emissione e il prezzo di rimborso, viene considerata un utile tassabile proporzionalmente ai giorni di possesso del titolo

Data acquisto: 04/01/2024

Data valuta: 08/01/2024 (Data di acquisto piu' 2 giorni di borsa aperta)

Data di emissione: 13/04/2023

Data di Rimborso: 30/10/2031

Data stacco cedole: 30/04 e 30/10 di ogni anno

Importo cedola: 2% semestrale lordi (da assoggettare a ritenuta del 12,50%)

Prezzo corso secco: 102,74 euro

Commissione: 9,95 euro

Giorni di rateo interessi maturati: 70 (giorni dal 30/10/23 al 04/01/24)

Rateo interessi maturato al 04/01/2024: 0,76503

Il rateo interessi rappresenta il valore lordo della cedola alla valuta dell'operazione che ovviamente sarà calcolato prendendo in considerazione l'importo lordo della cedola diviso i giorni del semestre di riferimento moltiplicato per i giorni da inizio semestre alla valuta dell'operazione

Ritenuta su rateo: 0,09563 (12,50% di 0,76503)

La ritenuta sul rateo interessi viene detratta dal rateo interessi al momento dell'acquisto. In caso di stacco cedola l'intera ritenuta verrà addebitata. La differenza tra i due importi determina l'importo di ritenuta spettante per i giorni di possesso del titolo.

Prezzo di emissione: 99,888

Prezzo di rimborso: 100

Disaggio di emissione totale: 0,112 (100-99,888)

Il 12,50% di tale importo verra' addebitato al momento del rimborso in quanto rappresenta l'utile realizzato dal cliente in caso di possesso per tutta la durata del prestito.

Giorni di disaggio maturati: 270 (da 13/04/2023 a 08/01/2024)

Giorni di vita del titolo: 3122 (da 13/04/2023 a 30/10/2031)

Disaggio di emissione maturato = 0,00969 ((100-99,888)*270/3122))

Ritenuta su Disaggio = 0,00121 (12,50% 0,00969)

La ritenuta sul disaggio di emissione viene detratta dal rateo interessi al momento dell'acquisto. In caso di rimborso l'intera ritenuta verrà addebitata. La differenza tra i due importi determina l'importo di disaggio netto spettante per i giorni di possesso del titolo.

Rateo netto = 0,66819 (0,76503 rateo interessi lordo - 0,09563 (rit su rateo) - 0,00121 (rit su disaggio)

Controvalore effettivo operazione di acquisto: (102,74*1000/100) + 0,66819 + 9,95 = 1038,02

Prezzo tel quel: 102,74+ 0,66819 = 103,41 (visualizzato al momento dell'acquisto)

Al prossimo stacco della cedola (30/04/2024) si riceverà il pagamento dell'intera cedola maturata dal 30/10/2023 al 30/04/2024, che compenserà quanto già versato al momento della compravendita per la cedola maturata e non goduta e per il rateo disaggio che verrà addebitato per intero in caso di rimborso o per i giorni maturati alla valuta di vendita.

Nota bene:

I prezzi fiscali delle obbligazioni (Bot inclusi) sono già decurtati dell'imposta del 12,50% maturata alla valuta dell'acquisto (DL329) calcolata sul differenziale prezzo di rimborso - prezzo di emissione.

Il prezzo fiscale raffrontato con il prezzo di mercato (che è al lordo di tale ritenuta) può quindi generare sul portafoglio trading utili/perdite non coerenti con quanto si verificherà fiscalmente all'atto della vendita.

Il prezzo di vendita di mercato o quello dell'eventuale rimborso sono successivamente elaborati dalla procedura fiscale e decurtati dell'imposta maturata alla valuta della vendita/rimborso.

La plus effettiva soggetta all'imposta del capital gain (DL461) o l'eventuale minus è quella generata dalla differenza dei due prezzi decurtati dell'imposta dovuta (DL239).

![]() Campi delle liste Obbligazioni

Campi delle liste Obbligazioni

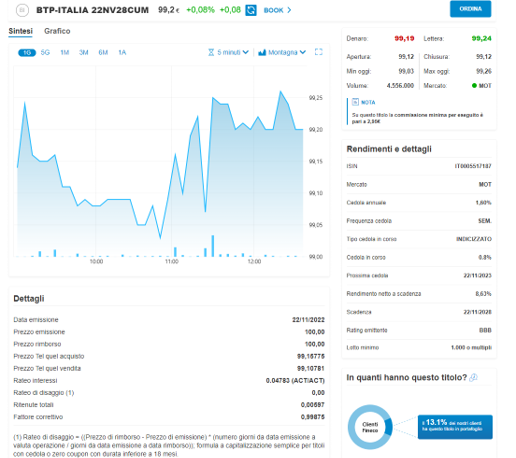

Mercato: nella colonna trovi il mercato di riferimento del singolo titolo obbligazionario.

Con la sigla "ETLX" sono visualizzate tutte le obbligazioni negoziate sul mercato EuroTLX.

Con la sigla "MOT" sono identificati i titoli obbligazionari negoziati sui mercati MOT ed EuroMOT.

Con "VORVEL" sono identificati i titoli obbligazionari negoziati sul mercato Vorvel Order driven e Quote driven.

Con "EURONEXT" sono identificati i titoli obbligazionari negoziati sul mercato Euronext.

Rendimento netto%: indica il rendimento effettivo del titolo, ovvero il tasso di remunerazione offerto dal titolo qualora lo stesso sia mantenuto in portafoglio fino alla scadenza. E' basato sul prezzo pagato all'acquisto e sui flussi (capitale ed interessi) attualizzati, che saranno incassati nel corso del tempo. Per i titoli a tasso variabile, i flussi futuri non ancora determinati, tassi cedole ed eventuali prezzi di rimborso indicizzati, sono stimati quotidianamente ipotizzando costanti nel tempo gli ultimi valori dei parametri di indicizzazione.

Il rendimento è espresso su base annua e non considera i bolli e le commissioni-spese pagate sulla transazione.

Il calcolo del rendimento dei titoli obbligazionari è da considerarsi esclusivamente indicativo. FinecoBank non assume alcuna responsabilità per eventuali decisioni di investimento basate sui rendimenti mostrati dal sistema. Gli unici valori vincolanti per FinecoBank sono perciò rappresentati dalle quotazioni Denaro e Lettera.

Cedola (annuale in corso): rappresenta il tasso al quale viene remunerata l'obbligazione. Può avere periodicità annuale, semestrale o trimestrale e può essere fissa o variabile. Nelle obbligazioni a tasso variabile, il tasso è direttamente correlato al tasso di indicizzazione.

Scadenza: indica la data di scadenza del titolo, alla quale l'emittente rimborserà il capitale.

Clicca sul tasto se vuoi aggiungere il bond alla tua lista dei titoli preferiti.

Se vuoi comprare o vendere una obbligazione, clicca su uno dei due tasti e ti apparirà il book o la maschera di immissione dell'ordine

Valuta: indica la valuta di negoziazione del titolo

Prezzo medio di carico e prezzo medio fiscale delle obbligazioni

Per i titoli obbligazionari nella sezione Portafoglio - Portafoglio sintesi del sito, sarà esposto solo il prezzo di carico (secco di acquisto):

Interrogando invece dall’area Portafoglio > I miei investimenti - Portafoglio Obbligazioni vengono esposti due prezzi: il prezzo medio di carico e il prezzo medio fiscale:

- Per prezzo medio di carico s'intende il prezzo di acquisto (o la media dei prezzi unitari d'acquisto in casi di più eseguiti), non comprensivo delle commissioni e dell'eventuale rateo.

- Il prezzo medio fiscale, si ottiene invece sottraendo dal prezzo di acquisto la ritenuta sull'aggio maturato alla valuta dell'acquisto (DL239) e sommando le commissioni. Tale prezzo sarà utilizzato per il calcolo dell'imposta sul capital gain. Per aggio di emissione si intende il valore tra prezzo di rimborso e prezzo di emissione (se positivo) attualizzato alla valuta dell'operazione.

Un raffronto tra il prezzo fiscale (visualizzato in Portfolio al netto dell'aggio di emissione) ed il prezzo di mercato (visualizzato al lordo dell'aggio) può generare utili/perdite non coerenti con quanto verrà calcolato fiscalmente all'atto della vendita.

Si consiglia pertanto, di utilizzare il prezzo medio di carico come base per il raffronto con il prezzo di mercato.

La plusvalenza soggetta all'imposta del 12,50% (Titoli di Stato italiani e esteri aderenti alla white list e di organismi internazionali) o 26% (tutti gli altri titoli) sul capital gain o l'eventuale minusvalenza, sarà invece generata dalla differenza dei due prezzi fiscali (prezzo medio fiscale e prezzo fiscale di vendita/rimborso), entrambe decurtati dell'aggio maturato alla data valuta dei movimenti.

Un esempio potrà essere d'aiuto:

Supponiamo di acquistare un titolo obbligazionario emesso sotto la pari a 92,00, con una vita totale pari a 4 anni (1460 giorni) e che alla scadenza rimborserà un nominale di 100.

Supponiamo che tale titolo sia stato acquistato sul mercato a 91,55 per nominali 5000€, con commissioni pari a 9,95€.

In Portfolio visualizzeremo due prezzi:

Il prezzo medio di carico sarà pari a 91,55€ ovvero il prezzo di acquisto senza le commissioni.

Il prezzo medio fiscale pari a 90,63411€ che sarà calcolato tenendo conto delle commissioni, e sottraendo l'aggio maturato alla valuta d'acquisto.

Per calcolare il prezzo medio fiscale è necessario calcolare prima il controvalore dell'operazione e la ritenuta sull'aggio:

(91,55*5000)/100 = 4577.50€ controvalore lordo dell'operazione

(4577,50 + 9,95) = -4587,45€ controvalore totale dell'acquisto

Qualora il titolo fosse stato acquistato successivamente all'emissione questo importo dovrà tener conto dei giorni trascorsi dall'emissione all'acquisto del titolo. Abbiamo ipotizzato che la vita totale del titolo sia di 1460 giorni e che l'acquisto sia avvenuto trascorsi 200 giorni dall'emissione. Pertanto, al controvalore di acquisto verrà sommata la ritenuta sull'aggio maturata dopo 200 giorni, calcolata come segue:

(prezzo di rimborso - prezzo di emissione)

(100 - 92,00) = 8 aggio

(8*200)/1460 = 1,09589€ aggio maturato alla valuta dell'operazione

[(1,09589*26%)*5000/100] = 14,25€ ritenuta accreditata sul controvalore dell'operazione

Pertanto, il controvalore finale dell'acquisto sarà pari a -4573,2€ (-4587,45€ + 14,25€).

L'importo della ritenuta (14,25€) viene accreditato perché il titolo obbligazionario è stato acquistato 200 giorni dopo l'emissione. Ipotizzando di rimanere in possesso del titolo fino alla scadenza, all'atto del rimborso verrà addebitata l'intera ritenuta sull'aggio che sarà pari a:

[(100 - 92,00)*26%]*5000/100 = 104€ ritenuta totale sull'aggio

La differenza tra 104€ (ritenuta totale sull'aggio) e 14,25€ (ritenuta accreditata sul controvalore dell'operazione) pari a 89,75€ è l'importo della ritenuta dovuta per i giorni di possesso del titolo (dal giorno 200 al giorno 1460).

Il prezzo medio fiscale sarà pari a 90,63411€ calcolato come:

[(prezzo medio di carico*nominale)/100 + commissioni]/nominale*100 - aggio alla valuta dell'acquisto

[(91,55*5000)/100 + 9,95]/5000*100 - 1,09589 = 90,65311€

Avendo ipotizzato di mantenere il titolo in Portfolio fino alla scadenza, con rimborso pari a 100, il capital gain sarà pari al differenziale tra il prezzo fiscale di rimborso 92,00€ (100 prezzo di rimborso - 8 aggio) e il prezzo fiscale di acquisto 90,65311€.

(92,00 - 90,65311) = 1,34689€ plusvalenza

Su tale plusvalenza effettiva la normativa fiscale prevede la tassazione del 26% che, nell'esempio sarà pari a 17,51€ [(1,34689*26%)*5000/100].

Nota: In caso di trasferimenti da altri istituti di credito o di trasferimenti da altri depositi titoli Fineco, il raffronto tra il prezzo di mercato e il prezzo medio di carico potrebbe generare valori di plusvalenza/minusvalenza non veritieri, in quanto i due prezzi non sono omogenei tra loro. Il prezzo di mercato è al lordo di eventuali ritenute mentre il prezzo medio di carico in caso di trasferimenti da altri depositi o da altri istituto è al netto delle stesse.

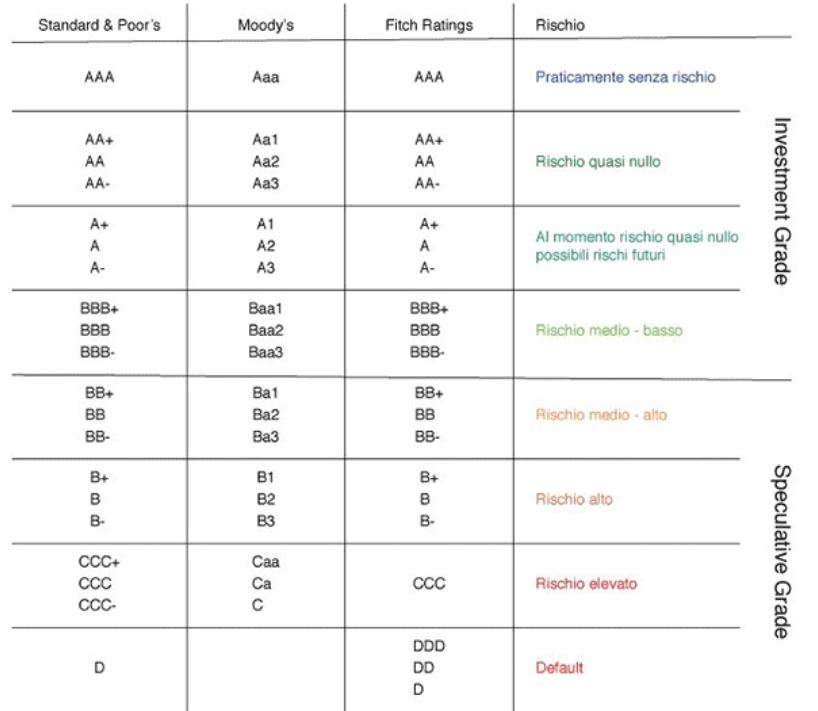

Rating e rendimento

La valutazione della qualità di un titolo obbligazionario

Per attribuire una valutazione di qualità ad un titolo obbligazionario, si fa solitamente riferimento al Rating , cioè alla valutazione dell'emittente effettuata da un'agenzia specializzata (Agenzia di Rating). In particolare il rating misura la capacità di un emittente di assolvere all'impegno finanziario assunto, restituendo il capitale preso a prestito e pagando gli interessi dovuti e si traduce in un giudizio sintetico espresso mediante un valore simbolico ( ad esempio tripla A) elaborato a partire da indicatori relativi in primo luogo al rischio di credito dell'emittente. Questa misura, comunque, non rappresenta un indicazione relativa all'opportunità o meno di detenere in portafoglio un titolo di un certo emittente e prescinde dalla volatilità del prezzo e dalla liquidità del titolo relativo.

Le agenzie di Rating più importanti sono Standard & Poor's e Moody's. Esse esprimono il loro giudizio sulla qualità dell'emissione obbligazionaria utilizzando diversi criteri. Standard & Poor's valuta la qualità del credito delle obbligazioni societarie dando particolare peso al contratto di prestito, alle garanzie che lo caratterizzano, così come alle risorse finanziarie, alla redditività e alla qualità della gestione dell'emittente.

Il rating espresso per ogni obbligazione è fornito dall'agenzia Standard & Poor's. Di seguito la classificazione delle categorie:

Come si può intuire dalla tabella precedente, vengono definiti Investment Grade i titoli obbligazionari che sono caratterizzati da un Rating elevato. Essi vengono valutati come poco rischiosi e di conseguenza difficilmente offrono un rendimento particolarmente elevato. Al contrario, le obbligazioni Speculative Grade hanno un Rating medio-basso e, a fronte di un rischio piuttosto elevato, offrono maggiori rendimenti.

Importante: il rating fornito per i titoli di Stato italiani è il rating dell'emittente.

Rendimenti

I rendimenti sono forniti da Skipper Informatica utilizzando le formule accettate e condivise dal mercato. I dati sono aggiornati costantemente ogni 10 minuti. I rendimenti netti a scadenza (calcolati al netto di ritenute sulle cedole e da scarto di emissione) non tengono conto dell’eventuale tassa sul capital gain o del credito fiscale da minusvalenze.

In particolare:

- Per i titoli a tasso variabile, i flussi futuri non ancora determinati (tassi cedole ed eventuali prezzi di rimborso indicizzati) sono stimati quotidianamente ipotizzando costanti nel -tempo gli ultimi valori dei parametri di indicizzazione.

- Per i CCT indicizzati alle aste BOT, le cedole future sono ristimate giornalmente sull’ultimo valore del tasso a 6 mesi della curva dei rendimenti di BOT e BTP.

Nota: per il calcolo delle cedole in valuta diversa da Euro, viene utilizzato il tasso di cambio ufficiale BCE del giorno precedente al pagamento.

Marginazione intraday

Fineco permette di operare in marginazione intraday long e short su alcuni titoli di Stato presenti nei mercati Mot ed EuroTLX, impegnando un importo pari solo ad una determinata percentuale del controvalore dell’ordine.

La scelta dell’operatività intraday implica la durata giornaliera della posizione: ovvero nel giorno stesso dell’apertura, la posizione deve essere chiusa. Se alla chiusura del servizio di marginazione risultano posizioni intraday ancora aperte, senza addebitare penali, Fineco provvederà a chiuderle automaticamente.

L’operatività in marginazione su obbligazioni è disponibile sia sul sito che su FinecoX.

I titoli obbligazionari su cui è possibile operare, sono individuati periodicamente da Fineco e sono riportati nell’elenco presente nel sito alla pagina Mercati e trading> Obbligazioni> Ricerca Obbligazioni - Impostare il filtro "In marginazione".

Importante: Per i titoli obbligazionari non è disponibile il servizio Carry on; pertanto, la posizione con validità intraday non può essere modificata in multiday.

Orari inserimento ed esecuzione ordini

Gli ordini possono essere immessi dal lunedì al venerdì, dalle ore 08:15 alle ore 17:30.

L’orario di chiusura dell’operatività intraday è alle ore 17:30; qualora per qualsiasi motivo, dopo le ore 17:30 vi fossero posizioni intraday ancora aperte, Fineco provvederà a chiuderle automaticamente a partire dalle 17:32.

Inoltre, alle ore 17:31 tutti gli ordini ancora immessi su posizioni intraday, saranno cancellati.

Importante: E’ possibile inserire ordini in leva short e long aprendo una posizione su un determinato mercato, e allungarla, ribaltarla o chiuderla su un mercato differente. Questo è possibile in modo molto più semplice e immediato di quanto proposto al momento in ordinaria.

Ad esempio, è possibile aprire una posizione sul BTP Febbraio 2037 inserendo un ordine sul mercato MOT e chiudere la stessa posizione, inserendo un ordine sul mercato EuroTLX, selezionando semplicemente nella stessa maschera di inserimento ordini il secondo mercato. Questo comporterà anche la possibilità di arbitraggiare le posizioni in marginazione ed ordinaria tra i vari mercati in modo semplice e immediato.

Nel caso in cui si verificassero degli eseguiti parziali, anche in questo caso le posizioni potranno essere chiuse parzialmente su un mercato e per la parte restante su un altro. Questa operazione sarà possibile revocando l’ordine con l’eseguito parziale e riproponendo un secondo ordine per la chiusura della posizione restante.

Margine e stop loss automatico

Il margine per operazioni intraday varia dal 3% al 20%; Ad ogni posizione Fineco associa uno stop loss automatico il quale varia sulla base del margine scelto. Lo stop loss Fineco è mostrato durante l'inserimento dell'ordine, all'interno delle relative schermate.

L'ordine di Stop loss automatico viene sempre inserito sul sistema al raggiungimento della condizione di prezzo indicata, ma può succedere che, per eventi dipendenti dal mercato (ad esempio, eccessiva o limitata volatilità) il prezzo di esecuzione sia leggermente diverso da quanto impostato. L'ordine di stop loss è infatti un ordine automatico a mercato, finalizzato all'esecuzione dell'ordine a prescindere dalle condizioni del mercato.

Inoltre, si ricorda che, a causa di repentini movimenti del mercato, eventuali ordini eseguiti in prossimità dello Stop Loss automatico potrebbero non comportare l'immediato ricalcolo del nuovo livello di stop.

Importante: Il calcolo di stima del margine trattenuto all’apertura della posizione, è effettuato considerando il prezzo secco (quantità x prezzo secco x percentuale di margine scelta /100). Tale calcolo è applicato a tutte le categorie di obbligazioni.

Nota: Non è consentito inserire Stop loss e Take Profit sulla posizione. Diversamente, è consentito inserire Stop loss, Take profit e Trailing stop sui singoli ordini che compongono la posizione stessa.

Chiusura posizioni

Le posizioni in marginazione intraday dovranno essere chiuse entro le ore 17:30:00 della stessa seduta di negoziazione in cui sono state aperte.

Se alle 17:30:00 risultassero posizioni intraday ancora aperte, senza addebitare penali, Fineco chiuderà automaticamente tutte queste posizioni a partire dalle 17:32. Inoltre, alle ore 17:31 tutti gli ordini ancora immessi su posizioni intraday saranno cancellati.

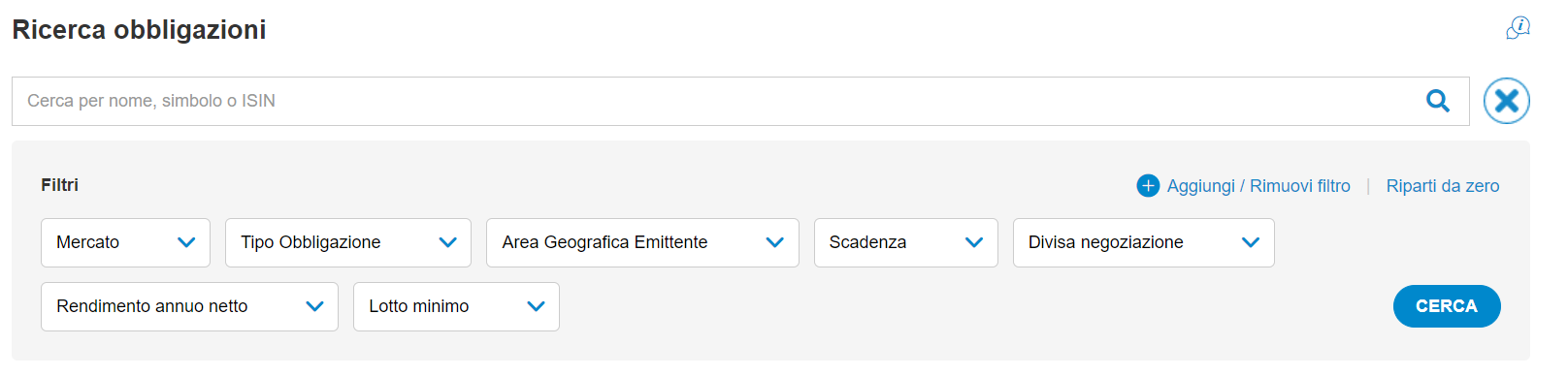

Modalità di ricerca

Modalità di ricerca obbligazioni

Il nuovo motore di ricerca, presente in area Mercati e trading - Obbligazioni - Ricerca Obbligazioni è uno strumento utile per individuare in maniera semplice, veloce e intuitiva le migliori obbligazioni presenti nell'ampia gamma offerta da Fineco.

E' possibile impostare la ricerca e selezionare le obbligazioni attraverso diversi criteri che prevedono la ricerca tramite parole chiave o la selezione di uno o più filtri avanzati, anche combinabili tra loro:

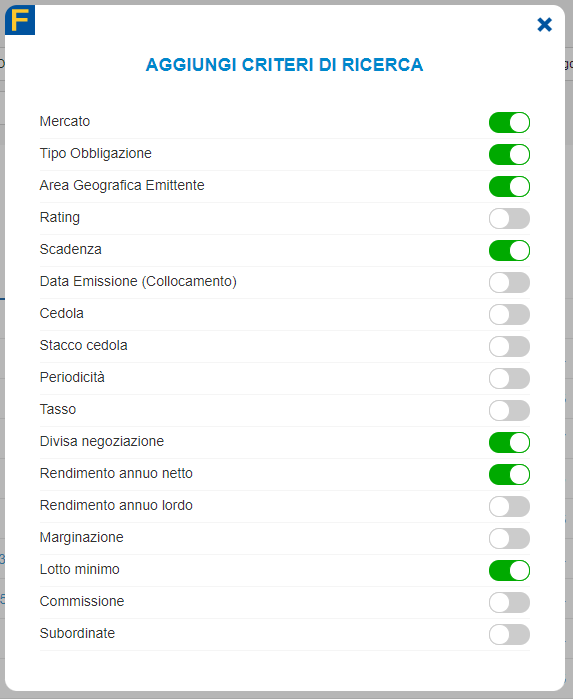

Questi i principali vantaggi e novità:![]() Nuova interfaccia di ricerca, più veloce e intuitiva

Nuova interfaccia di ricerca, più veloce e intuitiva![]() Motore di ricerca più rapido nel restituire i risultati

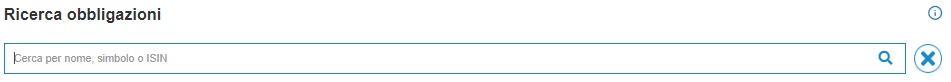

Motore di ricerca più rapido nel restituire i risultati![]() Possibilità di cercare le obbligazioni digitando la descrizione o direttamente l'ISIN:

Possibilità di cercare le obbligazioni digitando la descrizione o direttamente l'ISIN:![]() Diversi filtri di ricerca con la possibilità di incrociarli e combinarli per ottenere ricerche mirate

Diversi filtri di ricerca con la possibilità di incrociarli e combinarli per ottenere ricerche mirate![]() Controlli sui filtri selezionati. Il sistema propone filtri sempre compatibili tra loro per evitare di ottenere ricerche nulle.

Controlli sui filtri selezionati. Il sistema propone filtri sempre compatibili tra loro per evitare di ottenere ricerche nulle.![]() Più dettagli nei risultati. Le informazioni sui titoli vengono raggruppate in due viste: "Generale" e "Rendimenti"

Più dettagli nei risultati. Le informazioni sui titoli vengono raggruppate in due viste: "Generale" e "Rendimenti"![]() Possibilità di accedere alla Scheda titolo, di aggiungere il titolo ai preferiti, di accedere direttamente alla maschera di compravendita oppure di visualizzare il book in pusk a 5 livelli.

Possibilità di accedere alla Scheda titolo, di aggiungere il titolo ai preferiti, di accedere direttamente alla maschera di compravendita oppure di visualizzare il book in pusk a 5 livelli.![]() Integrazione delle informazioni relative a Rendimenti e Rating

Integrazione delle informazioni relative a Rendimenti e Rating

MODALITA' DI RICERCA

Impostare una ricerca è veramente semplice e intuitivo.

E' possibile cercare un'obbligazione digitando direttamente nel box di ricerca testuale l'ISIN o la descrizione del titolo.

Oppure è possibile selezionare uno o più parametri di ricerca utilizzando i filtri avanzati (accedendo a Ricerca obbligazioni da Mercati e Trading > Obbligazioni). Sono a disposizione oltre 100 filtri di ricerca, raggruppati in diciassette macrocategorie:

Mercato

Tipo Obbligazione

Area Geografica Emittente

Rating

Scadenza

Data Emissione (Collocamento)

Cedola

Stacco cedola

Periodicità

Tasso

Divisa negoziazione

Rendimento annuo netto

Rendimento annuo lordo

Marginazione

Lotto minimo

Commissione

Subordinate

Per impostare i filtri ti basta cliccare su “Aggiungi filtro” e selezionare quelli desiderati cliccando sul tasto “Aggiungi”.

Per ogni macrocategoria, puoi selezionare il filtro, o la combinazione di filtri, che più ti interessa:

Per cancellare tutto (Filtri e lista risultati) e ripartire con una nuova ricerca, è sufficiente cliccare sul link

![]()

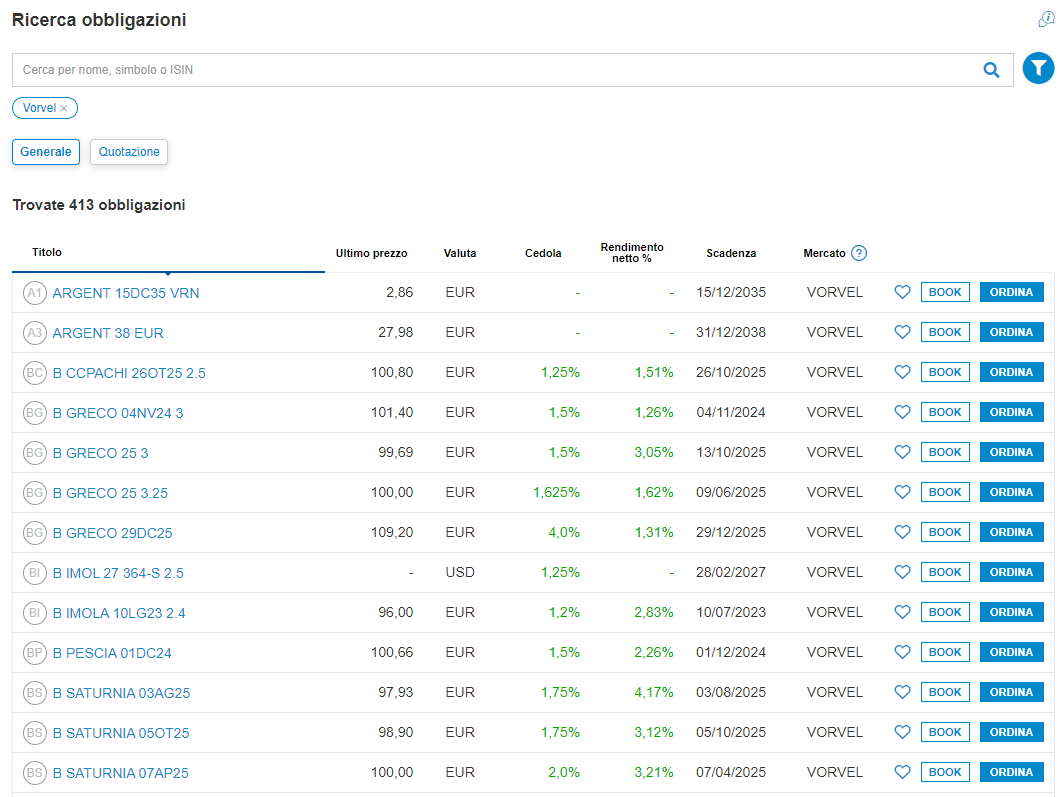

RISULTATI DELLE RICERCHE

I risultati della ricerca sono aggregati sotto due viste diverse "Generale" e "Quotazione " e sono distribuiti in più pagine. Il numero delle pagine e i link per la navigazione sono indicati in fondo alla lista.

La vista "Generale" restituisce i risultati evidenziando “Titolo”, "ultimo prezzo", “Valuta”, "cedola", "rendimento netto", "scadenza" e “Mercato”.

La vista "Quotazione" mette in evidenza tutte le informazioni utili per la compravendita dei titoli come il “Titolo” "codice ISIN", il "prezzo lettera", il "prezzo denaro" , il "mercato di negoziazione" e lotto minimo.

Tutte le informazioni della lista sono inoltre ordinabili secondo le proprie preferenze cliccando sulle intestazioni di colonna.

Insieme alla lista dei risultati vengono fornite informazioni importanti sulla ricerca effettuata, come il numero delle obbligazioni trovate e i filtri selezionati per effettuare la ricerca.

E' possibile aggiungere in ogni momento nuovi filtri per affinare ulteriormente la lista dei risultati, oppure eliminare dei filtri già attivi per ottenere risultati diversi. Per filtrare ulteriormente i risultati ottenuti è anche possibile aggiungere una parola chiave digitandola nell'apposito box di ricerca.

Cliccando sulla descrizione è possibile visualizzare una scheda dettagliata dell'obbligazione. E' possibile, inoltre, aggiungere i titoli alla lista preferiti cliccando sul bottone

Importante

Per poter utilizzare correttamente tutte le funzionalità del nuovo motore di ricerca si consiglia di accedere alle impostazioni o opzioni Internet del proprio browser e selezionare l'opzione "accetta/abilita cookies".

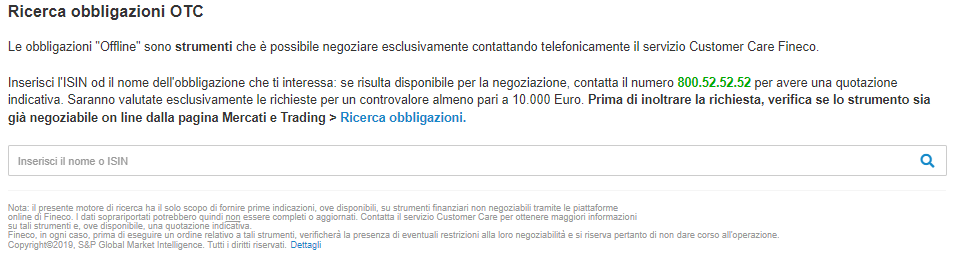

Modalità di ricerca obbligazioni OTC

Le obbligazioni OTC sono disponibili solo per i titolari del conto Fineco.

Alcune obbligazioni non sono quotate su un mercato ufficiale, ma possono essere acquistate e vendute tra le controparti presenti sul mercato OTC (Over the counter).

Il motore di ricerca, presente in area Mercati e trading > Obbligazioni > Obbligazioni OTC è uno strumento utile per individuare in maniera semplice, veloce e intuitiva le obbligazioni che Fineco permette di negoziare sul mercato non regolamentato OTC.

Digitando direttamente nel box di ricerca testuale l'ISIN o la descrizione del titolo di interesse, è possibile conoscere se il titolo è negoziabile telefonicamente con Fineco.

Dei titoli ricercati si visualizzerà il nome, il codice ISIN, la scadenza, il tasso, il lotto minimo negoziabile, il rating e il tipo di strumento.

Una volta trovato il titolo, sarà possibile chiamare il numero verde 800.52.52.52 per ricevere dai nostri specialisti la migliore quotazione presente in quel momento sul mercato.

Se la ricerca non ha prodotto risultati, sarà possibile richiedere a Fineco di valutarne l’eventuale inserimento alla negoziazione.

E’ sufficiente inserire il codice ISIN nel box in pagina e cliccare Conferma per inviare automaticamente a Fineco la richiesta.

Una volta effettuate tutte le valutazioni, verrà inviata una mail di riscontro con l’esito della valutazione.

Nota: il servizio per la negoziazione degli strumenti finanziari sul mercato OTC segue lo stesso calendario previsto per l’operatività del mercato Euronext Milan (Borsa Italiana).

Costi e regole dei mercati

Costi e regole del mercato EuroTLX

Il mercato EuroTLX è il sistema multilaterale di negoziazione (Multilateral Trading Facility - MTF) organizzato e gestito da EuroTLX SIM S.p.A. Per effetto dell’operazione di fusione per incorporazione di EuroTLX SIM S.p.A. in Borsa Italiana S.p.A. efficace dal 1° gennaio 2020, l’organizzazione e la gestione del mercato EuroTLX è svolta da Borsa Italiana.

La negoziazione su questi mercati è disponibile sia sul sito Fineco, sia sulla piattaforma FinecoX, sia da App Fineco.

Commissioni:

Le operazioni di acquisto e vendita dei titoli obbligazionari concluse sull'EuroTLX per conti aperti entro il 30.09.2015 prevedono una commissione variabile, pari allo 0,19% con un minimo di 5,95 Euro (o 2,95 Euro su tutti i Titoli di Stato italiani e oltre 2.000 obbligazioni italiane) e un massimo di 19 Euro.

Il massimo per eseguito può essere ridotto fino a 5,95€ (o 2,95 Euro) in funzione delle commissioni generate nel trimestre o in funzione del risparmio gestito in portafoglio. Maggiori dettagli

Per conti aperti dall’1.10.2015 la commissione è fissa per ordini eseguiti (sia in acquisto sia in vendita) e pari a 19 euro scalabile a seconda del monte commissionale raggiunto nel mese, fino a 2,95€ (o 5,85€ in base al titolo). Dettagli

Orario di negoziazione:

La negoziazione sull'EuroTLX avviene, per tutte le obbligazioni, dalle ore 9:00 alle ore 17:30.

Come per ogni mercato regolamentato, puoi però inviare ordini a FinecoBank anche al di fuori degli orari di negoziazione, in ogni ora e giorno della settimana.

Alcune obbligazioni disponibili sul mercato EuroTLX, sono negoziabili anche sui mercati MOT e Vorvel.

In questo caso è possibile selezionare dal menu a tendina, presente nella maschera di inserimento dell'ordine, il mercato su cui si intende negoziare queste obbligazioni.

Tutti i contratti eseguiti sul mercato EuroTLX sono liquidati il secondo giorno di borsa aperta successivo alla stipulazione.

Ai fini del calcolo delle date valuta, il mercato EuroTLX imposta calcoli differenti a seconda che vi siano festività della divisa dello strumento, festività del mercato di riferimento dello strumento o in caso di festività del sistema di gestione accentrata del segmento di mercato. Dettagli.

Quando viene inserito l'ordine, viene mostrato sia il prezzo secco (Corso Secco) al quale si sta acquistando il titolo che il prezzo comprensivo degli interessi netti maturati fino a quel momento (Tel Quel Netto).

Nel portafoglio i titoli posseduti sono valorizzati al corso secco.

Costi e regole del mercato MOT ed EuroMOT

Per quanto riguarda MOT e EuroMOT l'operatività segue le regole e le modalità fissate da Borsa Italiana.

La negoziazione su questi mercati è disponibile sia sul sito Fineco, sia sulla piattaforma FinecoX, sia da App Fineco.

Commissioni:

Per le operazioni sui titoli quotati sul mercato MOT/EuroMOT per conti aperti entro il 30.09.2015 prevedono una commissione variabile, pari allo 0,19% con un minimo di 5,95 Euro (o 2,95 Euro su tutti i Titoli di Stato italiani e oltre 2.000 obbligazioni italiane) e un massimo di 19 Euro.

Il massimo per eseguito può essere ridotto fino a 5,95€ (o 2,95 Euro) in funzione delle commissioni generate nel trimestre o in funzione del risparmio gestito in portafoglio. Maggiori dettagli

Per conti aperti dall’1.10.2015 la commissione è fissa per ordini eseguiti (sia in acquisto sia in vendita) e pari a 19 euro scalabile a seconda del monte commissionale raggiunto nel mese, fino a 2,95€ (o 5,85€ in base al titolo) Dettagli

Orario di negoziazione:

Sul MOT e sull'EuroMOT, la fase di negoziazione continua è dalle ore 9:00 alle ore 17:30.

Le fasi di asta previste sono:

- asta di apertura dalle ore 7:30 alle ore 9:00

- asta di chiusura dalle ore 17:30 alle ore 17:35

- trading-at-last dalle ore 17:35 alle ore 17:40

Le fasi di asta terminano in un punto casuale in un periodo di tempo di 30 secondi delle fasi stesse.

Le fasi di negoziazione continua hanno inizio al termine della fase di asta di apertura.

La fase di trading-at-last ha inizio al termine della fase di asta di chiusura.

Come per ogni mercato regolamentato, puoi però inviare ordini a Fineco anche al di fuori degli orari di negoziazione, in ogni ora e giorno della settimana.

Tutti i contratti delle obbligazioni MOT e EuroMOT sono liquidati il secondo giorno di borsa aperta successivo alla stipulazione.

Quando viene inserito l'ordine, viene mostrato sia il prezzo secco (Corso Secco) al quale si sta acquistando il titolo che il prezzo comprensivo degli interessi maturati fino a quel momento (Tel Quel Netto).

Nel portafoglio i titoli posseduti sono valorizzati al corso secco.

Borsa Italiana stabilisce i quantitativi minimi negoziabili, i limiti alle variazioni massime di prezzo ed altre condizioni necessarie per assicurare l'ordinato svolgimento delle negoziazioni sui mercati.

Costi e regole del mercato Vorvel

Sul sito Fineco è possibile negoziare i titoli obbligazionari quotati sul mercato Vorvel (ex Hi-MTF), un sistema multilaterale di negoziazione fortemente radicato nella comunità degli Intermediari Italiani.

Commissioni:

Per le operazioni sui titoli quotati sul mercato Vorvel per conti aperti entro il 30.09.2015 prevedono una commissione variabile, pari allo 0,19% con un minimo di 5,95 Euro (o 2,95 Euro su tutti i Titoli di Stato italiani e oltre 2.000 obbligazioni italiane) e un massimo di 19 Euro.

Il massimo per eseguito può essere ridotto fino a 5,95€ (o 2,95 Euro) in funzione delle commissioni generate nel trimestre o in funzione del risparmio gestito in portafoglio. Maggiori dettagli

Per conti aperti dall’1.10.2015 la commissione è fissa per ordini eseguiti (sia in acquisto sia in vendita) e pari a 19 euro scalabile a seconda del monte commissionale raggiunto nel mese, fino a 2,95€ (o 5,85€ in base al titolo). Dettagli

Il mercato Vorvel è costituito da due segmenti “Quote driven” e “Order driven” che si differenziano per:

- Operatività

- Quote driven: in questo mercato un intermediario (market maker) si impegna ad esporre quotazioni su base continuativa o su richiesta, quotazioni denaro e lettera a cui è disposto, rispettivamente, ad acquistare e vendere i titoli per cui “fa mercato”

- Order driven: gli scambi si concludono attraverso l’interazione degli ordini immessi da tutti gli intermediari aderenti al mercato, creando così il book di negoziazione.

- Orario di negoziazione

- Quote driven: l'orario di immissione degli ordini e negoziazione è dalle 09:00 alle 17:30

- Order driven: Fase di Pre-asta: dalle 08:40 alle 09:00 nella quale la clientela retail non può inserire ordini.

La negoziazione continua è possibile dalle 09:00:00 alle 17:00

Inoltre, vi sono le fasi di:

- Buio tecnico: dalle17:00 alle 17:05

- Fase di Pre-asta dalle 17:05 alle 17:20 (nella quale è ancora possibile immettere ordini)

- Fase di Asta dalle 17:20 alle 17:30 (in cui vengono solamente eseguiti gli ordini ancora immessi o eseguiti parziali impostati con scadenza valida "sino a data" o "sino a cancellazione")

- Tipo ordine

- Quote driven: Su questo segmento possono essere inseriti ordini con tipo di prezzo:

- a Mercato

- Limite (uguale o superiore se in acquisto, uguale o inferiore se in vendita, rispetto alle quote dei Market Maker)

e con validità “sino a cancellazione” cioè fino alla chiusura dell’orario di negoziazione della seduta di negoziazione in cui sono stati inseriti.

Gli Ordini, durante l’orario di negoziazione, possono essere immessi solo in presenza di quotazioni che generano proposte di negoziazione in acquisto e/o in vendita. - Order driven: Su questo segmento possono essere inseriti solamente ordini:

- a prezzo Limite

è però possibile scegliere tra due scadenze per l’ordine:

- “valida sino a cancellazione": ovvero se non eseguito durante la giornata, fino alla chiusura dell’orario di negoziazione della seduta e/o fino a revoca da parte del soggetto che lo ha immesso.

- “valida sino a data”: fino alla completa esecuzione dell’ordine, ovvero per un periodo non superiore alla data indicata e/o fino a revoca da parte del soggetto che ha immesso l’ordine.

Come per ogni mercato regolamentato, puoi però inviare ordini a Fineco anche al di fuori degli orari di negoziazione, in ogni ora e giorno della settimana.

Nota:![]() Indipendentemente dal mercato su cui si visualizza la posizione in portafoglio, l'eventuale protezione inserita viene controllata sul mercato su cui è stata impostata inizialmente.

Indipendentemente dal mercato su cui si visualizza la posizione in portafoglio, l'eventuale protezione inserita viene controllata sul mercato su cui è stata impostata inizialmente.

![]() Tutti i contratti eseguiti sul mercato Vorvel sono liquidati il secondo giorno di borsa aperta successivo alla stipulazione.

Tutti i contratti eseguiti sul mercato Vorvel sono liquidati il secondo giorno di borsa aperta successivo alla stipulazione.

Quando viene inserito l'ordine, viene mostrato sia il prezzo secco (Corso Secco) al quale si sta acquistando il titolo che il prezzo comprensivo degli interessi netti maturati fino a quel momento (Tel Quel Netto).

Nel portafoglio i titoli posseduti sono valorizzati al corso secco.![]() Tutti gli ordini inseriti con validità più giorni, saranno rifiutati dal mercato se la data di scadenza inserita è successiva alla data di rimborso del titolo o se compresa nei due giorni lavorativi precedenti alla data di rimborso.

Tutti gli ordini inseriti con validità più giorni, saranno rifiutati dal mercato se la data di scadenza inserita è successiva alla data di rimborso del titolo o se compresa nei due giorni lavorativi precedenti alla data di rimborso.

Esempio, se il titolo XX scade in data 26 settembre, Vorvel rifuterà tutti gli ordini inseriti con validità successiva al 26 settembre e quelli con validità compresa tra il 24 e il 26 settembre.

Per maggiori dettagli, visita il sito ufficiale del mercato Vorvel

Costi e regole del mercato Euronext

Per quanto riguarda il mercato obbligazionario Euronext che comprende i mercati di Francia, Olanda e Portogallo, l'operatività segue le regole e le modalità fissate da Nyse Euronext.

Sono disponibili diverse tipologie di titoli obbligazionari:

- Obbligazioni Governative

- Obbligazioni Sovranazionali

- Obbligazioni Corporate

La negoziazione su questi mercati è disponibile solo sul sito Fineco ed è distinta in 3 fasi:

![]() dalle ore 08:00:00 alle ore 09:00:00 Fase di apertura del mercato

dalle ore 08:00:00 alle ore 09:00:00 Fase di apertura del mercato

Dove avviene la determinazione del prezzo di apertura; prezzo al quale è possibile eseguire il maggior numero di ordini e corrisponde all’ultimo prezzo teorico di apertura calcolato. Una volta calcolato il prezzo di apertura sono eseguiti gli ordini coerenti con questo prezzo.![]() dalle ore 09:00:00 alle ore 17:30:00 Negoziazione Continua del mercato

dalle ore 09:00:00 alle ore 17:30:00 Negoziazione Continua del mercato

E’ possibile inserire, modificare e cancellare ordini. L’esecuzione di ordini immessi avviene in tempo reale appena un ordine opposto si incrocia al prezzo proposto per la transazione. Sul book di negoziazione sono esposte le cinque migliori proposte in denaro e lettera.![]() dalle 17:30:00 alle ore 17:35:00 Fase d’asta di chiusura del mercato

dalle 17:30:00 alle ore 17:35:00 Fase d’asta di chiusura del mercato

Sono incrociati tutti gli ordini inseriti nei cinque minuti precedenti la chiusura.

Come per ogni mercato regolamentato, puoi però inviare ordini a FinecoBank anche al di fuori degli orari di negoziazione, in ogni ora e giorno della settimana.

Possono essere inseriti ordini con tipologia di prezzo “Limite” o “ a Mercato”.

Quando viene inserito l'ordine, viene mostrato sia il prezzo secco (Corso Secco) al quale si sta acquistando il titolo che il prezzo comprensivo degli interessi maturati fino a quel momento (Tel Quel Netto).

Nel portafoglio i titoli posseduti sono valorizzati al corso secco.

Commissioni:

Per le operazioni sui titoli quotati sul mercato Euronext per conti aperti entro il 30.09.2015 prevedono una commissione variabile, pari allo 0,19% con un minimo di 5,95 Euro e un massimo di 19 Euro.

Il massimo per eseguito può essere ridotto fino a 5,95€ in funzione delle commissioni generate nel trimestre o in funzione del risparmio gestito in portafoglio. Maggiori dettagli

Per conti aperti dall’1.10.2015 la commissione è fissa per ordini eseguiti (sia in acquisto sia in vendita) e pari a 19 euro scalabile a seconda del monte commissionale raggiunto nel mese, fino a 5,95€. Dettagli

Per poter visualizzare le quotazioni è necessaria l'abilitazione al mercato Euronext nel sito alla sezione Gestione conto > Gestione servizi > Trading e investimenti.

Euronext stabilisce i quantitativi minimi negoziabili, i limiti alle variazioni massime di prezzo ed altre condizioni necessarie per assicurare l'ordinato svolgimento delle negoziazioni sui mercati.

Nota: Tutte le obbligazioni presenti sul mercato Euronext non sono negoziabili sugli altri mercati obbligazionari offerti da Fineco (MOT, EuroMOT, EuroTLX e Vorvel). Pertanto, l'esecuzione degli ordini sarà possibile solamente su Euronext.

Differenze tra EuroTLX, MOT/EuroMOT, Vorvel e Euronext

Fineco ti offre la possibilità di negoziare alcune obbligazioni sia sul mercato EuroTLX, sia sul mercato MOT/EuroMOT, sia sul mercato Vorvel. In fase di acquisto o vendita di queste obbligazioni sarà quindi possibile scegliere su quale mercato negoziare il titolo.

Nota:![]() Indipendentemente dal mercato su cui si visualizza la posizione in portafoglio, l'eventuale protezione inserita viene controllata sul mercato su cui è stata impostata inizialmente.

Indipendentemente dal mercato su cui si visualizza la posizione in portafoglio, l'eventuale protezione inserita viene controllata sul mercato su cui è stata impostata inizialmente.

Sul mercato Vorvel l'esecuzione degli ordini é differente a seconda del segmento di negoziazione: per le obbligazioni presenti sul segmento Quote driven, essendo presenti market maker, l'esecuzione immediata degli ordini è possibile indicando i prezzi esposti dal market maker stesso.

Per i titoli presenti nel segmento Order driven, gli scambi si concludono attraverso l’interazione degli ordini immessi da tutti gli intermediari aderenti al mercato, creando così il book di negoziazione.

La modalità di quotazione adottata da Fineco per la negoziazione sul mercato obbligazionario Euronext è per prezzo e numero di titoli: la quantità rappresenta il numero di titoli scambiato per il prezzo, comprensivo di eventuale rateo maturato. Ad esempio: 10.000 x 1.000 (prezzo) = €10.000.000 controvalore

Aste titoli di stato

Fineco consente di partecipare alle Aste dei Titoli di Stato sul mercato primario.

Nella sezione Mercati e trading - IPO e collocamenti dell'area riservata del sito è possibile visualizzare le Aste sui Titoli di Stato:

- a breve termine, ovvero i BOT

- a medio/lungo termine quali BTP, CCT, BTPi (indicizzati all'inflazione) e CTZ

Sarà possibile accedere al dettaglio del singolo titolo in Asta per visualizzare tutte le notizie precedenti al collocamento e per inserire il valore nominale con cui si intende partecipare all'asta. E' possibile sottoscrivere un importo nominale minimo pari a 1.000 euro e suoi multipli.

La tua richiesta verrà inviata dopo aver controllato l'esattezza dei tuoi dati e la capienza del conto corrente (il saldo disponibile in euro sul conto corrente visualizzato nella sezione Portfolio del sito deve essere pari o superiore al valore nominale dei titoli sottoscritti).

Al contrario delle IPO azionarie, per le Aste sui Titoli di Stato non è previsto un range di prezzo entro cui verranno collocati i Titoli in Asta.

Il prezzo di aggiudicazione sarà comunicato per ogni titolo subito dopo l'Asta dal Ministero del Tesoro.

Non è previsto il riparto, l'intero valore nominale richiesto verrà assegnato. I titoli saranno visualizzati in Portafoglio il giorno successivo all'assegnazione.

Nota: qualora il prezzo di aggiudicazione comunicato dal Ministero sia maggiore di 100,00 il controvalore addebitato sul conto corrente sarà maggiore rispetto al valore nominale sottoscritto.

Per la sottoscrizione dei Titoli di Stato a medio/lungo termine (BTP, CCT, BTPi e CTZ) non sono previste commissioni.

Per i BOT, invece, sono previste delle commissioni in funzione della vita residua del titolo:

|

Vita residua BOT |

Commissione |

|

Pari o inferiore a 80 giorni |

0,025% |

|

Compresa tra 81 e 170 giorni |

0,050% |

|

Compresa tra 171 e 330 giorni |

0,075% |

|

Pari o superiore a 331 giorni |

0,10% |

Importante: è possibile che le Aste relative ai BTP non riguardino nuove emissioni di obbligazioni ma siano nuove tranche (riaperture) di BTP già negoziati sul mercato secondario.

Nota: la conferma o il rifiuto dell'avvenuta sottoscrizione verra' comunicata entro pochi minuti via e-mail.

Trattamento fiscale

Trattamento fiscale BTP indicizzati e BTP Italia

Particolare attenzione deve essere posta nel trattamento fiscale per i Buoni del Tesoro Poliennale indicizzati all’inflazione (BTPI e BTP Italia). Il Dipartimento del Tesoro colloca sul mercato BTPI e BTP Italia per garantire agli investitori una protezione contro l’aumento dei prezzi in quanto, sia il capitale rimborsato a scadenza (valore facciale) sia le cedole semestrali, sono rivalutati in base all’andamento dell’inflazione.

Le modalità di determinazione del trattamento fiscale dei titoli del debito pubblico sono previste nel D.lgs. n. 239/1996 e successive modifiche e integrazioni; nello specifico sul sito del Tesoro è presente la nota esplicativa “Regime fiscale dei proventi del Buono del Tesoro Poliennale” che dettaglia la tassazione da applicare ai BTP indicizzati.

Il trattamento fiscale varia a seconda che i titoli siano acquistati da soggetti lordisti (imprese commerciali), per i quali non trova applicazione alcun prelievo alla fonte, o da soggetti nettisti (persone fisiche, enti non commerciali) nei confronti dei quali è applicata un’imposta sostitutiva del 12,5%.

Per i soggetti nettisti l’incremento del capitale in base all’andamento dell’inflazione dovuto alla scadenza è soggetto a tassazione dal momento in cui tale incremento diviene noto, ossia in prossimità della scadenza ma prima della stessa.

Come indicato dal Dipartimento del Tesoro, trova infatti applicazione l’art. 45 del TUIR secondo cui se lo scarto di emissione o il premio di rimborso sia determinabile, in tutto o in parte, in funzione di eventi o parametri non ancora certi o determinabili alla data di emissione dei titoli, la parte di detto importo, proporzionalmente riferibile al periodo di tempo intercorrente tra la data di emissione e quella in cui l’evento o il parametro assume rilevanza ai fini della determinazione della differenza, si considera maturata in capo al possessore alla data del rimborso.

Per maggior chiarezza, di seguito indichiamo tre scenari possibili:

1) Tassazione di BTPI acquistato in emissione e rimborsato a scadenza

Poiché valore di emissione e di acquisto coincidono non ci saranno redditi diversi da assoggettare a tassazione.

Esempio:

valore di emissione ed acquisto 99,80

valore di rimborso 112,90

determinazione reddito di capitale: 112,90 (valore di rimborso) - 99,80 (valore di emissione) = 13,10 su cui sarà applicato il 12,5% come imposta sostitutiva

determinazione redditi diversi: 99,80 (valore di emissione) - 99,80 (valore di acquisto) = 0

2) Tassazione di BTPI acquistato sul mercato secondario e rimborsato a scadenza.

Il valore di rimborso finale, una volta noto, sarà rapportato al prezzo di emissione, a prescindere dal prezzo a cui l’emissione stessa fu acquistata sul mercato secondario, in quanto la normativa vigente qualifica la differenza come un disaggio di emissione, cioè un reddito di capitale.

Inoltre all’investitore è riconosciuta una perdita, pari alla differenza tra prezzo di acquisto e di emissione, che potrà essere portata in detrazione di futuri capital gain nei successivi quattro anni.

L’impatto sarà tanto maggiore quanto più alto sarà stato il prezzo di acquisto e la vicinanza alla data di scadenza.

Esempio:

valore di emissione 99,80

valore di acquisto 110,20

valore di rimborso 112,90

determinazione reddito di capitale: 112,90 (valore di rimborso) - 99,80 (valore di emissione) = 13,10 su cui sarà applicato il 12,5% come imposta sostitutiva

determinazione redditi diversi: 99,80 (valore di emissione) -110,20 (valore di acquisto) = -10,40 accantonati come minusvalenza

3) BTPI acquistato sul mercato secondario e venduto prima della scadenza

Diverso è il trattamento fiscale applicabile in presenza di compravendite sul mercato prima della scadenza del BPT indicizzato. In questo caso le differenze positive o negative, derivanti dal prezzo di acquisto e il prezzo di vendita, determinano plus o minusvalenze in capo al percettore ossia un reddito diverso di natura finanziaria.

Esempio:

valore di acquisto 110,20

valore di vendita 111,90

determinazione redditi diversi: 111,90 (valore di vendita) - 110,20 (valore di acquisto) = 1,70 su cui applicare il 12,5% di tassazione.

In Sintesi

Riassumendo quanto sopra indicato:

1. chi compra all’emissione e detiene il titolo fino alla scadenza ha una tassazione interamente assoggettata al dl 239/96 (redditi di capitale);

2. chi vende prima del rimborso ha una tassazione interamente assoggettata al dl 461/97 (capital gain);

3. chi compra dopo l’emissione e detiene fino alla scadenza ha una tassazione mista:

- pagamento di ritenuta del 12,50% (dl 239/96) sull’intero differenziale tra il prezzo di emissione e il prezzo di rimborso (redditi di capitale)

- inserimento in zainetto fiscale della differenza realizzata (in genere minusvalenza dl 461/97) tra il prezzo di acquisto e il prezzo di emissione (reddito diverso)

Attenzione

I due importi non sono compensabili tra di loro essendo ritenute di diversa tipologia.

Rischi operativi

Avvertenze

Alune delle obbligazioni corporate negoziate attraverso il sistema di scambi organizzati (SSO) di FinecoBank (quelle con rating uguale o inferiore a BBB- o quelle senza rating) sono caratterizzate da una rischiosità molto elevata; è quindi necessario che l'investitore concluda un'operazione avente ad oggetto tali strumenti solo dopo averne compreso la natura ed il grado di esposizione al rischio che essa comporta.

Rischio Emittente

L'investimento nelle obbligazioni in esame è soggetto al rischio emittente, nel senso che il loro valore è legato al merito di credito dell'Emittente. Tale rischio è pertanto connesso all'eventualità che l'Emittente, per effetto di un deterioramento della sua solidità patrimoniale, non sia in grado di adempiere alle proprie obbligazioni legate al rimborso del capitale investito e alla corresponsione degli interessi.

Rischio di tasso d'interesse/di mercato

L'investitore deve tener presente che la misura effettiva degli interessi legati agli investimenti in oggetto si adegua continuamente alle condizioni di mercato attraverso variazioni del prezzo dei titoli stessi.

In particolare, per i titoli a tasso fisso, più lunga è la vita residua maggiore è la variabilità del prezzo del titolo stesso rispetto a variazioni dei tassi d'interesse di mercato.

Di conseguenza il rendimento effettivo potrebbe rivelarsi diverso da quello calcolato al momento del suo acquisto.

E' dunque importante per l'investitore, al fine di valutare l'adeguatezza del proprio investimento in questa categoria di titoli, verificare entro quali tempi potrà avere necessità di smobilizzare l'investimento.

Rischio di Cambio

Qualora uno strumento finanziario sia denominato in una divisa diversa dall'euro, l'investimento è soggetto al rischio della volatilità del rapporto di cambio tra l'euro e la divisa estera in cui è denominato l'investimento.

Di conseguenza l'andamento dei tassi di cambio può condizionare il risultato complessivo dell'investimento.

Rischio di Liquidità

Si segnala che, non essendo le obbligazioni in esame negoziate su mercati regolamentati, può verificarsi l'eventualità che il prezzo di tali strumenti possa essere condizionato dalla scarsa liquidità presente sul mercato.