Reportistica

Con Fineco puoi investire in pochi click sui principali mercati mondiali. Con il supporto di strumenti avanzati sei sempre aggiornato e puoi analizzare il dettaglio di ogni singolo titolo in portafoglio e valutare gli aspetti fiscali di ogni investimento effettuato.

In questa sezione trovi tutte le informazioni per:

- consultare i piani commissionali applicati da Fineco per l’operatività su tutti gli strumenti finanziari e verificare i requisiti per essere classificato cliente Apex

- visualizzare tutte le informazioni sulla tua situazione fiscale e controllare i Profitti e le Perdite

- visualizzare la tua situazione fiscale

- visualizzare tutte le informazioni sul tuo portafoglio completo visualizzando i titoli in possesso acquistati online, offline e trasferiti in Fineco

- avere aggiornamenti sulle comunicazioni delle perdite rilevanti

- conoscere tutti gli aspetti del servizio Portafoglio Remunerato che ti permette di ricevere una remunerazione per il prestito dei titoli che hai in portafoglio

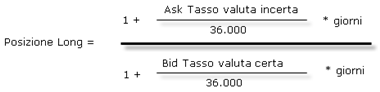

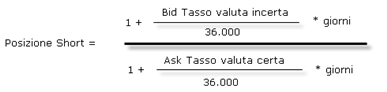

- consultare i Tassi Swap per le operazioni sulle valute e il Settlement dei futures per il calcolo dei guadagni e delle perdite sui contratti derivati.

Piani commissionali

Fineco applica una commissione di intermediazione per ogni ordine eseguito. Non vengono applicate commissioni agli ordini revocati, cancellati o non andati a buon fine.

In caso di esecuzione in più tranches, le commissioni si applicano una volta sul totale. Nel caso in cui la commissione sia espressa in percentuale, la base di calcolo è il controvalore dell'ordine (prezzo del titolo moltiplicato per la quantità).

Esistono due tipologie di Piani commissionali a seconda che il conto sia stato aperto prima o dopo il 1° ottobre 2015.

Inoltre, Fineco offre APEX, il pacchetto di servizi dedicato ai clienti più attivi che mette a disposizione anche commissioni di trading dedicate per i clienti che generano un certo volume di commissioni trading, oppure in funzione del controvalore dell’Asset (totale liquidità + totale investimenti) o del controvalore in prodotti di Risparmio gestito presenti in portafoglio.

E' inoltre previsto un piano commissionale ad hoc per i clienti Private.

Commissioni

Per tutti i conti aperti dal 1° ottobre 2015 Fineco applica una commissione di intermediazione per ogni ordine eseguito. Non vengono applicate commissioni agli ordini revocati, cancellati o non andati a buon fine.

In caso di esecuzione in più tranches, le commissioni si applicano una volta sul totale. Nel caso in cui la commissione sia espressa in percentuale, la base di calcolo è il controvalore dell'ordine (prezzo del titolo moltiplicato per la quantità).

Per il mercato azionario italiano, le commissioni di negoziazione sono fisse e pari a 19€ indipendentemente dal controvalore dell'ordine.

La commissione può essere abbattuta in modo degressivo in funzione del monte commissionale generato ogni mese. Il piano degressivo è organizzato in 4 fasce nelle quali l'importo per ordine eseguito può diminuire

-da 19€ fino a 2,95€ per il mercato azionario e ETF italiano, il mercato obbligazionario (MOT/EuroMOT - EuroTLX e HI-MTF), CW, Certificates su Sedex, Cert-X e i mercati Germania (Equiduct e Xetra)

-da 19€ fino a 9,95€ per i mercati Francia, Olanda, Portogallo (Equiduct e Euronext)

-da 12,95$ fino a 3,95$ sui mercati Nyse, Nasdaq e Amex.

Monte commissionale unico

Dal 1° ottobre 2015 è più facile raggiungere le fasce commissionali agevolate e ridurre il massimo per eseguito perché è stato ridotto il monte commissionale per fascia.

Inoltre, Euro e Dollari creano un unico monte commissionale. Tutti gli ordini eseguiti sui mercati USA (Nyse, Amex, Nasdaq) si sommano alle commissioni generate nel mese sui mercati Euronext Milan, Equiduct Germania, Xetra, EquiductFrancia-Olanda-Portogallo, Euronext, nonché sui mercati obbligazionari, sui Covered Warrant e Certificates e concorrono all'abbattimento della commissione per eseguito.

Con il piano Roll-On guadagni la fascia ridotta e la mantieni in automatico per il mese successivo.

Nella negoziazione di titoli obbligazionari espressi in valuta diversa dall'Euro, con il servizio Multicurrency attivo, le commissioni in € saranno convertite al cambio del giorno di esecuzione dell'ordine. Diversamente, se non si è attivato il servizio Multicurrency, le commissioni saranno sempre espresse in €.

Nota: All’apertura del conto, a tutti i clienti è associata fascia commissionale agevolata (9,95€ e 9,95$) che sarà applicata per il mese in corso e per quello successivo.

Di seguito una tabella riepilogativa del piano commissionale:

| Monte commissionale generato nel mese |

Italia (azioni Euronet, ETF, CW, Certificates) Germania Equiduct - Xetra |

Francia, Olanda,Portogallo Equiduct - Euronext Commissione fissa |

Usa (Nyse, Amex, Nasdaq) Commissione fissa | Canada TSX | ||

| Fino a 100€ | 19€ | 19€ | 12,95$ | 25 CAD | ||

| da 100€ a 1.500€ | 9,95€ | 12,95€ | 9,95$ | 20 CAD | ||

| da 1.500€ a 2.500€ | 6,95€ | 9,95€ | 8,95$ | 15 CAD | ||

| Oltre 2.500€ | 2,95€ | 9,95€ | 3,95$ | 10 CAD | ||

| Clienti Under 30 | 2,95€ | 9,95€ | 3,95$ | 10 CAD | ||

Per i titoli di emissione francese presenti nella lista indicata dal Ministero delle finanze francese e resa disponibile nell’area riservata ai clienti del sito della Banca, oltre alla commissione di negoziazione, è previsto il pagamento di tasse fisse. L'aliquota pari allo 0,4% sarà applicata sulla posizione netta di ogni giornata con esclusione, dunque, delle operazioni aperte e chiuse nello stesso giorno. La lista di tali titoli è presente nel sito nella pagina Mercati e trading > Azioni > Francia.

Inoltre, grazie alla formula Roll - On, prevista nell'ambito dei servizi di trading al fine di ridurre la commissione dovuta, è possibile mantenere in modo automatico la fascia commissionale raggiunta alla fine di ogni mese solare, anche per il mese successivo.

La permanenza nella fascia agevolata è subordinata al raggiungimento nel mese, del relativo Monte commissionale o del relativo Controvalore (dell’Asset e/o del Risparmio gestito). In caso contrario verrà applicata la fascia commissionale corrispondente al Monte commissionale o al Controvalore (dell’Asset e/o del Risparmio gestito) generata nel mese precedente.

Le commissioni Clienti Under 30 si applicano ai conti in cui tutti gli intestatari hanno età inferiore ai 30 anni. Nel mese successivo a quello in cui almeno uno degli intestatari compie 30 anni saranno applicate le commissioni previste dalla fascia commissionale raggiunta in precedenza.

Nota: Il piano è offerto ai conti aperti dopo il 1° ottobre 2015. A tutti i conti aperti prima di tale data viene applicato il vecchio piano commissionale trading.

Esempio1

Se il cliente apre il conto nel Mese1 gli viene applicata la fascia agevolata a 9.95€/9.95$ indipendentemente dalla sua operatività, sia nel mese in corso (Mese1) sia nel mese successivo (Mese2).

Supponiamo che nel Mese1 non vengono generate commissioni per inoperatività, la fascia commissionale a 9.95€/9.95$ viene mantenuta per il Mese2.

Se nel Mese2 vengono generate 2.500€ di commissioni sul mercato Euronext Milan, dall’ordine successivo al raggiungimento della nuova soglia commissionale, la fascia commissionale si riduce da 9.95€ a 2,95€ per ordine eseguito.

Questa commissione viene quindi mantenuta anche per il Mese3.

Ipotizzando poi che nel Mese3 vengano generati solamente 1000€ di commissioni, la fascia agevolata di 2,95€ non verrà più mantenuta per il mese successivo (Mese4).

Nel Mese4 verrà quindi applicata la fascia corrispondente alle commissioni generate nel Mese3: la fascia 9,95€ max corrispondente al monte commissionale da 100€ a 1.500€.

| Commissioni generate nel mese | Mese1 | Mese2 | Mese3 | Mese4 |

| Monte commissionale raggiunto | - | 2.500€ | 1.000€ | - |

| Commissione max applicata | 9,95€ | 2,95€ | 2,95€ | 9,95€ |

Esempio2

Considerando il caso di un vecchio conto cointestato D+E (aperto prima del 1.10.2015) con 2.000.000€ di asset gode della fascia commissionale Apex a 3.95€ (vecchio pricing).

Se il cliente D apre un conto monointestato in data 10.10.2015 godrà del nuovo piano commissionale e per il mese di ottobre e novembre, godrà della fascia agevolata di ingresso a 9.95€.

Ai fine ottobre, ai fini del calcolo delle commissioni che dovranno essere applicate nel mese di novembre considero entrambi i conti mono e cointestato dove il cliente è presente.

Sul conto D il cliente dovrebbe mantenere ancora la fascia a 9.95€ della promozione di ingresso, ma dovendo considerare anche l’Asset del conto cointestato, sul nuovo conto D diventerà Apex con fascia commissionale trading pari a 2.95€ (nuovo pricing).

Risparmio gestito o Asset Totale

Il piano commissionale degressivo su base mensile si applica anche in funzione del valore in strumenti di risparmio gestito oppure del valore dell’Asset Totale detenuto.

Al raggiungimento di 250.000€ di asset in risparmio gestito (o 500.000€ di Asset Totale) il piano degressivo è organizzato in 3 fasce secondo lo schema:

-da 9,95€ fino a 2,95€ per il mercato azionario e ETF italiano, il mercato obbligazionario (MOT/EuroMOT - EuroTLX e HI-MTF), CW, Certificates su Sedex, Cert-X e i mercati Germania (Equiduct e Xetra)

-da 12,95€ fino a 9,95€ per i mercati Francia, Olanda, Portogallo (Equiduct e Euronext)

-da 9,95$ fino a 3,95$ sui mercati Nyse, Nasdaq e Amex.

Ecco una tabella riepilogativa:

| Controvalore in Risparmio gestito | Italia (azioni Euronet, ETF, CW, Certificates)

Obbligazioni (MOT/EuroMOT, EuroTLX, Vorvel, Euronext) Germania Equiduct - Xetra |

Francia, Olanda,Portogallo Equiduct - Euronext Commissione fissa |

Usa (Nyse, Amex, Nasdaq) Commissione fissa | Canada Commissione fissa | |

| Da 250.000€ | 9,95€ | 12,95€ | 9,95$ | 20 CAD | |

| Da 500.000€ | 6,95€ | 9,95€ | 8,95$ | 15 CAD | |

| Da 1.000.000€ | 2,95€ | 9,95€ | 3,95$ | 10 CAD | |

| Controvalore in Asset totale | Italia (azioni Euronet, ETF, CW, Certificates)

Obbligazioni (MOT/EuroMOT, EuroTLX, Vorvel, Euronext) Germania Equiduct - Xetra |

Francia, Olanda,Portogallo Equiduct - Euronext Commissione fissa |

Usa (Nyse, Amex, Nasdaq) Commissione fissa | Canada Commissione fissa | |

| Da 500.000€ | 9,95€ | 12,95€ | 9,95$ | 20 CAD | |

| Da 1.000.000€ | 6,95€ | 9,95€ | 8,95$ | 15 CAD | |

| Da 2.000.000€ | 2,95€ | 9,95€ | 3,95$ | 10 CAD | |

Alla chiusura dei mercati del penultimo giorno utile di borsa aperta di ciascun mese, viene effettuato il calcolo per la determinazione dei clienti che hanno diritto alla riduzione del massimo commissionale.

Concorrono alla determinazione della soglia sia i fondi negoziabili online sul sito Fineco, sia i prodotti di risparmio gestito distribuiti dalla rete di Promotori Finanziari Fineco:

- Fondi di investimento e Sicav

- Polizze vita Unitlinked, Indexlinked e FinecoVita (valide solo se collocate da Promotori Finanziari Fineco)

- Gestioni Patrimoniali in Fondi (GPF)

- Gestioni Patrimoniali Mobiliari (GPM)

- Fondi immobiliari

Questo profilo si applica automaticamente dal primo giorno del mese successivo a quello in cui il cliente ha raggiunto la soglia. Una volta raggiunta la fascia questa viene automaticamente mantenuta per tutti i giorni di negoziazione del mese successivo. Es: se il 30 aprile 2006 il cliente raggiunge la fascia (asset in "gestito" uguale o superiore a 250.000€), nel successivo mese di maggio il suo max per ordine eseguito sarà 9,95€ sul mercato italiano e sulle obbligazioni, 12,95€ per il mercato francese, olandese e portoghese.

Alla fine di ogni mese viene ricalcolato l'asset in risparmio gestito posseduto dal cliente. Se il cliente non soddisfa più la condizione richiesta, a partire dal primo giorno del mese successivo viene riportato al profilo commissionale standard.

Commissioni mercati azionari europei, certificates e fondi

Le commissioni sugli altri mercati europei negoziati online riportati nella tabella di cui sotto, sono pari allo 0,19% del controvalore complessivo dell'operazione con importi commissionali minimi di 9,95€ e importo massimo di 19€.

La commissione per la negoziazione online dei fondi di investimento è fissa pari a 9€/$.

Ecco una tabella riepilogativa:

| Mercato | Commissione | Min | Max |

| Equiduct: Belgio | 0,19% | 9,95€ | 19€ |

| Equiduct: Danimarca | 0,19% | 9,95€ | 19€ |

| Equiduct: Norvegia | 0,19% | 9,95€ | 19€ |

| Equiduct: Svezia | 0,19% | 9,95€ | 19€ |

| Finlandia | 0,19% | 9,95€ | 19€ |

| Inghilterra* | 0,19% + tasse fisse | 9,95€ | 19€ |

| Spagna* | 0,19% | 9,95€ | 19€ |

| Svizzera | 0,19% | 9,95€ | 19€ |

| Fondi online | 9€/$ fissi | - | - |

In alcuni mercati (contrassegnati con l'asterisco) è previsto il pagamento di una tassa fissa. Fineco applica in modo trasparente queste spese senza alcun costo aggiuntivo

> Inghilterra (Stamp duty): 0,5% del controvalore per soli ordini in acquisto.

> Spagna: per i titoli di emissione spagnola presenti nella lista indicata dal Ministero delle finanze spagnolo e resa disponibile nell’area riservata ai clienti del sito della Banca, oltre alla commissione di negoziazione, è previsto il pagamento di tasse fisse. L'aliquota pari allo 0,2% sarà applicata sulla posizione netta di ogni giornata con esclusione, dunque, delle operazioni aperte e chiuse nello stesso giorno. La lista di tali titoli è presente nel sito nella pagina Mercati e trading > Azioni > Altri mercati > Spagna.

Commissioni Aste BOT e sottoscrizione Titoli di Stato a medio-lungo termine

| Aste BOT | Commissione |

| Vita residua pari o inferiore a 80 giorni | 0,025% |

| Vita residua compresa tra 81 a 170 giorni | 0,050% |

| Vita residua compresa tra 171 a 330 giorni | 0,075% |

| Vita residua pari o superiore a 331 giorni | 0,10% |

| Sottoscrizione Titoli di Stato a m/l termine | Commissione |

| BTP E BTPi | Nessuna |

| CCT e CTZ | Nessuna |

Negoziazione Fondi e Titoli esteri in euro:

Per la negoziazione dei titoli esteri (americani, inglesi e svizzeri) in € le commissioni saranno addebitate convertendo la commissione prevista in €, applicando il cambio del momento in cui si verifica l'eseguito.

Per la negoziazione dei fondi espressi in $ le spese di banca corrispondente applicate saranno pari a 9$ convertiti in €. In caso di rimborso, lo stesso importo sarà decurtato dal controvalore disinvestito. Per i fondi e le sicav espressi in valuta diversa da dollari verranno addebitati 9€ sia in fase di sottoscrizione, sia in fase di rimborso.

Negoziazione in Marginazione

Operare in marginazione multiday presenta dei costi operativi da aggiungere alle commissioni di negoziazione.

Nel dettaglio, i costi sono:

1. Marginazione Long multiday

| Titoli italiani: tasso di finanziamento |

Euribor 1 mese 360 + 7,99% annuale |

| Titoli americani e canadesi: tasso di finanziamento |

SOFR+ 7,99% annuale |

| Titoli Inghilterra: tasso di finanziamento |

SONIA + 7,99% annuale |

| Titoli Svizzera: tasso di finanziamento | SARON + 7,99% annuale |

2. Marginazione Short multiday

| Costo del prestito Multiday su titoli Itallia, Francia, Germania, Gran Bretagna, Olanda, Portogallo, Spagna, Svizzera, Canada e USA* | 6,95% annuale |

* Il prestito è applicato al controvalore dell'operazione. Lo stesso costo del prestito è applicato anche alle posizioni Intraday che per motivi tecnici di mercato non vengono chiuse in fase d’asta.

Commissioni sui mercati derivati

| IDEM | Fascia 1 | Fascia 2* | Fascia 3** |

| Futures su indice FTSE MIB | 6,95€ a lotto | 3,95€ a lotto | 1,95€ a lotto |

| Mini FTSE MIB | 3,95€ a lotto | 1,95€ a lotto | 0,95€ a lotto |

| Micro FTSE MIB | 1,95€ a lotto | 0,95€ a lotto | 0,85€ a lotto |

| Futures su azioni | 3,95€ a lotto | 1,95€ a lotto | 0,95€ a lotto |

| Opzioni | 3,95€ a lotto | 2,95€ a lotto | 1,95€ a lotto |

| Canone Idem | Gratuito | Gratuito | Gratuito |

| * Importi commissionali validi al raggiungimento della soglia di 500€ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. | |||

| ** Importi commissionali validi al raggiungimento della soglia di 1.500€ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. All’apertura del conto Fineco, a tutti i clienti è associata tale fascia commissionale che sarà applicata per il mese in corso e per i due mesi successivi. Successivamente sarà applicata la fascia commissionale corrispondente alla soglia di commissioni effettivamente generate. |

|||

| EUREX | Fascia 1 | Fascia 2* | Fascia 3** |

| Futures su indice DAX | 6,95€ a lotto | 3,95€ a lotto | 1,95€ a lotto |

| Mini DAX, DJ Eurostoxx50, DJ Stoxx50, Vstoxx, Futures su indici settoriali Eurostoxx | 3,95€ a lotto | 1,95€ a lotto | 0,95€ a lotto |

| Micro Dax, Micro EuroStoxx | 1,95€ a lotto | 0,95€ a lotto | 0,85€ a lotto |

| Bond futures | 6,95€ a lotto | 3,95€ a lotto | 1,95€ a lotto |

| Opzioni | 3,95€ a lotto | 2,95€ a lotto | 1,95€ a lotto |

| Canone Eurex | 12€ al mese | Gratuito | Gratuito |

| * Importi commissionali validi al raggiungimento della soglia di 500€ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. | |||

| ** Importi commissionali validi al raggiungimento della soglia di 1.500€ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. All’apertura del conto Fineco, a tutti i clienti è associata tale fascia commissionale che sarà applicata per il mese in corso e per i due mesi successivi. Successivamente sarà applicata la fascia commissionale corrispondente alla soglia di commissioni effettivamente generate. |

|||

| CME e CBOE | Fascia 1 | Fascia 2* | Fascia 3** |

| Micro Futures | 1,25$ a lotto | 1,25$ a lotto | 1,00$ a lotto |

| Futures su indici se non diversamente specificato | 3,95$ a lotto | 2,95$ a lotto | 1,95$ a lotto |

| Nikkei Index | 8,95$ a lotto | 5,95$ a lotto | 2,95$ a lotto |

| Futures su valute | 5,95$ a lotto | 3,95$ a lotto | 2,95$ a lotto |

| Futures su materie prime | 8,95$ a lotto | 5,95$ a lotto | 2,95$ a lotto |

| Futures su US Treasuries | 8,95$ a lotto | 5,95$ a lotto | 2,95$ a lotto |

| Opzioni USA | 3,95$ a lotto | 2,95$ a lotto | 1,95$ a lotto |

| Opzioni azioni USA - esercizio**** | 20$ | 20$ | 20$ |

| Opzioni azioni USA - stacco dividendo sottostante **** | 1$ a lotto | 1$ a lotto | 1$ a lotto |

| CME Canone mensile | Gratuito | Gratuito | Gratuito |

| CBOE Canone mensile clienti al dettaglio | 1,5$ al mese*** | Gratuito | Gratuito |

| CBOE canone mensile clienti professionali/controparti qualificate | 30,5$ al mese | 30,5$ al mese | 30,5$ al mese |

| * Importi commissionali validi al raggiungimento della soglia di 500$ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. | |||

| ** Importi commissionali validi al raggiungimento della soglia di 1.500$ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. All’apertura del conto Fineco, a tutti i clienti è associata tale fascia commissionale che sarà applicata per il mese in corso e per i due mesi successivi. Successivamente sarà applicata la fascia commissionale corrispondente alla soglia di commissioni effettivamente generate. |

|||

| *** Gratuito dopo aver effettuato almeno 1 ordine eseguito nel mese. | |||

| **** Per le opzioni USA con sottostante azioni: - in fase di esercizio sarà applicata una commissione di 20$ per esercizio. - qualora il sottostante dell’opzione dovesse staccare dividendo, sarà prevista l’applicazione di 1$ per ciascun lotto delle posizioni (sia long che short) presenti in portafoglio alla fine della giornata operativa precedente all’ex date del dividendo. |

|||

Altri mercati non online

E' possibile operare tramite Customer Care anche su diversi mercati europei per i quali non è disponibile l'operatività online. In questo caso non è previsto alcun costo aggiuntivo alle seguenti commissioni di negoziazione:

| Mercato | Commissione di negoziazione |

| ATX - Austria | 0,19% min 24,95€ |

| KFX - Danimarca** | 0,19% min 100 DKK |

| ASE - Grecia | 0,5% min 24,95€ più Tasse fisse* |

| IOX - Irlanda | 0,19% min 14,95€ più Tasse fisse* |

| OBX - Norvegia** | 0,19% min 120 NOK |

| OMX - Svezia** | 0,19% min 135 SEK |

(**) Per titoli azionari diversi da quelli negoziabili online su Equiduct.

In alcuni mercati (contrassegnati con l'asterisco) è previsto il pagamento di una tassa fissa locale (stamp duty). Fineco applica in modo trasparente queste spese senza alcun costo aggiuntivo:

![]() Irlanda: 1% del controvalore per soli ordini in acquisto

Irlanda: 1% del controvalore per soli ordini in acquisto![]() Grecia: 0,0325% del controvalore lordo per ordini in acquisto; 0,1325% (0,0325% + 0,10% sales tax) del controvalore lordo per ordini in vendita

Grecia: 0,0325% del controvalore lordo per ordini in acquisto; 0,1325% (0,0325% + 0,10% sales tax) del controvalore lordo per ordini in vendita

Tramite Customer Care è possibile effettuare operazioni esclusivamente di vendita su titoli presenti nel tuo portafoglio e non più negoziabili online.

Inoltre, dato che dal 16 febbraio Fineco ha deciso di cessare l'attivita' di internalizzazione sistematica (mercato interno Fineco IS), tutti i titoli obbligazionari e i Certificates acquistati su tale mercato e attualmente non negoziati su nessun mercato regolamentato, possono essere venduti anch'essi tramite Customer Care.

In questi casi vengono applicate le seguenti commissioni massime:

| Commissione massima per Obbligazioni e Certificates euro e esteri trattati OTC | 0,10% - min 5€ |

| Commissione massima per Certificates su mercato regolamentati non online | Fino a 0,70% - min 15€ |

| Commissione massima per titoli azionari italiani | Fino a 0,70% - min 15€ |

| Commissione massima per titoli azionari altri mercati esteri regolamentati non online* | Fino a 0,70% - min 15€ |

| Commissione massima per titoli azionari USA trattati OTC | 12,95 $ fissi |

| *Per titoli azionari non negoziabili on line si intendo i titoli azionari diversi da quelli quotati su ASE: Grecia, ATX: Austria, KFX: Danimarca; IOX: Irlanda; OBX: Norvegia; OMX: Svezia per i quali si applicano le diverse condizioni sopra indicate. | |

Commissioni fino al 30.09.2015

Per i conti aperti fino al 30 settembre 2015 Fineco applica una commissione variabile di intermediazione per ogni ordine eseguito. Non vengono applicate commissioni agli ordini revocati, cancellati o non andati a buon fine.

In caso di esecuzione in più tranches, le commissioni si applicano una volta sul totale. Nel caso in cui la commissione sia espressa in percentuale, la base di calcolo è il controvalore dell'ordine (prezzo del titolo moltiplicato per la quantità).

Per il mercato azionario italiano, le commissioni di negoziazione sono espresse in percentuale e pari allo 0,19% del controvalore totale dell'ordine con un minimo a 2,95€ e un massimo di 19€.

L'importo commissionale massimo può essere abbattuto in modo degressivo in funzione del monte commissionale generato ogni trimestre. Il piano degressivo è organizzato in fasce nelle quali il costo massimo per eseguito può diminuire:

- da 19€ fino a 2,95€ sul mercato azionario italiano, inclusi CW, Certificates su Sedex e Cert-X

-da 19€fino a 5,95€ o 2,95€* per il mercato obbligazionario (MOT/EuroMOT - EuroTLX e Vorvel),

-da 19€ fino a 4,95€ sui mercati Germania (Equiduct e Xetra)

-da 19€ fino a 9,95€ Euronext sui mercati Francia, Olanda, Portogallo (Equiduct e Euronext)

-da 12,95$ fino a 3,95$ sui mercati Nyse, Nasdaq e Amex.

Inoltre, Fineco individua periodicamente una lista di titoli obbligazionari che garantisce la diminuzione del massimo commissionale a 3,95€ per la fascia da 6.000€ a 9.000€ e a 2,95€ per la fascia oltre 9.000€.

Monte commissionale unico

Raggiungere le fasce commissionali agevolate e ridurre il massimo per eseguito è facile perché Euro e Dollari creano un unico monte commissionale. Tutti gli ordini eseguiti sui mercati USA (Nyse, Amex, Nasdaq) si sommano alle commissioni generate nel trimestre sui mercati MTA, Equiduct Germania, Xetra, Equiduct Francia-Olanda-Portogallo, Euronext, nonché sui mercati obbligazionari, sui Covered Warrant e Certificatese e concorrono all'abbattimento della commissione massima per eseguito. Con il piano Roll-On guadagni la fascia ridotta e la mantieni in automatico per i 2 trimestri successivi.

Nella negoziazione di titoli obbligazionari espressi in valuta diversa dall'Euro, con il servizio Multicurrency attivo, le commissioni in € saranno convertite al cambio del giorno di esecuzione dell'ordine. Diversamente, se non si è attivato il servizio Multicurrency, le commissioni saranno sempre espresse in €.

Piano standard azionario: 0,19% (min. 9,95€ o 2,95€; max 19€)

Piano obbligazionario MOT/EuroMOT - TLX/EuroTLX - Hi-MTF: 0,19% (min. 5,95€ o 2,95€*; max 19€)

Piano obbligazionario Euronext: 0,19% (min. 5,95€**)

Piano standard CW e Certificates su Sedex e Cert-X: 0.19% (min. 2,95€ max 19€)

Nota: Il piano è mantenuto solamente per i conti aperti prima del’1° ottobre 2015. A tutti i conti aperti prima di tale data viene applicato il vecchio piano commissionale trading.

Di seguito una tabella riepilogativa del piano commissionale:

| Monte commissionale generato nel trimestre | Commissione massima |

Commissione fissa |

||||||

| Euronext Milan Sedex, Cert-X e Hi-Cert | Obbligazioni | Germania Equiduct- Xetra |

Francia, Olanda, Portogallo Equiduct - Euronext |

Usa (Nyse, Amex, Nasdaq) | Canada TSX | |||

| Fino a 1.500€ | 19€ | 19€ | 19€ | 19€ | 12,95$ | 25 CAD | ||

| da 1.500€ a 3.000€ | 12,95€ | 12,95€ | 12,95€ | 14,95€ | 12,95$ | 25 CAD | ||

| da 3.000€ a 4.500€ | 9,95€ | 9,95€ | 9,95€ | 12,95€ | 9,95$ | 20 CAD | ||

| da 4.500€ a 6.000€ | 6,95€ | 6,95€ | 6,95€ | 9,95€ | 9,95$ | 15 CAD | ||

| da 6.000€ a 9.000€ | 3,95€ | 5,95€(3,95€)* | 5,95€ | 9,95€ | 8,95$ | 15 CAD | ||

| Oltre 9.000€ | 2,95€ | 5,95€(2,95€)* | 4,95€ | 9,95€ | 3,95$ | 10 CAD | ||

** Per i titoli obbligazionari del mercato Euronext non è prevista una commissione massima e non sono previsti diritti fissi.

*La lista di titoli obbligazionari, che permette la diminuzione del massimo commissionale, individuata e costantemente aggiornata da Fineco, è disponibile nell’area Mercati e trading > Obbligazioni > Ricerca obbligazioni, impostando come filtro Commissione minimo 2,95.

La formula Roll - On, prevista nell'ambito dei servizi di trading, permette di ridurre la commissione massima dovuta e di mantenere in modo automatico la fascia commissionale raggiunta alla fine di ogni trimestre solare, anche per i due trimestri successivi.

La permanenza nella fascia è subordinata al raggiungimento in almeno uno dei due trimestri successivi, del relativo monte commissionale.

Qualora, in entrambi i trimestri in cui si gode della fascia raggiunta in precedenza, non si riuscisse a generare nuovamente lo stesso monte commissionale agevolato, nel quarto trimestre verrà applicata la fascia corrispondente alle commissioni generate nel migliore dei due trimestri precedenti.

Nota: su una lista di obbligazioni, periodicamente aggiornata da Fineco, che comprende tutti i Titoli di Stato italiani e oltre 1500 titoli corporate italiani, la commissione minima per ordine eseguito si riduce da 9€ a soli 2,95€. Di conseguenza, su tutti i titoli compresi nella lista, la nuova commissione di negoziazione diventa: 0,19% del controvalore con minimo 2,95€ - massimo 19€.

Così, ad esempio, è possibile acquistare 1.000€ di un Buono del tesoro italiano pagando una commissione di soli 2,95€ anziché 9€.

Alcuni esempi per chiarire meglio i vantaggi:

Esempio1

Se nel Trimestre1 (aprile, maggio, giugno) vengono generati 7000€ di commissioni sul mercato Euronext Milan, la fascia commissionale si riduce da 9,95€ a 3,95€ per ordine eseguito. Questa commissione viene quindi mantenuta anche per i Trimestri2 (luglio, agosto, settembre) e 3 (ottobre, novembre, dicembre), indipendentemente dall’operatività.

Ipotizzando poi che nei Trimestri2 o 3 non vengano generati nuovamente più di 6.000€ di commissioni (nell’esempio 3.500€ di commissioni nel Trimestre2 e 1.000€ nel Trimestre3) la fascia agevolata di 3,95€ non verrà più mantenuta per i trimestri successivi.

Nel Trimestre4 verrà quindi applicata la fascia corrispondente alle commissioni generate nel migliore degli ultimi due trimestri: la fascia 9,95€ max corrispondente al monte commissionale da 3.000€ a 6000€ (Trimestre2).

| Commissioni generate nel trimestre | Trm 1 | Trm 2 | Trm 3 | Trm 4 |

| Monte commissionale raggiunto | 7.000€ | 3.500€ | 1.000€ | - |

| Commissione max applicata | 3,95€ | 3,95€ | 3,95€ | 9,95€ |

Esempio2

Nel secondo esempio, si raggiunge un monte commissionale pari a 3000€ nel Trimestre1 operando solo sui mercati Equiduct, Xetra e Euronext. Al raggiungimento della fascia (da 3.000€ a 4500€) si riduce la commissione massima per ordine eseguito su tutti i mercati, compreso quello italiano (9,95€ max) e si beneficerà di questa anche per i due trimestri successivi.

Se nei Trimestri2 e 3 (in cui si ha diritto alla commissione agevolata di 9,95€ max) le commissioni generate si riducono e non sono più sufficienti al raggiungimento di nessuna fascia Roll-On, nel Trimestre4 non verrà più mantenuta la fascia agevolata precedentemente ottenuta e per ogni eventuale ordine eseguito verrà applicata la commissione standard (0,19%, min 2,95€, max 19€).

| Commissioni generate nel trimestre | Trm 1 | Trm 2 | Trm 3 | Trm 4 |

| Monte commissionale raggiunto | 3.000€ | 500€ | 0€ | - |

| Commissione max applicata | 9,95€ | 9,95€ | 9,95€ | 19€ |

Commissioni mercati azionari europei, certificates e fondi

Le commissioni sugli altri mercati europei negoziati online (Finlandia, Inghilterra, Spagna e Svizzera) sono pari allo 0,19% del controvalore complessivo dell'operazione con importi commissionali minimi che variano per singolo Paese. Su questi mercati non è prevista una commissione massima per ordine eseguito, ad eccezione del mercato finlandese che prevede una commissione massima per ordine eseguito pari a 19€ a cui sommare i diritti fissi (9€).

La commissione per la negoziazione online dei fondi di investimento è fissa pari a 9€/$.

Ecco una tabella riepilogativa:

| Mercato | Commissione | Min | Max |

| Equiduct: Belgio | 0,19% | 9,95€ | 19€ |

| Equiduct: Danimarca | 0,19% | 9,95€ | 19€ |

| Equiduct: Norvegia | 0,19% | 9,95€ | 19€ |

| Equiduct: Svezia | 0,19% | 9,95€ | 19€ |

| Finlandia | 0,19% | 9,95€ | 19€ |

| Inghilterra* | 0,19% + tasse fisse | 9,95€ | 19€ |

| Spagna* | 0,19% | 9,95€ | 19€ |

| Svizzera | 0,19% | 9,95€ | 19€ |

| Fondi online | 9€/$ fissi | - | - |

In alcuni mercati (contrassegnati con l'asterisco) è previsto il pagamento di una tassa fissa. Fineco applica in modo trasparente queste spese senza alcun costo aggiuntivo

> Inghilterra (Stamp duty): 0,5% del controvalore per soli ordini in acquisto.

> Spagna: per i titoli di emissione spagnola presenti nella lista indicata dal Ministero delle finanze spagnolo e resa disponibile nell’area riservata ai clienti del sito della Banca, oltre alla commissione di negoziazione, è previsto il pagamento di tasse fisse. L'aliquota pari allo 0,2% sarà applicata sulla posizione netta di ogni giornata con esclusione, dunque, delle operazioni aperte e chiuse nello stesso giorno. La lista di tali titoli è presente nel sito nella pagina Mercati e trading > Azioni > Altri mercati > Spagna.

Commissioni Aste BOT e sottoscrizione Titoli di Stato a medio-lungo termine

| Aste BOT | Commissione |

| Vita residua pari o inferiore a 80 giorni | 0,025% |

| Vita residua compresa tra 81 a 170 giorni | 0,050% |

| Vita residua compresa tra 171 a 330 giorni | 0,075% |

| Vita residua pari o superiore a 331 giorni | 0,10% |

| Sottoscrizione Titoli di Stato a m/l termine | Commissione |

| BTP E BTPi | Nessuna |

| CCT e CTZ | Nessuna |

Negoziazione Fondi e Titoli esteri in euro:

Per la negoziazione dei titoli esteri (americani, inglesi e svizzeri) in € le commissioni saranno addebitate convertendo la commissione prevista in €, applicando il cambio del momento in cui si verifica l'eseguito.

Per la negoziazione dei fondi espressi in $ le spese di banca corrispondente applicate saranno pari a 9$ convertiti in €. In caso di rimborso, lo stesso importo sarà decurtato dal controvalore disinvestito. Per i fondi e le sicav espressi in valuta diversa da dollari verranno addebitati 9€ sia in fase di sottoscrizione, sia in fase di rimborso.

Operare in marginazione multiday presenta dei costi operativi da aggiungere alle commissioni di negoziazione.

Nel dettaglio, i costi sono:

1. Marginazione Long multiday

| Titoli italiani: tasso di finanziamento |

Euribor 1 mese 360 + 7,99% annuale |

| Titoli americani: tasso di finanziamento | SOFR+ 7,99% annuale |

| Titoli Inghilterra: tasso di finanziamento | SONIA+ 7,99% annuale |

| Titoli Svizzera: tasso di finanziamento | SARON + 7,99% annuale |

2. Marginazione Short multiday

| Costo del prestito Multiday su titoli Itallia, Francia, Germania, Gran Bretagna, Olanda, Portogallo, Spagna, Svizzera, Canada e USA* | 6,95% annuale |

* Il prestito è applicato al controvalore dell'operazione. Lo stesso costo del prestito è applicato anche alle posizioni Intraday che per motivi tecnici di mercato non vengono chiuse in fase d’asta.

Commissioni sui mercati derivati

| IDEM | Fascia 1 | Fascia 2* | Fascia 3** |

| Futures su indice FTSE MIB | 6,95€ a lotto | 3,95€ a lotto | 1,95€ a lotto |

| Mini FTSE MIB | 3,95€ a lotto | 1,95€ a lotto | 0,95€ a lotto |

| Micro FTSE MIB | 1,95€ a lotto | 0,95€ a lotto | 0,85€ a lotto |

| Futures su azioni | 3,95€ a lotto | 1,95€ a lotto | 0,95€ a lotto |

| Opzioni | 3,95€ a lotto | 2,95€ a lotto | 1,95€ a lotto |

| Canone Idem | Gratuito | Gratuito | Gratuito |

| * Importi commissionali validi al raggiungimento della soglia di 500€ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. | |||

| ** Importi commissionali validi al raggiungimento della soglia di 1.500€ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. All’apertura del conto Fineco, a tutti i clienti è associata tale fascia commissionale che sarà applicata per il mese in corso e per i due mesi successivi. Successivamente sarà applicata la fascia commissionale corrispondente alla soglia di commissioni effettivamente generate. |

|||

| EUREX | Fascia 1 | Fascia 2* | Fascia 3** |

| Futures su indice DAX | 6,95€ a lotto | 3,95€ a lotto | 1,95€ a lotto |

| Mini DAX, DJ Eurostoxx50, DJ Stoxx50, Vstoxx, Futures su indici settoriali Eurostoxx | 3,95€ a lotto | 1,95€ a lotto | 0,95€ a lotto |

| Micro Dax, Micro EuroStoxx | 1,95€ a lotto | 0,95€ a lotto | 0,85€ a lotto |

| Bond futures | 6,95€ a lotto | 3,95€ a lotto | 1,95€ a lotto |

| Opzioni | 3,95€ a lotto | 2,95€ a lotto | 1,95€ a lotto |

| Canone Eurex | 12€ al mese | Gratuito | Gratuito |

| * Importi commissionali validi al raggiungimento della soglia di 500€ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. | |||

| ** Importi commissionali validi al raggiungimento della soglia di 1.500€ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. All’apertura del conto Fineco, a tutti i clienti è associata tale fascia commissionale che sarà applicata per il mese in corso e per i due mesi successivi. Successivamente sarà applicata la fascia commissionale corrispondente alla soglia di commissioni effettivamente generate. |

|||

| CME e CBOE | Fascia 1 | Fascia 2* | Fascia 3** |

| Micro Futures | 1,25$ a lotto | 1,25$ a lotto | 1,00$ a lotto |

| Futures su indici se non diversamente specificato | 3,95$ a lotto | 2,95$ a lotto | 1,95$ a lotto |

| Nikkei Index | 8,95$ a lotto | 5,95$ a lotto | 2,95$ a lotto |

| Futures su valute | 5,95$ a lotto | 3,95$ a lotto | 2,95$ a lotto |

| Futures su materie prime | 8,95$ a lotto | 5,95$ a lotto | 2,95$ a lotto |

| Futures su US Treasuries | 8,95$ a lotto | 5,95$ a lotto | 2,95$ a lotto |

| Opzioni USA | 3,95$ a lotto | 2,95$ a lotto | 1,95$ a lotto |

| Opzioni azioni USA - esercizio**** | 20$ | 20$ | 20$ |

| Opzioni azioni USA - stacco dividendo sottostante **** | 1$ a lotto | 1$ a lotto | 1$ a lotto |

| CME Canone mensile | Gratuito | Gratuito | Gratuito |

| CBOE Canone mensile clienti al dettaglio | 1,5$ al mese*** | Gratuito | Gratuito |

| CBOE canone mensile clienti professionali/controparti qualificate | 30,5$ al mese | 30,5$ al mese | 30,5$ al mese |

| * Importi commissionali validi al raggiungimento della soglia di 500$ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. | |||

| ** Importi commissionali validi al raggiungimento della soglia di 1.500$ di commissioni generate nel mese. La fascia commissionale agevolata verrà mantenuta anche nel mese successivo. All’apertura del conto Fineco, a tutti i clienti è associata tale fascia commissionale che sarà applicata per il mese in corso e per i due mesi successivi. Successivamente sarà applicata la fascia commissionale corrispondente alla soglia di commissioni effettivamente generate. |

|||

| *** Gratuito dopo aver effettuato almeno 1 ordine eseguito nel mese. | |||

| **** Per le opzioni USA con sottostante azioni: - in fase di esercizio sarà applicata una commissione di 20$ per esercizio. - qualora il sottostante dell’opzione dovesse staccare dividendo, sarà prevista l’applicazione di 1$ per ciascun lotto delle posizioni (sia long che short) presenti in portafoglio alla fine della giornata operativa precedente all’ex date del dividendo. |

|||

E' possibile operare tramite Customer Care anche su diversi mercati europei per i quali non è disponibile l'operatività online. In questo caso non è previsto alcun costo aggiuntivo alle seguenti commissioni di negoziazione:

| Mercato | Commissione di negoziazione |

| ATX - Austria | 0,19% min 24,95€ |

| KFX - Danimarca** | 0,19% min 100 DKK |

| ASE - Grecia | 0,5% min 24,95€ più Tasse fisse* |

| IOX - Irlanda | 0,19% min 14,95€ più Tasse fisse* |

| OBX - Norvegia** | 0,19% min 120 NOK |

| OMX - Svezia** | 0,19% min 135 SEK |

(**) Per titoli azionari diversi da quelli negoziabili online su Equiduct.

In alcuni mercati (contrassegnati con l'asterisco) è previsto il pagamento di una tassa fissa locale (stamp duty). Fineco applica in modo trasparente queste spese senza alcun costo aggiuntivo:![]() Irlanda: 1% del controvalore per soli ordini in acquisto

Irlanda: 1% del controvalore per soli ordini in acquisto![]() Grecia: 0,0325% del controvalore lordo per ordini in acquisto; 0,1325% (0,0325% + 0,10% sales tax) del controvalore lordo per ordini in vendita

Grecia: 0,0325% del controvalore lordo per ordini in acquisto; 0,1325% (0,0325% + 0,10% sales tax) del controvalore lordo per ordini in vendita

Tramite Customer Care è possibile effettuare operazioni esclusivamente di vendita su titoli presenti nel tuo portafoglio e non più negoziabili online.

Inoltre, dato che dal 16 febbraio Fineco ha deciso di cessare l'attivita' di internalizzazione sistematica (mercato interno Fineco IS), tutti i titoli obbligazionari e i Certificates acquistati su tale mercato e attualmente non negoziati su nessun mercato regolamentato, possono essere venduti anch'essi tramite Customer Care.

In questi casi vengono applicate le seguenti commissioni massime:

| Commissione massima per Obbligazioni e Certificates euro e esteri trattati OTC | 0,10% - min 5€ |

| Commissione massima per Certificates su mercato regolamentati non online | Fino a 0,70% - min 15€ |

| Commissione massima per titoli azionari italiani | Fino a 0,70% - min 15€ |

| Commissione massima per titoli azionari altri mercati esteri regolamentati non online* | Fino a 0,70% - min 15€ |

| Commissione massima per titoli azionari USA trattati OTC | 12,95 $ fissi |

| *Per titoli azionari non negoziabili on line si intendo i titoli azionari diversi da quelli quotati su ASE: Grecia, ATX: Austria, KFX: Danimarca; IOX: Irlanda; OBX: Norvegia; OMX: Svezia per i quali si applicano le diverse condizioni sopra indicate. | |

Commissioni Apex dal 01.10.2015

APEX è il pacchetto di servizi per i clienti più attivi che offre anche commissioni di trading dedicate.

Solo per i clienti APEX che hanno aperto il conto dal 1° ottobre 2015 la commissione massima per ordine eseguito, sul mercato azionario e obbligazionario italiano, sui mercati Xetra (Germania), Euronext (Francia, Olanda, Portogallo) e sul mercato azionario USA, può essere ridotta generando almeno 100€/$ di commissioni trading nell’ultimo mese, oppure in funzione del controvalore dell’Asset (totale liquidità + totale investimenti) o del controvalore in prodotti di Risparmio gestito presenti mensilmente in portafoglio.

| Asset totale | Risparmio gestito | Commissioni trading | |

| 1^ fascia | Da 2.000.000€ | Da 1.000.000€ | Da 2.500€/$ |

| 2^ fascia | Da 1.000.000€ | Da 500.000€ | Da 1.500€/$ |

| 3^ fascia | Da 500.000€ | Da 250.000€ | Oltre 100€/$ |

Rientrano nel calcolo del controvalore dell’Asset il totale liquidità, comprensivo degli eventuali margini per l’operatività in marginazione, ed il totale investimenti detenuti in Fineco.

Sono considerati prodotti di risparmio gestito, sia i fondi negoziabili online sul sito Fineco, sia i prodotti di risparmio gestito distribuiti dalla rete di Promotori Finanziari FinecoBank:

- Fondi di Investimento e Sicav

- GPF e GPM

- Hedge Funds

- Tutti gli strumenti in Advice (compresi quindi titoli ed ETF)

- Polizze Vita Unit Linked, Index Linked e tradizionali

- Fondi Pensione

- Fondi Immobiliari

Ecco una tabella riepilogativa delle fasce commissionali Apex raggiungibili con il controvalore di Asset o Risparmio gestito mensile:

| Controvalore in Risparmio gestito | Italia (azioni Euronet, ETF, CW, Certificates)

Obbligazioni (MOT/EuroMOT, EuroTLX, Vorvel, Euronext) Germania Equiduct - Xetra |

Francia, Olanda,Portogallo Equiduct - Euronext Commissione fissa |

Usa (Nyse, Amex, Nasdaq) Commissione fissa | Canada Commissione fissa | |

| Da 250.000€ | 9,95€ | 12,95€ | 9,95$ | 20 CAD | |

| Da 500.000€ | 6,95€ | 9,95€ | 8,95$ | 15 CAD | |

| Da 1.000.000€ | 2,95€ | 9,95€ | 3,95$ | 10 CAD | |

| Controvalore in Asset totale | Italia (azioni Euronet, ETF, CW, Certificates)

Obbligazioni (MOT/EuroMOT, EuroTLX, Vorvel, Euronext) Germania Equiduct - Xetra |

Francia, Olanda,Portogallo Equiduct - Euronext Commissione fissa |

Usa (Nyse, Amex, Nasdaq) Commissione fissa | Canada Commissione fissa | |

| Da 500.000€ | 9,95€ | 12,95€ | 9,95$ | 20 CAD | |

| Da 1.000.000€ | 6,95€ | 9,95€ | 8,95$ | 15 CAD | |

| Da 2.000.000€ | 2,95€ | 9,95€ | 3,95$ | 10 CAD | |

Nota: Il nuovo piano sarà offerto solo ai nuovi conti aperti dopo l’1 ottobre 2015. Tutti i conti aperti prima di tale data vedranno applicato il vecchio piano commissionale trading.

Al termine di ogni mese solare (alla chiusura dei mercati del penultimo giorno utile di borsa aperta di ciascun mese), vengono effettuati i conteggi relativi al Controvalore (dell’Asset e/o del Risparmio gestito) per la determinazione dei clienti che hanno diritto alla riduzione della commissione applicata.

Ai fini del calcolo del controvalore degli Asset totali o del Risparmio gestito, concorrono tutti i conti in cui il cliente risulta sia come intestatario sia come cointestatario.

Nello specifico, contribuiscono i rapporti convenzionali intestati a persone fisiche e giuridiche, collegati, advice, scudo (intestati a persone fisiche) e a garanzia.

Pertanto, nel caso in cui un cliente A, abbia oltre ad un conto monointestato (contoA) e anche due conti in cui risulta cointestatario con altri soggetti (ad esempio i conti A+B e A+C) per calcolare se al contoA è possibile applicare le commissioni agevolate APEX bisogna considerare oltre al controvalore di Asset o Risparmio gestito presente sul contoA, anche quanto presente sui conti cointestati (A+B e A+C).

In questo caso, le commissioni Apex verranno applicate solamente al conto A monointestato.

Nel caso, invece, in cui si vuole calcolare se il conto cointestato D+E rientra nei piani commissionali APEX, verrà considerato solamente il controvalore di Asset o Risparmio gestito presente su tale conto; le eventuali commissioni APEX, verranno applicate al conto D+E e, se esistenti, anche ai conti monointestati, ai clienti D e E.

Esempio1

Considerando il caso di un vecchio conto cointestato D+E (aperto prima del 1.10.2015) con 2.000.000€ di asset gode della fascia commissionale Apex a 3.95€ (vecchio pricing).

Se il cliente D apre un conto monointestato in data 10.10.2015 godrà del nuovo piano commissionale e per il mese di ottobre e novembre, godrà della fascia agevolata di ingresso a 9.95€.

Ai fine ottobre, ai fini del calcolo delle commissioni che dovranno essere applicate nel mese di novembre considero entrambi i conti mono e cointestato dove il cliente è presente.

Sul conto D il cliente dovrebbe mantenere ancora la fascia a 9.95€ della promozione di ingresso, ma dovendo considerare anche l’Asset del conto cointestato, sul nuovo conto D diventerà Apex con fascia commissionale trading pari a 2.95€ (nuovo pricing).

Esempio2

Consideriamo un cliente con due conti: un conto A monointestato dove svolge attività di trading e un conto A+B cointestato con la moglie, dove ha solamente dei fondi di investimento.

Supponiamo che sul conto A il cliente abbia generato 3.000€ di commissioni nel Mese1. La fascia commissionale si riduce da 9.95€ (commissione applicata per il mese di apertura del nuovo conto e per il mese successivo) a 2,95€ per ordine eseguito. Questa commissione verrà mantenuta, indipendentemente dall’operatività, anche nel Mese2.

Ipotizzando poi che nel Mese2 non venga confermata la fascia raggiunta (nell’esempio 3.000€) la fascia agevolata di 2,95€ non verrà più mantenuta.

Pertanto, nel Mese3, nel conto A, verrà applicata la fascia corrispondente alle commissioni generate nel mese precedente, quindi 9.95€.

Con il nuovo piano commissionale APEX, per sapere quale fascia commissionale verrà applicata al conto A nei Mesi 2,3 e 4, dovremo considerare, sia il monte commissionale raggiunto nel precedente Mese1 nel conto A, sia il totale Asset o il totale Risparmio gestito di tutti i conti del cliente (A e A+B) calcolati ogni fine mese.

Supponiamo quindi che risulti che il cliente abbia raggiunto:

- monte commissionale raggiunto:

Mese1 sul conto A pari a 3.000€

Mese2 sul conto A pari a 100€

Mese3 sul conto A pari a 1.600€

- Risparmio gestito del conto A calcolato alla fine di ogni mese:

Mese1: 50.000€

Mese2: 50.000€

Mese3: 75.000€

- Risparmio gestito del conto A+B calcolato alla fine di ogni mese del Trimestre1:

Mese1: 50.000€

Mese2: 100.000€

Mese3: 1.000.000€

Considerando solo il monte commissionale cumulato, il cliente avrebbe diritto alla fascia a 2,95€ per ordine eseguito nel Mese2, 9.95€ per eseguito nel Mese3 e 6.95€ nel Mese4 .

Invece, considerando anche l’APEX, sommando quanto accumulato in Risparmio gestito sui conti A e A+B, nel Mese4 avrà una commissione trading pari a 2.95€.

| Mese1 | Mese2 | Mese3 | Mese4 | |

| Monte commissionale raggiunto | 3.000€ | 10€ | 1.600€ | - |

| Totale Risparmio gestito a fine Mese1 (A e A+B) | 100.000€ | |||

| Totale Risparmio gestito a fine Mese2 (A e A+B) | 150.000€ | |||

| Totale Risparmio gestito a fine Mese3 (A e A+B) | 1.075.000€ | |||

| Commissione max applicata | 9,95€ (per promo pertura) |

2,95€ | 9,95€ | 2,95€ |

Esempio3

Consideriamo un cliente con due conti: un vecchio conto A monointestato (aperto l’1.1.2015) dove svolge attività di trading e un nuovo conto A+B cointestato aperto il 3.10.2015 (dopo l’entrata in vigore nuovo pricing), dove ha 2.000.000€ di asset.

Consideriamo solamente le commissioni generate con il conto A. Se nel Trimestre 1 (Gen/Feb/Mar) vengono generati 4.000€ di commissioni sul mercato Euronext Milan,

la fascia commissionale si riduce da 19€ a 9,95€ per ordine eseguito. Questa commissione viene quindi mantenuta anche per i Trimestri 2 (Apr/Mag/Giu) e 3 (Lug/Ago/Sett), indipendentemente dall’operatività.

Ipotizzando poi che nei Trimestri 2 o 3 non vengano generati nuovamente più di 4.000€ di commissioni (nell’esempio 2.500€ di commissioni nel Trimestre2 e 1.000€ nel Trimestre3) la fascia agevolata di 9,95€ non verrà più mantenuta per i trimestri successivi.

Nel Trimestre 4, nel conto A, verrà quindi applicata la fascia corrispondente alle commissioni generate nel migliore degli ultimi due trimestri: la fascia 12,95€ Max corrispondente al monte commissionale da 1.500€ a 3.000€ (Trimestre2). Sarà in essere sino alla fine del primo trimestre 2016.

Ma nel Trimestre4 (il 3.10.2015) il cliente apre un nuovo conto A+B godendo delle nuove commissioni di trading.

In particolare con la promozione di apertura nuovi conti, gli viene applicata subito la seconda fascia a 9,95 come un cliente standard almeno sino al 30/11/2015.

Dato che il nuovo piano prevede un controllo mensile delle commissioni generate e degli asset/risparmio gestito presenti sui vari rapporti, in data 31.10.2015 viene effettuato il primo controllo sul nuovo Rapporto A+B dove il cliente ha depositato 2.000.000€ di asset.

Pertanto,

--> il Rapporto A+B sarà terza fascia Apex a 2.95€ (nuovo pricing). In virtù di questo a Novembre 2015 opererà a 2,95€ anziché 9,95€

--> il Rapporto A continua ad avere commissione pari a 12.95€, in virtù delle commissioni generate nel trimestre 2.

Dato che il vecchio pricing, a cui rimane legato il Rapporto A, prevede che le fasce commissionali su azioni siano calcolate trimestralmente (con in più il 3+3), rimane in essere per il Rapporto A il controllo automatico per cui il cliente prenderà sempre la commissione migliore fra asset di fine mese e quello che dovrebbe avere per la sua operatività.

Di conseguenza, al 31/03/2016 per l’erogazione della soglia commissionale, si dovrà confrontare il Monte commissionale raggiunto negli ultimi due trimestri e la

migliore soglia di Asset e Risparmio gestito (calcolate ogni mese) raggiunta negli ultimi 6 mesi.

Inoltre, per le regole di Apex, al 31/03/2016, per il calcolo delle commissioni da applicare al Rapporto A sarà preso in considerazione anche l’asset di 2.000.000€ presente sul Rapporto A+B.

Supponiamo che nei Trimestre 4 e trimestre 1 del 2016 il cliente sul Rapporto A non abbia effettuato operazioni di trading,

--> per effetto dell’Apex anche il Rapporto A diventerà Apex con un a commissione pari a 3.95€ (vecchio pricing)

--> il Rapporto A+B continua a essere terza fascia Apex a 2.95€ (nuovo pricing) in virtù dell’asset generato.

| Commissioni generate 2015 | ||||||||||||

| M1 | M2 | M3 | M4 | M5 | M6 | M7 | M8 | M9 | M10 | M11 | M12 | |

| Rapporto A (vecchio pricing) | - | - | 3.000€ | - | - | 2.500€ | - | - | 1.000€ | - | - | - |

| Rapporto A+B (nuovo pricing) | - | - | - | |||||||||

| Asset generato 2015 | ||||||||||||

| M1 | M2 | M3 | M4 | M5 | M6 | M7 | M8 | M9 | M10 | M11 | M12 | |

| Rapporto A (vecchio pricing) | - | - | - | - | - | - | - | - | - | - | - | |

| Rapporto A+B (nuovo pricing) | 2.000.000€ | - | - | |||||||||

| Commissioni applicate 2015 | ||||||||||||

| M1 | M2 | M3 | M4 | M5 | M6 | M7 | M8 | M9 | M10 | M11 | M12 | |

| Rapporto A (vecchio pricing) | 19€ | 19€ | 9.95€ | 9.95€ | 9.95€ | 9.95€ | 9.95€ | 9.95€ | 9.95€ | 12.95€ | 12.95€ | 12.95€ |

| Rapporto A+B (nuovo pricing) | 9.95€ | 2.95€ | 2.95€ | |||||||||

| Commissioni applicate 2016 | ||||||||||||

| M1 | M2 | M3 | M4 | M5 | M6 | M7 | M8 | M9 | M10 | M11 | M12 | |

| Rapporto A (vecchio pricing) | 12.95€ | 12.95€ | 12.95€ | 3.95€ | 3.95€ | 3.95€ | 3.95€ | 3.95€ | 3.95€ | - | - | - |

| Rapporto A+B (nuovo pricing) | 2.95€ | 2.95€ | 2.95€ | 2.95€ | - | - | - | |||||

Commissioni Apex fino al 30.09.2015

APEX è il pacchetto di servizi dedicato ai clienti più attivi che offre anche commissioni di trading dedicate.

Infatti con APEX, dal 1 febbraio 2011 per i conti aperti fino al 30 settembre 2015 la commissione massima per ordine eseguito può essere ridotta se hai generato almeno 3.000€/$ di commissioni trading nell’ultimo trimestre, oppure in funzione del controvalore dell’Asset Totale (totale liquidità + totale investimenti) oppure del controvalore in prodotti di Risparmio gestito presenti mensilmente in portafoglio.

| Asset totale | Risparmio gestito | Commissioni trading | ||

| 1^ fascia | Da 2.000.000€ | Da 1.000.000€ | Da 6.000€ o Da 9.000$ |

|

| 2^ fascia | Da 1.000.000€ | Da 500.000€ | Da 4.500€ o Da 6.000$ |

|

| 3^ fascia | Da 500.000€ | Da 250.000€ | Da 3.000€ o Da 3.000$ |

Rientrano nel calcolo del controvalore dell’Asset il totale liquidità, comprensivo degli eventuali margini per l’operatività in marginazione, ed il totale investimenti detenuti in Fineco.

Sono considerati prodotti di risparmio gestito, sia i fondi negoziabili online sul sito Fineco, sia i prodotti di risparmio gestito distribuiti dalla rete di Promotori Finanziari FinecoBank:

- Fondi di Investimento e Sicav

- GPF e GPM

- Hedge Funds

- Tutti gli strumenti in Advice (compresi quindi titoli ed ETF)

- Polizze Vita Unit Linked, Index Linked e tradizionali

- Fondi Pensione

- Fondi Immobiliari

Ecco una tabella riepilogativa delle fasce commissionali Apex raggiungibili con il controvalore di Asset o Risparmio gestito mensile:

| Asset totale o Controvalore in Risparmio gestito | % | Max azioni e obbligazioni Italia | Obbligazioni estero* | Max azioni Germania | Max azioni Francia, Olanda, Portogallo | Comm. fissa azioni Usa |

| Da 500.000€ di Asset o 250.000€ di Risparmio gestito | 0,19% | 9,95€ | 9,95€ | 9,95€ | 12,95€ | 9,95$ |

| Da 1.000.000€ di Asset o 500.000€ di Risparmio gestito | 0,19% | 6,95€ | 6,95€ | 6,95€ | 9,95€ | 9,95$ |

| Da 2.000.000€ di Asset o 1.000.000€ di Risparmio gestito | 0,19% | 3,95€ | 5.95€ o 3,95€* | 5,95€ | 9,95€ | 8,95$ |

Nota: Su alcuni titoli obbligazionari Fineco prevede la diminuzione del massimo commissionale. La lista di titoli obbligazionari, che permette la diminuzione del massimo commissionale, individuata e costantemente aggiornata da Fineco, è disponibile nell’area Mercati e trading/Obbligazioni.

*Sul mercato obbligazionario Euronext (Francia, Olanda e Portogallo) la commissione è pari a 0,19% per ordine, con minimo 5,95€ e senza massimo per eseguito.

Al termine di ogni mese solare (alla chiusura dei mercati del penultimo giorno utile di borsa aperta di ciascun mese), vengono effettuati i conteggi relativi al Controvalore (dell’Asset e/o del Risparmio gestito) per la determinazione dei clienti che hanno diritto alla riduzione del massimo commissionale.

Ai fini del calcolo del controvalore degli Asset totali o del Risparmio gestito, concorrono tutti i conti in cui il cliente risulta sia come intestatario sia come cointestatario.

Nello specifico, contribuiscono i rapporti convenzionali intestati a persone fisiche e giuridiche, collegati, advice, scudo (intestati a persone fisiche) e a garanzia.

Pertanto, nel caso in cui un cliente A, abbia oltre ad un conto monointestato (contoA) e anche due conti in cui risulta cointestatario con altri soggetti (ad esempio i conti A+B e A+C) per calcolare se al contoA è possibile applicare le commissioni agevolate APEX bisogna considerare oltre al controvalore di Asset o Risparmio gestito presente sul contoA, anche quanto presente sui conti cointestati (A+B e A+C).

In questo caso, le commissioni Apex verranno applicate solamente al conto A monointestato.

Nel caso, invece, in cui si vuole calcolare se il conto cointestato D+E rientra nei piani commissionali APEX, verrà considerato solamente il controvalore di Asset o Risparmio gestito presente su tale conto; le eventuali commissioni APEX, verranno applicate al conto D+E e, se esistenti, anche ai conti monointestati, ai clienti D e E.

Dato che il piano Roll On viene calcolato trimestralmente, alla fine di ogni trimestre, per calcolare la fascia commissionale da applicare, verrà effettuato un confronto tra:

- il monte commissionale raggiunto nel trimestre corrente e nei due trimestri precedenti

- il totale Asset (o Risparmio gestito) raggiunto nei fine mese del trimestre corrente e dei due trimestri precedenti.

Verrà poi applicata la migliore commissione spettante.

Esempio:

Consideriamo un cliente con due conti: un conto A monointestato dove svolge attività di trading e un conto A+B cointestato con la moglie, dove ha solamente dei fondi di investimento.

Supponiamo che sul conto A il cliente abbia generato 4.000€ di commissioni nel Trimestre1 (Gen/Febbr/Marzo). La fascia commissionale si riduce da 12,95€ a 9,95€ per ordine eseguito. Questa commissione verrà mantenuta, indipendentemente dall’operatività, anche nel secondo (Apr/Magg/Giu) e nel terzo(Luglio/Ago/Sett) trimestre.

Ipotizzando poi che nei Trimestri 2 o 3 non venga confermata la fascia raggiunta (nell’esempio 2.500€ di commissioni nel Trimestre2 e 1.000€ nel Trimestre3), la fascia agevolata di 9,95€ non verrà più mantenuta per i trimestri successivi.

Pertanto, nel Trimestre4, nel conto A, verrà applicata la fascia corrispondente alle commissioni generate nel migliore degli ultimi due trimestri precedenti: la fascia 12,95€ Max corrispondente al monte commissionale da 1.500€ a 3.000€ (generate nel Trimestre2).

Con il nuovo piano commissionale APEX, per sapere quale fascia commissionale verrà applicata al conto A nei Trimestri 2 e 3, dovremo considerare, sia il monte commissionale raggiunto nel precedente Trimestre1 nel conto A, sia il totale Asset o il totale Risparmio gestito di tutti i conti del cliente (A e A+B) generati ogni fine mese del trimestre corrente.

Supponiamo quindi che il 31 Marzo risulti che il cliente abbia raggiunto:

- monte commissionale raggiunto nel Trimestre 1 sul conto A pari a 4.000€

- Risparmio gestito del conto A calcolato alla fine di ogni mese del Trimestre1:

Gennaio: 125.000€

Febbraio: 350.000€

Marzo: 154.000€

- Risparmio gestito del conto A+B calcolato alla fine di ogni mese del Trimestre1:

Gennaio: 100.000€

Febbraio: 150.000€

Marzo: 50.000€

Considerando solo il monte commissionale cumulato, il cliente avrebbe diritto alla fascia a 9,95€ per ordine eseguito.

Invece, considerando anche l’APEX, il miglior controvalore in Risparmio gestito è presente a Febbraio sommando quanto accumulato sui conti A e A+B, pari a 500.000€ (350.000€ + 150.000€), questo permetterà al cliente di ottenere, nei Trimestri 2 (Apr/Magg/Giu) e 3 (Luglio/Ago/Sett), la fascia a 6,95€ SOLAMENTE sul conto A.

Nel Trim4 si controlleranno il totale Asset o il totale Risparmio gestito dei 6 mesi precedenti.

Supponiamo che non raggiunga più alcuna fascia APEX, verrà allora considerato il monte commissionale. Di conseguenza, nel Trim4 verrà applicata nuovamente la commissione max di 12,95€.

| Commissioni generate nel trimestre | Trm 1 | Trm 2 | Trm 3 | Trm 4 |

| Monte commissionale raggiunto | 4.000€ | 2.500€ | 1.000€ | - |

| Commissione max applicata | 9,95€ | 9,95€ | 9,95€ | 12,95€ |

| Totale Risparmio gestito 500.000€ a fine Trm 1 | 6,95€ | 6,95€ | 12,95€ |

Commissioni Clienti Private

Piano commissionale private per conti aperti dal 01 ottobre 2015:

| PowerDesk gratis | ||||||

| Asset totale o Controvalore in Risparmio gestito |

Italia (azioni Euronext Milan, ETF, CW, Certificates) Commissione fissa |

Francia, Olanda, Portogallo (Equiduct -Euronext) Commissione fissa |

Usa (Nyse, Amex, Nasdaq) Commissione fissa |

|||

| Da 500.000€ di Asset o 250.000€ di Risparmio gestito | 9,95€ | 12,95€ | 9,95$ | |||

| Da 1.000.000€ di Asset o 500.000€ di Risparmio gestito | 6,95€ | 9,95€ | 8,95$ | |||

| Da 2.000.000€ di Asset o 1.000.000€ di Risparmio gestito | 2,95€ | 9,95€ | 3,95$ | |||

Piano commissionale private per conti aperti prima del 30 settembre 2015:

| PowerDesk gratis | |||||

| Asset totale o Controvalore in Risparmio gestito | Azioni Italia (azioni Euronext Milan, ETF, CW, e Certificates) e obbligazioni Italia | Obbligazioni estero* | Max azioni Germania | Max azioni Francia, Olanda, Portogallo | Comm. fissa azioni Usa |

| Da 500.000€ di Asset o 250.000€ di Risparmio gestito | 9,95€ | 9,95€ | 9,95€ | 12,95€ | 9,95$ |

| Da 1.000.000€ di Asset o 500.000€ di Risparmio gestito | 6,95€ | 6,95€ | 6,95€ | 9,95€ | 9,95$ |

| Da 2.000.000€ di Asset o 1.000.000€ di Risparmio gestito | 3,95€ | 5.95€ o 3,95€* | 5,95€ | 9,95€ | 8,95$ |

Profitti e perdite

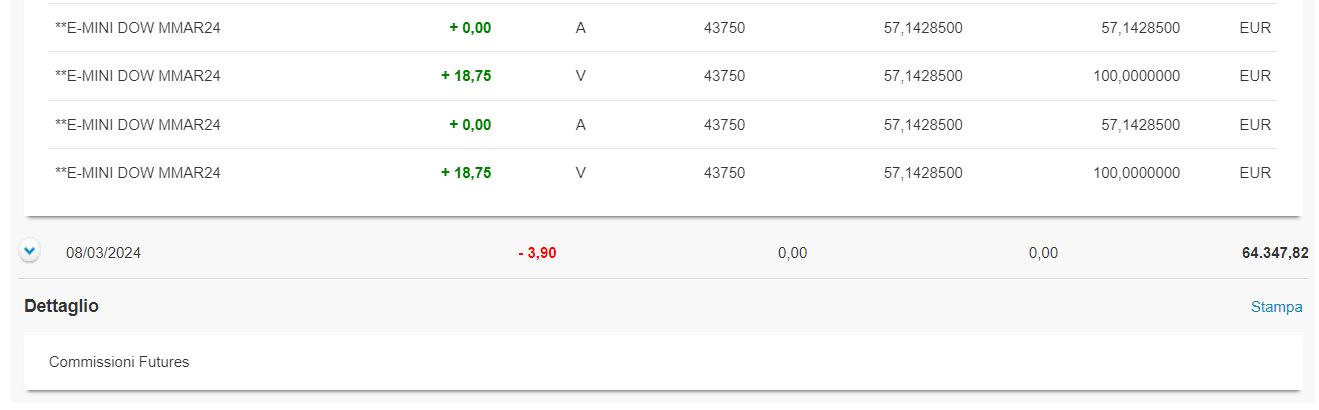

La sezione Profitti e Perdite ti consente di visualizzare tutti i guadagni e le perdite derivanti dalle tue operazioni di trading.

La reportistica è aggiornata in tempo reale e comprende sia le operazioni chiuse in giornata sia quelle fatte in passato (P&L storico).

P&L di oggi

Nel pannello dedicato al P&L giornaliero è possibile visualizzare i guadagni e le perdite suddivisi per Asset Class. Sarà quindi possibile visualizzare le operazioni effettuate su Azioni, ETF, Certificati, Obbligazioni, Futures, CFD e Opzioni ed operazioni effettuate in marginazione. A causa delle tempistiche operative, per quanto riguarda i Fondi le operazioni saranno consultabili solo successivamente alla data eseguito.

Inoltre è possibile selezionare il Profit&Loss globale che permette di visualizzare il P&L totale ottenuto nella giornata.

Il P&L "di oggi" è calcolato come differenza fra il valore di mercato della posizione al momento della chiusura e il suo valore di carico. Al fine della visualizzazione del P&L giornalieri non vengono quindi conteggiate le commissioni di negoziazione delle operazioni effettuate in giornata.

Nota: nel pannello dedicato al P&L giornaliero non è possibile visualizzare i dati relativi a operazioni effettuate sul mercato Forex tra le 00:00 e le ore 6:00, che sono invece disponibili nel Portafoglio dedicato al Forex, cliccando su Archivio movimenti.

Per le operazioni in valuta diversa da euro, nel pannello "P&L di oggi" verrà calcolato il profitto/perdita cambiando il prezzo di vendita con il cambio del momento della vendita (che potrebbe differire dal cambio effettivo che verrà applicato all'operazione).

P&L storico

La sezione storica consente di effettuare delle ricerche per periodi di tempo prestabiliti, ovvero "Ultima settimana", "Ultimo mese", "Da inizio anno" oppure è possibile effettuare una "Ricerca per anno" o una "Ricerca per data" selezionando un intervallo temporale di proprio interesse. Per ogni periodo, inoltre, è possibile filtrare la ricerca per Asset Class (Azioni, ETF e certificati, Obbligazioni, Futures, CFD e Opzioni e Fondi).

Il P&L storico è calcolato come differenza tra valore di mercato della posizione al momento della chiusura e il prezzo medio di carico della posizione.

Per maggiori informazioni sul metodo di calcolo del prezzo medio di carico è possibile consultare la scheda nella sezione di Help dedicata.

Nel calcolo del P&L storico, in generale, per le operazioni su Azioni, Certificati, Obbligazioni e Fondi il prezzo medio di carico comprende le commissioni (per i Fondi anche i diritti fissi) che vengono aggiunte per le operazioni d'acquisto e sottratte per le operazioni di vendita. Invece per le operazioni effettuate sugli strumenti derivati listati (Futures e Opzioni) ed ETF lo storico del P&L non tiene conto delle commissioni di negoziazione.

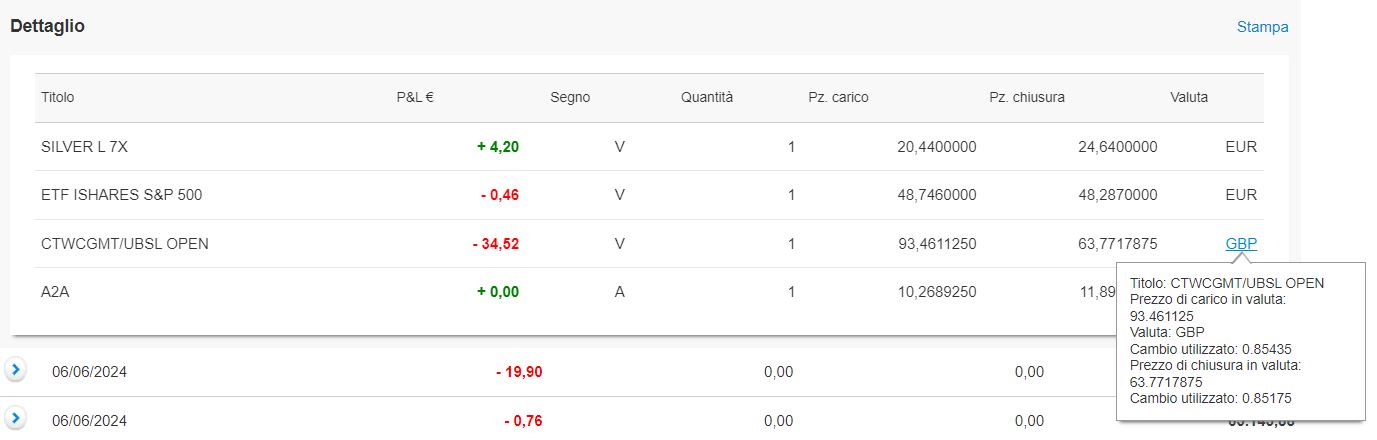

Risultati della ricerca

Ogni riga ottenuta dalla ricerca fornisce il dato di sintesi dell'operatività sullo strumento, con l'indicazione della quantità totale che è stata negoziata e con la performance realizzata.

In ogni riga puoi visualizzare le seguenti informazioni:

- Titolo: dello strumento finanziario trattato

- Simbolo: dello strumento finanziario trattato

- Mercato: di riferimento su cui è negoziato il singolo strumento

- Quantità: quantità complessiva negoziata

- Valuta: di negoziazione dello strumento

- P&L €: risultato complessivo dell'operatività sullo strumento espresso in €

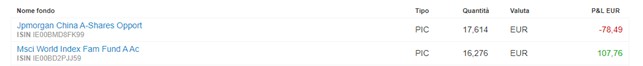

Ad esempio, la riga generale sotto riportata mostra la descrizione, il simbolo, il mercato di appartenenza del titolo, la quantità totale negoziata, la valuta e il P&L (EUR) ottenuto complessivamente sul titolo.

E' possibile, inoltre, espandere la riga cliccando sulla riga stessa per ottenere il dettaglio delle singole operazioni che compongono la riga generale, ottenendo le seguenti informazioni:

- Simbolo: strumento finanziario trattato

- Data operazione: indica il giorno in cui è stata eseguita l'operazione

- Segno: segno dell’operazione

- P.zo medio apertura: prezzo a cui è stata aperta la posizione

- P.zo medio chiusura: prezzo di mercato a cui è stata chiusa la posizione

- Mercato: mercato di riferimento su cui è negoziato il singolo strumento

- Quantità: di ogni singola operazione

- Valuta: di negoziazione dello strumento

- P&L: risultato dell'operazione

Note

- i dati per la ricerca per anno o per data sono disponibili per operazioni effettuate negli ultimi 10 anni;

- i dati della sezione storica non sono disponibili per tutti i clienti che hanno scelto il regime dichiarativo;

- la visualizzazione delle operazioni effettuate sugli ETF è disponibile il giorno di regolamento dell'operazione;

P&L Fondi

A causa delle tempistiche operative dei Fondi le operazioni saranno consultabili solo successivamente alla data eseguito. Per i fondi sono due le tipologie di operazioni che generano P&L: le vendite e gli switch.

Risultati della ricerca

Ogni riga ottenuta dalla ricerca fornisce il dato di sintesi dell'operatività sullo strumento, con l'indicazione della quantità totale che è stata negoziata e con la performance realizzata.

In ogni riga puoi visualizzare le seguenti informazioni:

- Isin: del Fondo trattato

- Nome Fondo: del Fondo trattato

- Tipo: indica la modalità di sottoscrizione del Fondo (PIC o PAC)

- Quantità: quantità complessiva negoziata

- Valuta: di negoziazione dello strumento

- P&L €: risultato complessivo dell'operatività sullo strumento espresso in €

E' possibile, inoltre, espandere la riga cliccando sulla riga del fondo per ottenere il dettaglio delle singole operazioni che compongono la riga generale, ottenendo le seguenti informazioni:

- Data inserimento: indica il giorno in cui è stata inserita l'operazione

- Data eseguito: indica il giorno in cui è stata eseguita l'operazione

- P.zo medio di carico: prezzo medio del fondo, comprensivo delle commissioni e dei diritti fissi. Espresso in EUR per tutti i Fondi in valuta diversa da USD

- P.zo di vendita: prezzo di vendita del fondo, decurtato delle commissioni e dei diritti fissi. Espresso in EUR per tutti i Fondi in valuta diversa da USD

- Quantità: di ogni singola operazione

- Valuta: di negoziazione dello strumento

- P&L €: è il risultato dell'operazione. Per i fondi in USD cliccando sul dato si apre un overlayer che riporta i valori dei cambi applicati. Per i fondi in divisa estera diversa da USD, il dato è espresso in EUR.

N.B. in caso di vendite di Fondi l’accredito sul conto corrente è al netto della tassazione.

Aspetti fiscali

L'applicazione dell'imposta sulle plusvalenze può avvenire in base al:

- Regime dichiarativo: chi lo sceglie dovrà riportare sul Modello unico tutte le plusvalenze sui titoli che ha venduto l'anno precedente. Dovrà conservare tutti gli estratti conto per non meno di 5 anni;

- Regime amministrato: applicabile in automatico su tutti i titoli presenti in un dossier titoli e pertanto sarà la banca che effettuerà la tassazione sulle singole vendite effettuate e il contribuente non dovrà fare assolutamente nulla;

- Regime gestito: relativo al risparmio gestito, cioè alle gestioni patrimoniali.

La disciplina che li regolamenta è il Decreto Legislativo 21 novembre 1997, n.461

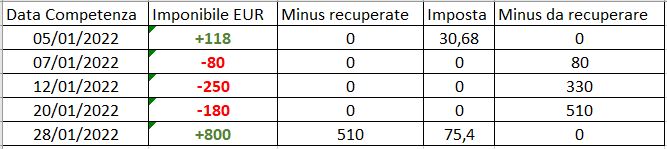

Innanzitutto, un paio di definizioni: la plusvalenza (Capital gain, in inglese) è quello che si guadagna come differenza fra il prezzo di acquisto e il prezzo di vendita. In caso di perdita si parla di minusvalenza (Capital loss). Le plusvalenze vengono tassate al 26%, fatta eccezione per i titoli di stato italiani (BOT, CCT, CTZ, BTP, BTPi), obbligazioni titoli pubblici territoriali (regionali, provinciali e comunali italiani), obbligazioni dei titoli di stato esteri e territoriali inseriti nella white list e quelli degli organismi internazionali lei cui plusvalenze sarrano tassate al 12,5%. Anche le minusvalenze su questi titoli saranno conteggiate al 12,50%.

> Russia: A partire dal 1° gennaio 2021 gli interessi pagati sui titoli di Stato Russi saranno soggetti all’imposta sul reddito con una trattenuta pari al 30% (legge Federale n. 102-FZ)

Come si determina la plusvalenza (in regime amministrato)

La plusvalenza o minusvalenza su ogni singola operazione di vendita è determinata come differenza fra il prezzo di vendita al netto delle commissioni e il prezzo di acquisto comprensivo di commissioni (detto anche prezzo di carico o fiscale).

Se lo stesso titolo viene acquistato in più operazioni il prezzo per azione (prezzo medio) viene determinato come media ponderata dei prezzi pagati per ogni operazione.

Se, nell'arco della stessa giornata vengono eseguite anche operazioni di vendita, il prezzo medio viene determinato come media dei prezzi di tutte le operazioni di acquisto e del prezzo di carico delle azioni eventualmente già presenti in portafoglio all'inizio della giornata. Le vendite di giornata vengono considerate come se fossero state eseguite successivamente.

L'ordine cronologico di contabilizzazione di plusvalenze e minusvalenze (e anche il criterio di calcolo del prezzo medio come sopra) è determinato dalla valuta di regolamento (liquidazione a 2 giorni - pagamento tramite addebito/accredito in conto) dell'operazione di vendita.

E' possibile compensare le minusvalenze con le plusvalenze, ma solo se realizzate successivamente o nello stesso giorno di regolamento. Cioè, ad esempio, se oggi vendo un titolo realizzando una minusvalenza, la potrò compensare con una plusvalenza che realizzerò oggi stesso oppure da oggi in avanti. Non la potrò compensare con una plusvalenza realizzata prima di oggi. In parole povere, se conseguo una minusvalenza la posso scontare solo da oggi stesso in poi. Questa regola vale solo per i clienti in amministrato: per il dichiarativo è invece possibile compensare plus e minus nell'arco di tutto l'anno.

La normativa vigente prevede che le minusvalenze possano essere compensate nell'anno in cui si realizzano e nei 4 anni successivi.

Il prezzo medio di carico

Per prezzo medio di carico si intende la media dei prezzi unitari di acquisto (comprensivo delle commissioni e al netto di bolli, spese ed oneri diversi) dei titoli presenti in portafoglio su cui vengono poi calcolati gli utili o le perdite realizzati. La disciplina che lo regolamenta è il Decreto Legislativo 21 novembre 1997, n.461.

Perchè a volte il prezzo di carico risulta diverso dal prezzo d'acquisto? Per comprendere bene il meccanismo di calcolo del prezzo di carico, bisogna considerare le sue peculiari modalità di calcolo.

Prima dell’apertura dei mercati il prezzo medio di carico è calcolato sulla base di tutte le operazioni di acquisto del giorno precedente e il saldo titoli al netto di eventuali vendite. In caso di ordini di compravendita sullo stesso titolo nel corso della medesima giornata, Fineco considera tutti gli acquisti prima delle vendite.

Nel corso della giornata, In caso di vendita e riacquisto il prezzo medio di carico è costituito dalla media ponderata tra il prezzo di acquisto e il prezzo medio di carico del titolo prima della vendita.

Nell'operatività intraday il prezzo medio di carico viene invece calcolato in tempo reale da Fineco ad ogni acquisto effettuato e l'applicativo non considera l'addebito delle commissioni. Sia il prezzo di carico dei titoli che il saldo liquidità disponibile potrebbero quindi essere differenti da quelli effettivi. Il calcolo delle commissioni avverrà infatti durante le elaborazioni notturne.

A seguito di questa metodologia di calcolo, un titolo, venduto e riacquistato nello stesso giorno, avrà un prezzo "fiscale" differente da quello "contabile" visualizzato la sera prima.

Nota: Il calcolo non considera le operazioni in marginazione. Le posizioni aperte con questa operatività avranno quindi un proprio prezzo medio di carico distinto dal prezzo medio calcolato per le posizioni in ordinaria.

Esempio di calcolo

Più nel dettaglio, le operazioni effettuate nella stessa giornata su uno stesso titolo vengono analizzate nel seguente modo: prima tutti gli acquisti (su cui si calcola il prezzo medio al netto delle commissioni) e successivamente le vendite (per il calcolo delle minus/plusvalenze).

Ipotizziamo di effettuare in data 10/11 le seguenti operazioni in ordine cronologico:

1. Acquisto 100 ENEL a 6,00 EURO (commissione 2,95 euro).

2. Vendo 100 ENEL a 7,00 EURO (commissione 2,95 euro).

Guadagno nominale al lordo di commissioni: 100 euro.

3. Acquisto 100 ENEL a 5,50 EURO (commissione 2,95).

Alla fine della giornata di trading del 10/11 visualizzerò: 100 ENEL a 5,50

Durante la fase notturna viene elaborato il prezzo medio fiscale del portafoglio per il giorno successivo al netto delle commissioni di trading e del calcolo dell'imposta dovuta per capital gain:

Calcolo del prezzo medio di carico fiscale degli acquisti:

100 ENEL a 6,00 + 2,95 euro. Controvalore: 602,95

100 ENEL a 5,50 + 2,95 euro. Controvalore: 552,95

Prezzo medio totale: 1.155,90 / 200 = 5,7795 euro

Prezzo medio di carico fiscale: 200 azioni ENEL a 5,7795

Calcolo del Capital Gain per la vendita:

100 ENEL a 7,00 - 100 ENEL a 5,7795

Netto incassato = (100 x 7,00) - 2,95 = 697,05 euro

Netto speso = (100 x 5,7795) = 577,95

UTILE NETTO = 119,10 euro

L'utile di 119,10 euro viene assoggettato all'imposta del 26% sul guadagno netto. L'importo di 30,966 euro (119,10*26%) viene trattenuto dal saldo trading del giorno successivo.

Il giorno 11/11 visualizzerò in portafoglio:

100 azioni ENEL a 5, 7795 (prezzo medio fiscale delle 100 azioni rimaste).

Questo prezzo sarà mediato con eventuali successivi acquisti o verrà preso in considerazione come base per il calcolo del capital gain su una eventale vendita.

Nota Operativa: il prezzo medio di carico delle operazioni in marginazione e in derivati (futures e opzioni) è lordo, ovvero non comprende le commissioni.

Titoli obbligazionari

Per i titoli obbligazioni sono esposti due prezzi medi di carico, per maggiori informazioni clicca qui.

Nota: si dovrà comunque mantenere sempre lo stesso principio riportato sull'esempio precedente: prima tutti gli acquisti faranno media con la quantità già presente in portafoglio, successivamente verranno prese in considerazione le vendite per il calcolo del capital gain/minusvalenze.

Zainetto fiscale

Il capital gain è la differenza fra utili e perdite derivanti dalla compravendita di azioni o altri valori mobiliari. Su di esso grava l'imposta del 26%, introdotta a suo tempo con Decreto Legge 461/97, entrato in vigore il 01/07/98 e successivamente modificato con Decreto Legge 138/2011 e Decreto Legge 66/2014.

La normativa vigente prevede che le minusvalenze possano essere compensate nell'anno in cui si realizzano e nei 4 anni successivi. Questo meccanismo consente, per esempio, di poter recuperare le perdite realizzate nel 2023 fino al 31/12/2027, superata tale data si perde la possibilità di utilizzare questo credito d'imposta.

E' possibile compensare le minusvalenze generate sul mercato azionario, obbligazionario, dei derivati e le minusvalenze derivanti dal rimborso di Sicav e Fondi Comuni d'Investimento (SGR). Non è possibile compensare minusvalenze con plusvalenze derivanti dalla vendita di Sicav, SGR ed ETF.

Con l'espressione "Zainetto Fiscale" si fa riferimento allo stato delle minusvalenze che fanno capo al singolo soggetto fiscale.

In caso di conto intestato a più soggetti (senza sottorubriche) i risultati delle operazioni sono suddivisi equamente fra gli intestatari del conto corrente.

Ad esempio, supponiamo che il conto sia intestato a tre persone, e che si realizzi una minusvalenza di € 3.000,00, questa sarà suddivisa equamente tra gli intestatari del conto:

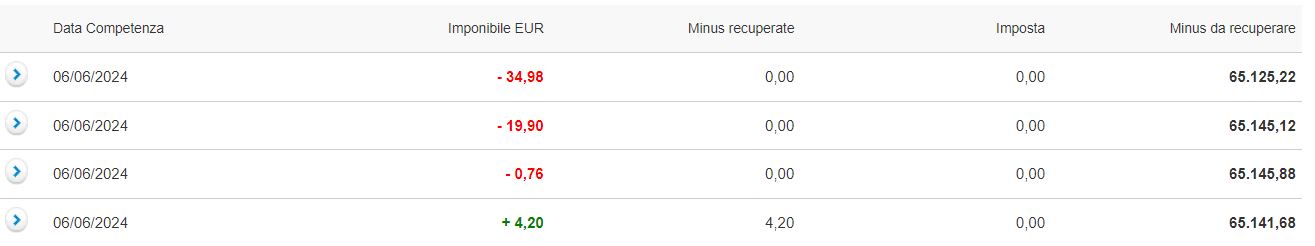

ognuno, accedendo al proprio zainetto fiscale, vedrà la quota di competenza, ovvero € 1.000,00.